Le Burkina Faso, le Mali et le Niger ont signé en septembre 2023 la Charte créant l’Alliance des États du Sahel (AES). Ces trois pays ont annoncé leur retrait de la Communauté économique des États de l’Afrique de l’Ouest (Cedeao) le 28 janvier 2024.

Marc Raffinot, Université Paris Dauphine – PSL et François Giovalucchi, Université Catholique de Madagascar (UCM)

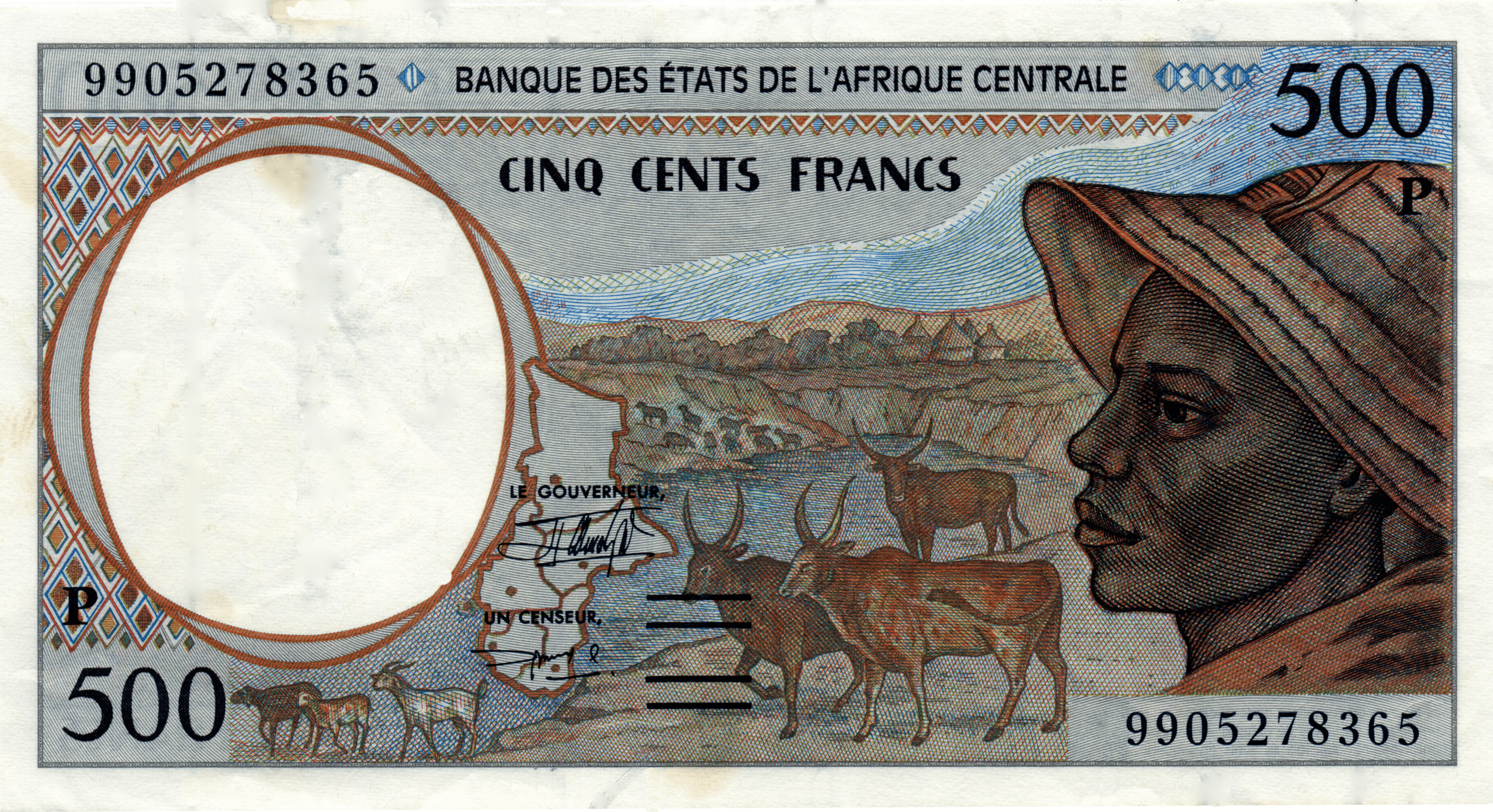

Le Général Tiani, chef de la junte nigérienne, a fait part le 11 février 2024 du lancement d’une réflexion de l’AES sur la sortie de la Zone franc et la création d’une monnaie commune, pour recouvrer leur « souveraineté totale » et cesser d’être la « vache à lait » de la France. Si les motifs de la sortie de la Zone franc sont avant tout politiques, cette sortie aura d’importantes conséquences économiques et financières.

Ce n’est pas la première fois qu’un pays quitte la zone du franc CFA (Guinée en 1960, Mauritanie et Madagascar en 1973 ou encore le Mali entre 1962 et 1984). Toutefois, la spécificité de cette annonce réside dans la volonté de créer une monnaie commune à trois États, relativement homogènes en termes de PIB par habitant ou de structures économiques. Ils ont en commun une croissance démographique très rapide, un certain enclavement, l’importance de l’agriculture céréalière, et de l’élevage, mais aussi de la production minière, notamment aurifère. À celles-ci s’ajoutent pour le Burkina et le Mali le coton, et pour le Niger l’uranium et le pétrole. Enfin, pour ces trois pays, les revenus issus des migrations vers les pays côtiers jouent un rôle très important. L’AES est donc plus proche de constituer une zone monétaire optimale que la Cédéao, beaucoup plus hétérogène.

Financer les États

Mais ces structures économiques assez proches ne doivent pas occulter des performances macroéconomiques contrastées, ce qui requerra un effort de convergence. Les déficits budgétaires en 2022 sont de 7,2 % du PIB pour le Burkina Faso, 4,8 % pour le Mali, et 6,8 % pour le Niger, tandis que les déficits des paiements courants atteignent respectivement 6,2 %, 6,9 % et 14,4 %. Pour le Niger, il existe des perspectives de redressement grâce aux exportations de pétrole qui atteindront 90 000 barils par jour en 2024.

Compte tenu des difficultés de financement des États et de l’importance des besoins existants (population jeune, infrastructures déficientes, nécessité de lutter contre l’insécurité, de payer l’Africa Corps et de satisfaire les élites locales, anciennes ou nouvelles…), les États de l’AES seront poussés à exercer une forte pression sur la nouvelle banque centrale pour financer leurs dépenses par de la création monétaire, avec à la clé une inflation élevée, qui aurait pour conséquence une pression à la dépréciation plus ou moins rapide de la nouvelle monnaie.

Comme lors de la dévaluation de 1994, la hausse des prix (en premier lieu des produits importés) pourrait contribuer à redresser les finances publiques, grâce à la croissance des recettes engendrée par l’augmentation en valeur de la base taxable. Mais la non-indexation des dépenses s’est faite au prix d’une réduction du pouvoir d’achat, notamment des fonctionnaires et des classes moyennes.

Gérer l’instabilité

À la fin de décembre 2023, les réserves constituées par la BCEAO pour le Burkina et le Mali sont négatives, et légèrement positives pour le Niger. Les réserves de ces pays restent positives, mais elles sont détenues par les banques commerciales soutenues pas leurs maisons mères, qui seront sans doute rebutées par le risque de change accru. Il existe donc un risque de pénurie de devises en cas de sortie du franc CFA. Ce danger pourrait être atténué par les nouvelles exportations de pétrole du Niger (200 000 barils/jour attendus) et possiblement par un contrôle plus étroit des exportations d’or du Mali et du Burkina.

La pénurie de devises est ainsi de nature à entraîner une dépréciation du cours de la future monnaie commune, à l’image de ce qui a été observé sur des économies comparables de l’Afrique de l’Ouest. Ainsi, en glissement sur 12 mois au troisième trimestre 2023, le franc CFA s’est apprécié de 75,8 % par rapport aux autres monnaies de la région (+96,6 % par rapport au Naira nigérian, +48,8 % par rapport au Cedi ghanéen, +6,7 % par rapport au franc guinéen). Toutefois, par rapport à des pays comme le Ghana (ou le Bénin) où l’importance du service de la dette, notamment sous forme d’eurobonds, pèse beaucoup sur la balance des paiements, les pays de l’AES bénéficient d’un endettement plus modéré et plus concessionnel.

Mécaniquement, les pays sortants seraient davantage dépendants des financements publics internationaux, le recours au marché des eurobonds étant a priori inenvisageable pour des pays aussi risqués. Or, la détérioration des relations avec les États-Unis et la France, avec lesquels la coopération militaire a été rompue, ne laisse pas augurer d’une attitude positive des institutions de Bretton Woods. Les financements de la Banque ouest-africaine de développement devraient disparaître.

Les systèmes bancaires sous pression

Par ailleurs, la Chine ne semble pas encline à augmenter ses financements en Afrique. Un effacement « politique » de la dette par la Chine aurait un faible impact : en 2022, celle-ci ne détient que 3 % de dette publique du Burkina, 4 % de celle du Niger et 9 % de celle du Mali. Resterait alors l’augmentation de la pression fiscale. Les États de l’AES ne bénéficient pas d’un consensus social permettant des réformes profondes. La pression sur le secteur aurifère a déjà été accrue ; elle rencontre des limites.

La principale contrainte de l’UMOA dont veulent sortir le Burkina Faso, le Mali et Niger, est de freiner le crédit bancaire à l’État et à l’économie pour limiter la croissance de la masse monétaire et l’inflation. Il s’agit aussi de conserver des réserves de devises compatibles avec le maintien de la parité avec l’euro. Mais ces règles n’ont entravé ni l’expansion d’un marché de titres publics, ni les facilités de refinancement consenties aux banques par la BCEAO. La perte de l’accès à ce marché serait d’autant plus dommageable aux sortants, qu’il est relativement profond : l’encours de titres publics par adjudication représente plus de 20 % de la dette publique totale des pays de l’AES, à des taux d’intérêt plutôt avantageux.

Un resserrement de la liquidité bancaire pourrait en outre se produire, car le refinancement par la nouvelle Banque centrale des pays de l’AES sera contraint par ses impératifs de politique monétaire. Les banques des trois pays devront alors se refinancer sur un marché interbancaire restreint. Ceci peut peser sur l’octroi de crédits aux entreprises, même si le premier facteur de limitation est – comme dans l’UMOA – le risque d’impayés.

Le Commerce extérieur modestement affecté

Dans l’UEMOA les échanges intra-zone représentent moins de 18 % des échanges totaux en 2023 (la partie informelle, très importante, étant peu ou pas enregistrée). Les principaux offreurs sont la Côte d’Ivoire et le Sénégal (56 % de l’offre intracommunautaire) et les principaux acheteurs le Burkina Faso et le Mali (45,3 % du total). Les échanges concernent principalement le pétrole, les préparations alimentaires, les céréales, les animaux vivants, les huiles alimentaires et les matériaux de construction. La mise en place de barrières pourrait réduire ces échanges, ou les rendre plus coûteux. La Côte d’Ivoire serait modestement impactée, ses exportations vers les pays de l’AES représentant moins de 15 % du total de ses exportations en 2022. Le Sénégal serait plus affecté, le Mali étant son premier client avec près de 20 % du total de ses exportations.

Les exportations du Burkina Faso, du Mali et du Niger vers les autres pays de l’UEMOA représentent respectivement 12,3 %, 4,4 % et 25,8 % du total des exportations de ces pays en 2022. Les biens exportés par les pays de l’AES vers les pays de l’UEMOA, actuellement hors taxe, seraient normalement soumis au tarif extérieur commun. Les pays côtiers pourraient de surcroît adopter des mesures de rétorsion telles que l’ouverture aux importations de viande à bas prix venant de l’Union européenne ou d’Amérique latine.

Toutefois, une dépréciation de la monnaie de l’AES rendrait ces exportations plus compétitives, sans que cela puisse relancer durablement les exportations ou favoriser la diversification des économies. Quoiqu’il en soit, les montants en cause sont limités (même si une grande partie des exportations est informelle et peu enregistrée). Mais, dans la mesure où la production de céréales et l’élevage seraient affectés, une certaine aggravation de la pauvreté rurale est probable.

Les pays de l’AES pourraient tenter de diversifier leurs voies d’approvisionnement. Le trafic passant par les ports à destination de l’AES représente 52 % du trafic pour Cotonou, 18 % pour Dakar, 13 % pour Lomé et 8 % pour Abidjan. Mais, l’activation de routes à travers l’Algérie, la Libye, la Mauritanie, le Maroc ou la Guinée n’est pas une alternative séduisante dans les conditions sécuritaires actuelles.

123 milliards de transferts de migrants menacés

Une autre conséquence de cette possible sortie concerne les transferts réalisés par les migrants. Le traité de l’UEMOA garantit la liberté de circulation, d’installation et d’accès à l’emploi des personnes. Le retrait des pays de l’AES priverait leurs ressortissants de cet avantage. Or les transferts des migrants sont une ressource essentielle pour les trois pays : ils représentaient, en 2022, 5 % du PIB pour le Mali, plus de 3 % pour le Burkina Faso et Le Niger Les migrants de pays de l’AES ont envoyé en 2021 123 milliards de francs CFA depuis la Côte d’Ivoire, 36 depuis le Sénégal, 15 depuis le Bénin et 14,6 milliards depuis le Togo.

Ces transferts (189 milliards de francs CFA, contre 140 dans l’autre sens) seraient réduits dans des proportions difficiles à anticiper selon la réaction des États hôtes, surtout si ces derniers prenaient des mesures contraignantes pour les migrations ou les transferts.

De la souveraineté monétaire retrouvée à la CFaïsation ?

La sortie du franc CFA sous ses modalités actuelles s’inscrit dans une dynamique historique et politique de fond qui la rend probable à une échéance plus ou moins rapprochée selon les pays. Elle ne doit pas se faire dans des conditions défavorables au plus grand nombre. À cet égard, la création d’une zone monétaire limitée à trois pays très pauvres apparaît au total bien risquée.

De manière assez ironique, cette création de nature à susciter une dépréciation incontrôlée de la nouvelle monnaie pourrait renforcer à court terme l’attractivité du franc CFA, à l’image de ce que l’on constate au Nigeria et au Ghana (et au Mali entre 1962 et 1984). Dans des pays, où la monnaie est difficilement convertible, la stabilité du franc CFA est appréciée. Une « CFAïsation » rampante (comme on parle de « dollarisation ») des pays de l’AES est donc possible. La monnaie ne se décrète pas, surtout dans des économies où le commerce informel et la corruption dominent. Même les kalachnikovs ne font pas le poids !![]()

Marc Raffinot, Economie du développement, Université Paris Dauphine – PSL et François Giovalucchi, Conseil Scientifique, Faculté des Sciences Sociales, Université Catholique de Madagascar (UCM)

Cet article est republié à partir de The Conversation sous licence Creative Commons. Lire l’article original.