En Europe et aux États-Unis, des usines automobiles sont fermées et des travailleurs sont licenciés, non pas à cause de la Covid-19, mais à cause d’une pénurie de puces électroniques en provenance d’Asie. Cette tempête est centrée sur Taïwan, qui, pendant des décennies, a été un fournisseur contractuel méconnu d’électronique et de produits chimiques. Pour ceux qui ne l’avaient pas remarqué, ses entreprises dominent désormais la production mondiale de puces haut de gamme et la dynamique actuelle de l’industrie signifie que cette emprise ne fera que s’intensifier.

Article de Vincent Tsui, analyste économiste et financier.

Article original paru sur Gavekal. Traduction de Conflits.

Il n’y a rien de fâcheux dans cette pénurie telle qu’elle s’est déroulée à la vue de tous. Au début de la pandémie, les constructeurs automobiles ont annulé les commandes de puces, ce qui a poussé les producteurs asiatiques à réoutiller leurs lignes de production pour fabriquer des microprocesseurs destinés aux appareils de réseautage 5G et aux téléphones intelligents. En outre, l’explosion de la demande de gadgets de tous types de la part de consommateurs occidentaux bloqués a fait que les fabricants de puces ont eu du mal à honorer les commandes que les constructeurs automobiles ont à nouveau soumises plus tard dans l’année. Les sanctions américaines contre le plus grand fabricant de puces de Chine ont également limité l’offre de puces disponibles dans le monde.

En fin de compte, ces goulets d’étranglement seront éliminés dans les prochains mois et la production automobile devrait reprendre peu après. Cependant, l’ampleur des perturbations montre la vulnérabilité des fabricants avancés à toute perturbation dans une chaîne d’approvisionnement en semi-conducteurs désormais dominée par quelques acteurs géants. Outre les facteurs mentionnés ci-dessus, deux facteurs structurels sont également en jeu :

- Le coût de la « migration des nœuds de processus » qui réduit l’écart entre les transistors pour obtenir une densité logique plus élevée a augmenté sans cesse. Les nouvelles générations de puces nécessitent des investissements en capital gigantesques et la fabrication de puces est une activité à faible marge bénéficiaire qui oblige les producteurs à avoir un taux d’utilisation très élevé. Des acteurs de premier plan comme Taiwan Semiconductor Manufacturing Company profitent d’économies d’échelle et investissent des sommes considérables dans la recherche et le développement pour rester en tête. Les barrières à l’entrée sont de l’ordre de la forteresse et le marché est donc entièrement consolidé. TSMC détient plus de la moitié du marché mondial des fonderies de semi-conducteurs et, avec la société sud-coréenne Samsung Electronics et la société taïwanaise UMC, les trois principaux acteurs détiennent une part de marché de 78%.

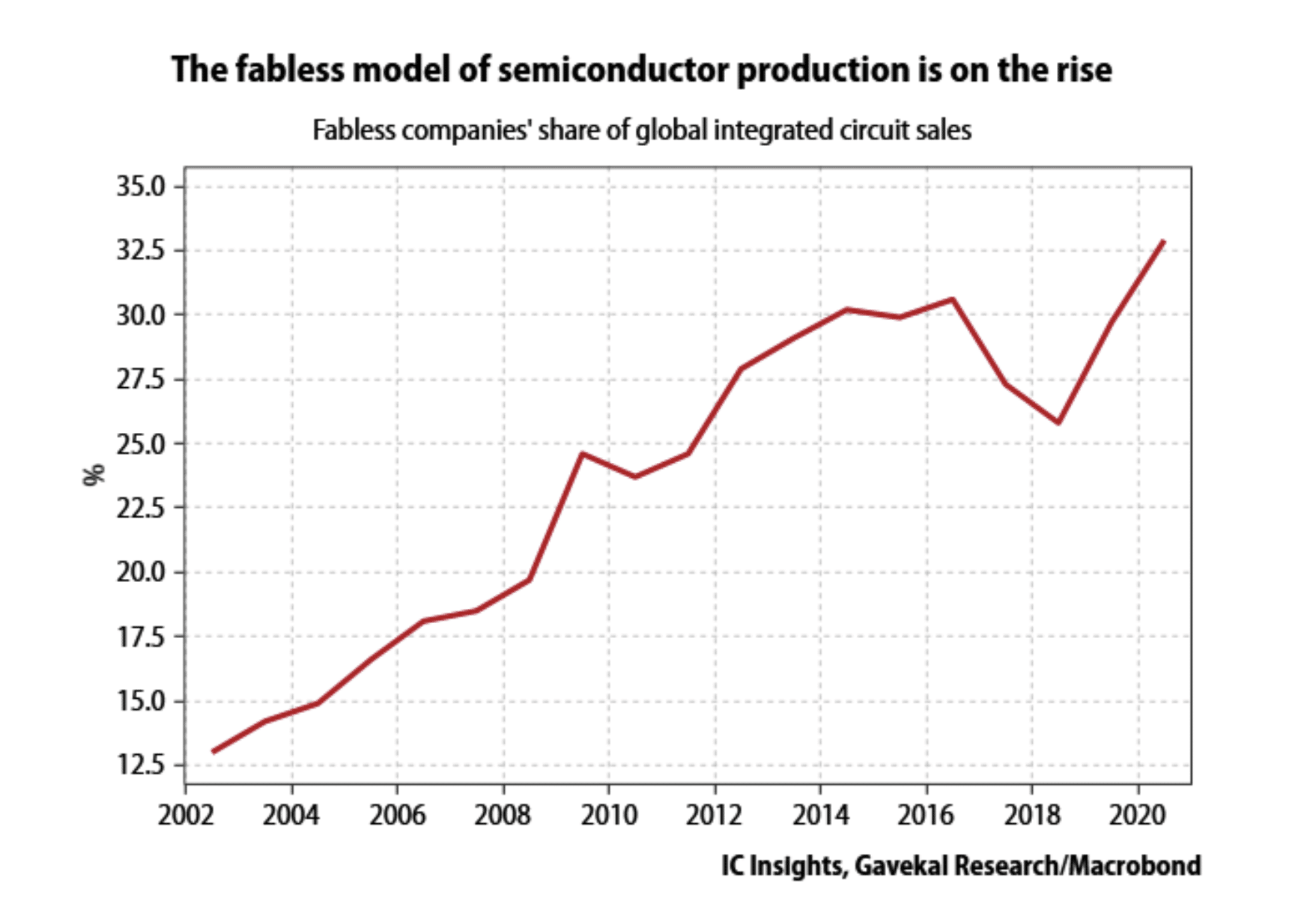

- Le processus de conception et de production des puces est en train d’être divisé en deux. Historiquement, des entreprises comme Intel et Texas Instruments ont géré toute la gamme de conception, de fabrication, d’assemblage et de tests des puces. Cependant, ces fabricants intégrés ont progressivement perdu des parts de marché au profit de sociétés de semi-conducteurs « sans usine » qui conçoivent des microprocesseurs et en sous-traitent la production à des producteurs « de fonderie » comme TSMC. Les acteurs intégrés n’ont pas été en mesure d’améliorer constamment les usines pour qu’elles soient à la hauteur des grandes fonderies, et se sont donc efforcés de produire les puces les plus avancées.

La maîtrise technique de la production de puces électroniques

L’un des facteurs clés qui ont encouragé un modèle de développement « séparé » sans usine a été la difficulté d’Intel à maîtriser la technologie de pointe des nœuds 7 nm. Elle accuse un retard de quatre ans sur Samsung et TSMC et, dans un repli humiliant, externalise une partie de sa production de puces vers les fonderies asiatiques. Cela a contraint Intel à abandonner un modèle intégré interne qu’elle a défendu pendant des décennies, et a donné encore plus de pouvoir de marché aux entreprises taïwanaises et coréennes.

Une autre menace pour les producteurs intégrés est celle des entreprises de logiciels et de cloud computing comme Microsoft, Amazon, Facebook et Google qui commencent à concevoir leurs propres microprocesseurs qui seront fabriqués par les fonderies asiatiques. Les géants américains du logiciel font cela pour optimiser les performances de leurs systèmes en éliminant les redondances inhérentes aux puces génériques. Ces entreprises de logiciels sont des alliés clés pour des sociétés comme Intel depuis des décennies (rappelez-vous le duopole Wintel !) et la rupture bouleverse le modèle du producteur intégré.

A lire aussi : La 5G : géopolitique d’une technologie majeure

Ces tendances ont accéléré la disparition du modèle intégré de conception et de production de puces par les entreprises « tout faire ». En conséquence, la fabrication de puces est appelée à se concentrer encore davantage en Asie, ce qui aura des retombées positives sur la compétitivité et les perspectives de croissance de la région. Seuls TSMC et Samsung Electronics peuvent fabriquer des semi-conducteurs avancés avec un espacement inférieur à 10mn. Mais même au sein de ce duopole, TSMC domine malgré le fait que son rival coréen ait dépensé des sommes énormes pour tenter de le rattraper d’ici 2022. Taïwan gagne aujourd’hui environ 75 % du total des revenus mondiaux des fonderies et est le plus grand gagnant de la tendance à l’externalisation. Au quatrième trimestre de 2020, Taïwan a enregistré sa plus forte croissance économique depuis une décennie, et la situation devrait rester positive.

La domination de Taïwan

La domination de Taïwan

Pourtant, malgré cette domination taïwanaise, les pays disposant de fonderies de taille moyenne ont également tout à gagner en décrochant des commandes de puces moins avancées, comme celles que recherchent aujourd’hui les constructeurs automobiles. En outre, la pénurie actuelle de puces incitera les acheteurs industriels à diversifier leurs réseaux de fournisseurs en dehors de Taïwan. Les fonderies de second rang en Corée du Sud et en Chine devraient donc obtenir des commandes, bien que les entreprises chinoises risquent des sanctions américaines si elles fabriquent des puces en utilisant des modèles ou des équipements américains. La Corée devrait donc être un grand gagnant secondaire dans le passage à une production sans usine, ce qui a l’avantage de réduire sa dépendance à l’égard du secteur très cyclique et à faible marge des puces à mémoire.

Les producteurs intégrés étant perdants dans ce changement de secteur, les pays qui accueillent leurs installations peuvent également en souffrir. Les usines des producteurs intégrés à Singapour, en Malaisie et aux Philippines sont menacées, tandis que celles des États-Unis et de la Chine devraient être conservées, car leurs grands marchés intérieurs assureront la pérennité de l’écosystème. Au niveau macroéconomique, cette réorganisation de l’industrie des semi-conducteurs renforcera les performances divergentes à l’exportation de l’Asie du Nord et du Sud-Est, car il existe un lien étroit entre les cycles du commerce et de l’investissement.

La dimension géopolitique

L’émergence de Taïwan en tant que vainqueur d’une industrie des semi-conducteurs réorganisée focalise l’attention des décideurs politiques du monde entier sur leurs vulnérabilités si les relations entre les deux rives du détroit de Taïwan devaient se détériorer. Louis a fait valoir que la domination de Taïwan dans cette zone pourrait la rendre aussi cruciale sur le plan géopolitique que l’a été l’Arabie saoudite à l’époque des hydrocarbures (voir Le nouveau point de pression géostratégique). Un avant-goût a peut-être été donné par le coffrage de la production automobile. Cependant, la véritable inquiétude serait une impasse entre Taïwan, la Chine et les États-Unis qui perturberait la production de puces, ce qui pourrait conduire à un refus permanent d’approvisionnement.

A lire aussi : Géopolitique du Fantastique : la Corée du Sud

Une telle rupture dans les relations pourrait se produire si le gouvernement de Taïwan commençait à considérer sa primauté dans la chaîne d’approvisionnement électronique comme une monnaie d’échange lorsqu’il teste les lignes rouges en matière de souveraineté. Cependant, la criticité même de l’industrie des puces de Taïwan signifie plus probablement que toutes les parties prenantes dans les relations entre les deux rives du détroit ont intérêt à favoriser la stabilité. Dans ce cas, Taïwan pourrait continuer à capitaliser sur sa domination dans le domaine des semi-conducteurs, mais voir ce cash-flow actualisé avec une prime de risque plus faible (voir Le point positif post-électoral pour Taïwan). Cela est de bon augure pour les perspectives de croissance du pays et la performance de ses actifs à risque.

La domination de Taïwan

La domination de Taïwan