Les semi-conducteurs sont le principal enjeu technologique des années à venir. Ils sont indispensables au développement du numérique et de l’industrie, donc de l’économie. La Chine est en retard par rapport aux Etats-Unis et à Taïwan. Capter le marché des semi-conducteurs est donc un défi majeur pour la souveraineté des pays.

Traduction Conflits d’un article de Dan Wang initialement publié sur le site Gavekal

- La réponse des États-Unis

Malgré leurs problèmes évidents, les politiques chinoises en matière de semi-conducteurs ont déclenché des alarmes à Washington. Les décideurs américains se sont inquiétés de la perspective de voir des entreprises chinoises fortement subventionnées remplacer (ou racheter) les entreprises américaines en place, de voir l’armée chinoise renforcer sa capacité technologique et de voir les réseaux de télécommunications des États-Unis et de leurs alliés devenir trop dépendants des composants chinois qui pourraient constituer une porte dérobée pour l’espionnage ou les perturbations.

A lire aussi : Semi-conducteurs : la guerre froide de Pékin et de Santa Clara

Dans les derniers jours de l’administration Obama, la Maison Blanche a publié un rapport sur les semi-conducteurs, mettant en garde contre « une poussée concertée de la Chine pour remodeler le marché ». Les premières réponses américaines se sont concentrées sur le blocage des activités de fusion et d’acquisition chinoises. En 2015, le fabricant américain de puces mémoire Micron a rejeté une offre d’acquisition de 23 milliards de dollars US de Tsinghua Unigroup, au motif que l’opération serait bloquée par le Committee on Foreign Investment in the United States, un organe de contrôle gouvernemental. En 2016, Obama a bloqué une tentative chinoise d’acheter le fabricant de puces allemand Aixtron, en empêchant la vente de la filiale américaine d’Aixtron.

Le président Donald Trump a poursuivi cette campagne. En 2017, Trump a opposé son veto à l’acquisition de Lattice Semiconductor par un consortium de capital-investissement dirigé par la Chine. L’année suivante, il a empêché le rachat de Qualcomm par Broadcom, qui n’est pas chinois (l’entreprise était alors enregistrée à Singapour mais a depuis changé de domicile pour devenir américaine), au motif que l’opération viderait Qualcomm de sa capacité de R&D et la rendrait moins compétitive face à d’éventuels rivaux chinois.

Déclenchement des sanctions

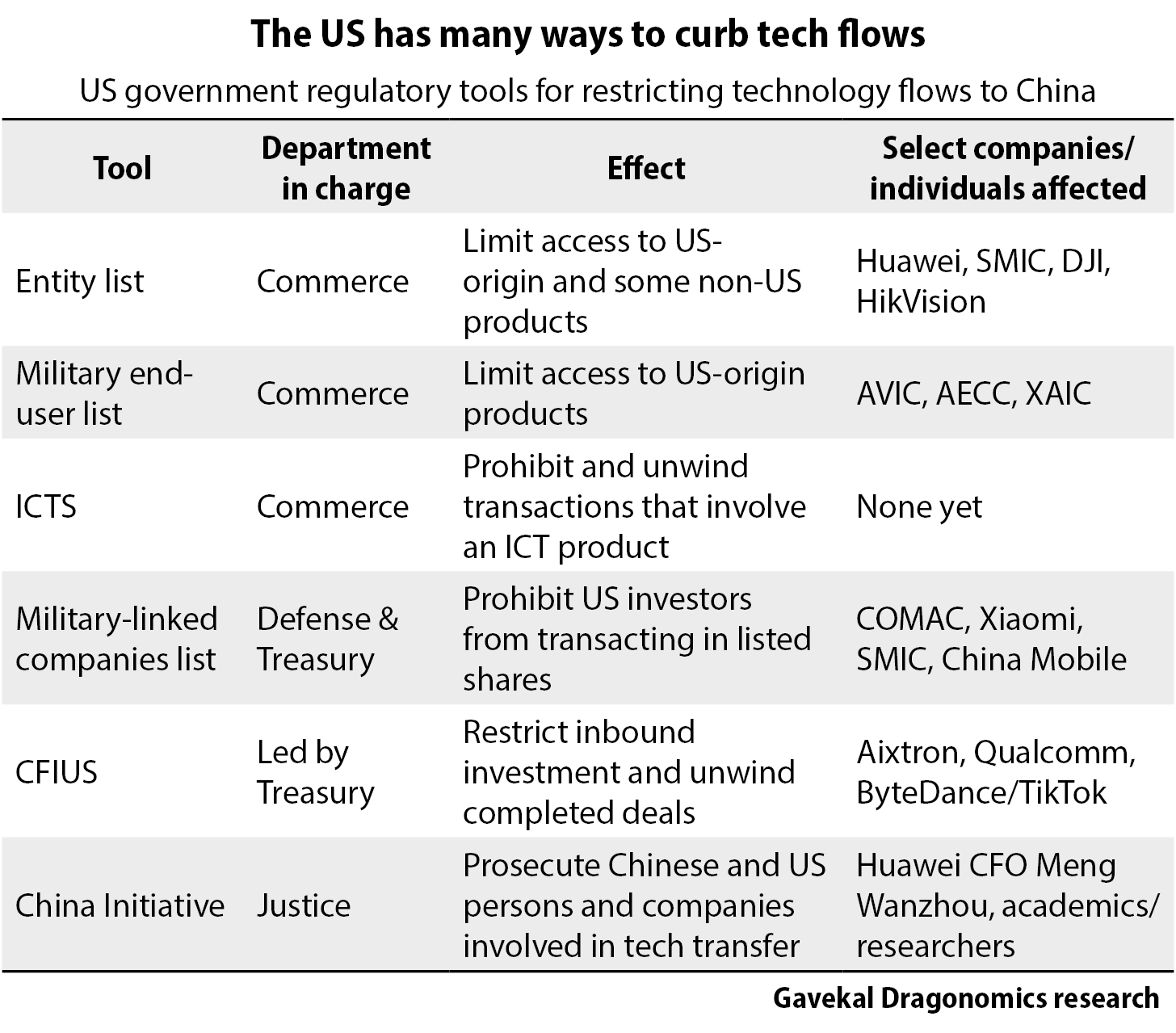

Après avoir clairement fait savoir qu’aucune entreprise américaine de semi-conducteurs n’était à vendre, l’administration Trump a alors déclenché une série d’actions visant à restreindre les flux de technologies en général, et tout ce qui concerne les semi-conducteurs en particulier, des États-Unis vers la Chine. Dans la plupart des cas, les responsables ont repris les réglementations et mécanismes existants et les ont appliqués de manière plus agressive contre les entreprises chinoises. Il s’agit notamment de listes d’entreprises mauvais élèves soumises à divers types de sanctions : la « liste des entités » et la « liste des utilisateurs finaux militaires » du ministère du Commerce, qui imposent des restrictions à l’accès aux technologies américaines ; la « liste des entreprises militaires chinoises communistes » du ministère de la Défense, dont les actions ne peuvent être achetées par des investisseurs américains, et la liste des « ressortissants spécialement désignés » du ministère des Finances, dont les membres sont soumis à des gels d’avoirs et à des interdictions de voyager aux États-Unis ou de faire des affaires avec des entités américaines.

A lire également : Danger sur Taïwan

L’autre grande évolution réglementaire de l’ère Trump a été l’adoption par le Congrès en 2018 de deux projets de loi qui ont considérablement renforcé la capacité du gouvernement américain à restreindre les investissements et les exportations liés à la technologie. La loi de modernisation de l’examen des risques liés aux investissements étrangers a renforcé les pouvoirs du CFIUS, le comité dirigé par le Trésor qui filtre les investissements étrangers aux États-Unis. L’Export Control Reform Act a jeté les bases d’un contrôle plus poussé des exportations par le département du commerce. L’une des principales caractéristiques de ces deux lois a été d’étendre les motifs de restriction d’un test de sécurité nationale à un test technologique. En raison de ces restrictions, les investissements directs des entreprises chinoises dans les secteurs technologiques américains sont pratiquement tombés à zéro. Et si le département du Commerce continue d’approuver la grande majorité des licences d’exportation de tech vers la Chine, son taux de refus pour ces licences a plus que doublé entre 2018 et 2020, pour atteindre 6 %.

Ces réglementations et lois ont ciblé les entreprises chinoises dans divers secteurs liés à la tech. Dans le domaine des semi-conducteurs, les principales victimes ont été Fujian Jinhua, Huawei et SMIC.

Huawei a été une victime unique des actions américaines. Elle a été inscrite sur la liste des entités en mai 2019, puis des restrictions supplémentaires ont été élaborées par le département du commerce en mai et août 2020. Ces règles ont d’abord rendu plus difficile pour les entreprises américaines de faire des affaires avec Huawei ; elles ont ensuite empêché la fabrication des puces HiSilicon de Huawei avec des équipements d’origine américaine ; et enfin, dans une affirmation majeure d’extraterritorialité, elles ont déclaré que la vente à Huawei de tout article produit à l’aide de technologies d’origine américaine nécessiterait une licence.

A lire également : Le leadership sino-américain, dans la peau de l’autre

Huawei a anticipé certaines de ces mesures et a constitué d’énormes stocks de composants de puces. Malgré les restrictions américaines, ses revenus ont augmenté de 19% en 2019 et de 4% en 2020, pour atteindre 137 milliards de dollars US. Pourtant, ses perspectives sont sombres. Elle a perdu sa première place dans les ventes de combinés en Chine au profit de son rival Xiaomi. Son activité de stations de base pour les réseaux mobiles 5G – la cible clé des sanctions américaines – s’accroche encore, car dans cette activité à plus faible volume, ses stocks de composants peuvent durer plus longtemps. Mais sans un assouplissement des contrôles américains à l’exportation, l’avenir de Huawei en tant que société technologique importante est sombre. HiSilicon, quant à elle, a dû faire face à un flux de départs de personnel, car les ingénieurs ne peuvent plus être productifs sans outils d’origine américaine.

SMIC a été inscrite sur la liste des entités en décembre 2020, pendant la période de canard boiteux de Trump. SMIC est actuellement confrontée à des restrictions moins graves que Huawei. Chaque achat d’équipement d’origine américaine nécessitera une licence, mais les seules licences qui seront refusées par défaut concerneront les outils nécessaires à la production de puces aux nœuds de processus inférieurs à 10 nm. En outre, les États-Unis ont réussi à faire pression sur le gouvernement néerlandais pour empêcher ASML de livrer son outil EUV haut de gamme au SMIC. Ces restrictions empêcheront le SMIC de produire des puces avancées, mais ne paralyseront probablement pas l’entreprise.

A lire également : La paix économique est-elle possible ?

Il reste à voir comment les contrôles technologiques américains vont évoluer sous l’administration Biden. Jusqu’à présent, Biden a laissé les contrôles de Trump en place et les a étendus de manière sélective. Au début du mois d’avril, le ministère du commerce a placé sept autres entreprises technologiques chinoises sur la liste des entités : trois entreprises de semi-conducteurs et quatre sociétés de supercalculateurs liées à l’armée chinoise. En réponse, TSMC a cessé de fabriquer des puces pour l’une des entreprises sanctionnées, Tianjin Phytium Information Technology.

Quelle que soit la sévérité de l’administration Biden, le paysage général est clair. Les États-Unis ont mis en place un régime complet de restrictions technologiques dont le principal objectif est de freiner le flux de technologies de pointe vers la Chine, et ils ont démontré leur volonté d’utiliser ces restrictions pour limiter, paralyser ou détruire les activités des entreprises chinoises. Outre les dommages causés à certaines entreprises chinoises, les principaux effets ont été de rendre pratiquement impossible pour les entreprises chinoises d’investir dans des actifs technologiques américains et de rendre plus difficile pour les entreprises technologiques des États-Unis ou d’autres pays d’exporter vers la Chine.

A lire également : En Chine, vaccination à vitesse éclair

L’industrie se défend

Le principal obstacle à la volonté du gouvernement américain d’étouffer les flux technologiques vers la Chine est l’industrie américaine des semi-conducteurs. Pour de nombreux fabricants de puces et d’outils, la Chine est le marché le plus important ou celui qui connaît la croissance la plus rapide, et un maillon essentiel de la chaîne de production intégrée au niveau mondial. Pour les sept premiers fabricants d’équipements pour semi-conducteurs, le marché chinois est deux fois plus important que celui des États-Unis ; pour les huit premiers fabricants de puces, le marché chinois est près de deux fois et demie supérieur à celui des États-Unis. Les entreprises technologiques américaines affirment que dans un monde où elles ne pourraient plus vendre à la Chine, leurs revenus et leur capacité à investir dans la R&D s’effondreraient.

Elles ont mobilisé des consultants pour étayer ces arguments par des chiffres. En 2020, le Boston Consulting Group a calculé qu’un effort substantiel de « découplage » des secteurs technologiques américain et chinois réduirait de 80 milliards de dollars les revenus des sociétés de puces américaines, les obligeant à réduire la R&D de 30 à 60 %. En revanche, le BCG a estimé que la concurrence créée par le programme « Made in China 2025 » ne coûterait que 10 à 15 milliards de dollars de revenus aux sociétés de puces américaines. Un rapport publié en février 2021 par la Chambre de commerce des États-Unis et le Rhodium Group affirme que la perte d’accès aux clients chinois entraînerait une perte de production de 124 milliards de dollars américains et une réduction de 12 milliards de dollars de la R&D.

A lire également : Hong Kong : la Chine resserre l’étau

La Semiconductor Industry Association, qui représente à la fois les fabricants de puces et d’équipements, continue d’affirmer que les États-Unis doivent apprendre à vivre avec une chaîne d’approvisionnement en semi-conducteurs intégrée au niveau mondial et que, plutôt que d’appliquer des sanctions générales à la Chine, le gouvernement devrait consacrer jusqu’à 50 milliards de dollars à des subventions et à des allégements fiscaux afin de reconstruire la capacité de fabrication de puces aux États-Unis. Le nouveau PDG d’Intel, Pat Gelsinger, a demandé un « moonshot » pour ramener la part des États-Unis dans la capacité mondiale de fabrication de puces à un tiers. L’administration Biden est à l’écoute : sa proposition d’infrastructure comprend 50 milliards de dollars US pour la fabrication de puces et la R&D. Cette somme s’ajouterait aux 10 milliards de dollars US consacrés à la recherche et au développement. Cette somme s’ajouterait aux 10 milliards de dollars de subventions et de crédits d’impôt déjà approuvés par le Congrès en 2020 dans le cadre de la loi CHIPS.