Les semi-conducteurs sont omniprésents autour de nous. Ils équipent les produits informatiques, mais également l’automobile et les objets connectés. L’administration Trump a bouleversé les chaînes d’approvisionnement des composants électroniques. Les Chinois sont forcés de s’organiser pour éviter une pénurie de puces. La conception de ces précieux composants fait encore la force de quelques entreprises occidentales et initie une lutte farouche pour la maîtrise technologique.

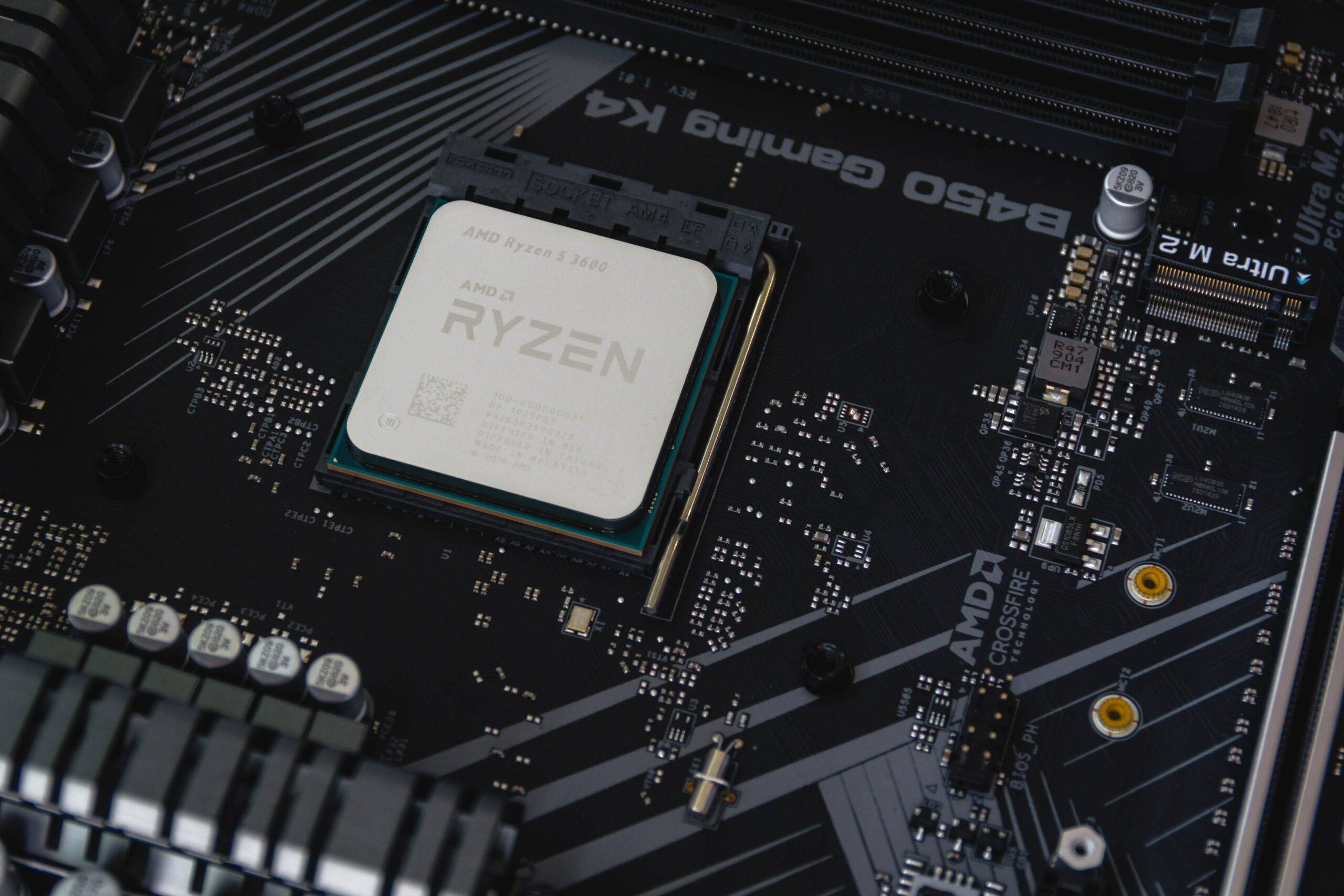

L’intérieur d’un ordinateur ou d’un téléphone portable offre une très bonne leçon de géopolitique. La coque de plastique ouverte révèle la présence des fragiles et délicats organes qui assurent le fonctionnement de la machine : le processeur, tête pensante de l’ordinateur, appelé unité centrale de traitement, ou central processing unit, CPU en anglais, constitué de plusieurs « cœurs » qui déterminent la puissance de calcul, qui se mesure en gigahertz (GHz), la mémoire vive (random access memory, RAM) qui sert à stocker les données à court terme, durant l’utilisation, et dont la capacité se mesure en Go (gigaoctet), la carte graphique, qui aujourd’hui possède la plupart du temps un processeur indépendant et qui sert à afficher images et vidéos, le disque dur qui sert à archiver les données (capacité exprimée en Go également), et enfin la carte mère, qui sert de moelle épinière à la machine et relie les composants entre eux pour assurer son bon fonctionnement. Un simple coup d’œil révèle que, sur les marchés très spécifiques mais stratégiques de ces composants, Amérique et Asie règnent en maîtres quasi absolus.

La domination des États-Unis et de l’Asie

Traditionnellement, la conception des microprocesseurs est dominée par quelques géants américains, présents depuis bien longtemps sur ce secteur : Intel, fondée en 1968, reste le premier fabricant mondial de semi-conducteurs, mais la firme basée à Santa Clara, en Californie, est aujourd’hui chahutée par de vieux concurrents et quelques nouveaux venus, pas forcément américains d’ailleurs. IBM, historiquement présente sur le marché de l’informatique et des semi-conducteurs depuis les temps pionniers des années 1950, a lancé la gamme des processeurs Power dans les années 1990. En 2021, le Power 10 comptera pas moins de 48 cœurs pour une puissance de calcul adaptée aux besoins du big data, c’est-à-dire le traitement de masse de données géantes générées par l’internet 3.0 (l’internet des objets connectés qui succède à celui des réseaux sociaux, l’internet 2.0). Advanced Micro Devices (AMD) est un autre fabricant américain historique de semi-conducteurs, microprocesseurs et cartes graphiques, puisque la firme, également basée à Santa Clara en Californie, a été fondée en 1969. Plus jeune, la firme américaine NVIDIA a été créée en 1993 et est aussi basée à Santa Clara. La firme domine actuellement très largement le marché des processeurs pour cartes graphiques (graphic processing unit, GPU). Selon le cabinet Jon Peddie Research, NVIDIA représentait pas moins de 69 % de la demande pour les processeurs graphiques au 4e trimestre 2019. AMD et Intel sont loin derrière. Mais ces deux firmes se rattrapent en se disputant le marché des processeurs machines (CPU) sur lequel elles continuent de régner… pour le moment.

A lire aussi : Taïwan : la plateforme des semi-conducteurs

Car ces acteurs historiques font désormais face à une concurrence nouvelle, en particulier dans le domaine des processeurs pour téléphone mobile. L’arrivée des smartphones au début des années 2000 a bouleversé le marché des semi-conducteurs. Certes, des entreprises comme AMD et Intel ont su se positionner très vite sur le segment, mais elles font face à la concurrence de Qualcomm (entreprise américaine, basée à San Diego en Californie, pour changer), fondée en 1985 et créatrice en 1989 de la technologie CDMA, Code division multiple access, système de codage des transmissions, appliqué dans les réseaux de téléphonie mobile par plus de 275 opérateurs dans le monde, surtout en Asie et en Amérique du Nord, également utilisé dans les télécommunications spatiales ou militaires. De son côté, la firme Apple, qui n’a jamais fini de se diversifier, est en passe de bouleverser la hiérarchie des concepteurs de processeurs pour téléphone mobile, mais aussi ordinateurs portables, depuis la sortie du processeur A7, qui équipait l’iPhone 5s. Depuis, les séries A8, 9, 10, 11, 12 et 13, ont démontré qu’Apple maîtrise désormais totalement la technologie liée à la conception de processeurs multicœurs de plus en plus performants.

Le minage des cryptomonnaies

Un autre élément vient aujourd’hui bouleverser encore le marché des processeurs, en particulier le marché des processeurs graphiques, c’est le développement de plus en plus important des cryptomonnaies. Pour rappel, une cryptomonnaie est une monnaie virtuelle qui repose sur un protocole décentralisé, permettant des transactions sans tiers, c’est-à-dire sans l’intervention d’une instance de validation des échanges, bref, une banque. Pour faire fonctionner ce type de réseau, dont le protocole Bitcoin était le pionnier en 2009, il faut solliciter la puissance de calcul des ordinateurs des utilisateurs du réseau, qui font participer leur machine à une véritable compétition algorithmique servant à valider les milliers de transactions ou opérations effectuées sur les réseaux Bitcoin, Ethereum ou Monero, par exemple, pour inscrire ces transactions dans la chaîne de bloc – le livre de comptes ou le répertoire virtuel – propre à chaque réseau. Les utilisateurs qui se prêtent à ce jeu, indispensable au fonctionnement d’un réseau comme Bitcoin par exemple, sont rémunérés à mesure de la puissance de calcul qu’ils apportent. C’est ce que l’on appelle le minage. Et alors que le cours des cryptomonnaies s’envole à nouveau, le minage peut encore rapporter gros aujourd’hui, si toutefois l’on consent à y mettre le prix en termes de matériel. Si le minage par processeur machine (CPU) était encore rentable jusqu’au milieu des années 2010, l’explosion du cours du Bitcoin, passé de 1 000 à 20 000 $ en 2017, a mis les processeurs CPU hors-jeu pour laisser la place à la puissance de calcul plus grande des cartes graphiques. À ce jeu, ce sont les entreprises NVIDIA et AMD qui gagnent. Leurs plus récentes cartes graphiques, la série RTX 3060, 70, 80 et 90 pour NVIDIA et les RX 6800 ou 6900 de chez AMD font l’objet d’une pénurie et d’une spéculation intensive qui déprime les joueurs de jeux vidéo, dont les belles cartes graphiques sont accaparées par les cupides mineurs de cryptomonnaies. En témoigne cette photo qui a fait le tour du web, montrant l’installation mise en place chez un certain Simon Byrne, qui a acquis pas moins de 78 RTX 3080 pour la modique somme de 56 000 euros. Et l’équipement de cet ambitieux mineur américain lui est peut-être revenu à plus cher encore si l’on considère que le prix de base de la RTX 3080 est passé de 719 dollars à 1 200 dollars environ outre-Atlantique dès sa sortie.

Toutes les entreprises américaines citées ci-dessus délèguent une grande partie de leurs activités de production à des sous-traitants. Qualcomm ou NVIDIA sont même des entreprises fabless, c’est-à-dire sans usines. Elles sous-traitent leur production à d’autres géants du secteur, comme l’européen (franco-italien) STMicroelectronics, qui emploie 46 000 personnes dans le monde, ou les taïwanais TSMC (Taiwan Semiconductor Manufacturing Company) ou UMC (United Microelectronics Corporation), qui sont les principaux fournisseurs de NVDIA ou Qualcomm. Quant à Apple, la firme à la pomme délègue une partie de sa production à Foxconn Technology, officiellement Hon Hai Precision Industry Company Ltd., groupe industriel taïwanais spécialisé dans la fabrication de produits électroniques, principalement implanté en République populaire de Chine, dans la ville de Shenzhen, qui fournit aussi les entreprises Sony, Motorola, Dell, Microsoft, Amazon, Nintendo, Hewlett-Packard, Samsung, LG, HTC, Acer, Asus, Lenovo ou encore Huawei. Mais la Chine, qui ambitionne depuis bien longtemps d’être autre chose que « l’atelier du monde », est passée à la vitesse supérieure sur le marché des semi-conducteurs comme en témoignent les annonces de certaines compagnies qui viennent un peu plus ébranler ce secteur stratégique et qui relaient le discours officiel. Dans le cadre de la planification de son économie, la Chine vise l’autonomie technologique.

La volonté d’indépendance de la Chine

Alors que le marché des puces électroniques a augmenté de 8 % en 2020 à environ 480 milliards de dollars, les dépenses R&D de cette industrie ont crû de 5 % à un record de 68,4 milliards de dollars selon le cabinet IC Insights. Intel, Samsung et TSMC s’imposent comme les trois plus gros investisseurs dans ce domaine, en revanche, aucun industriel européen des puces ne figure dans le top 10. Les entreprises chinoises font en revanche preuve d’un activisme technologique notable. Ainsi, dans le domaine des processeurs, Zhaoxin ou Huawei ont développé leurs propres puces KaiXian et Kunpeng, mais une autre entreprise développe aussi ses processeurs : Longsoon, jeune firme marque, fondée en avril 2010, qui a récemment commercialisé une puce quatre cœurs, le Dragon Core 3A4000, dont les performances restent cependant encore très loin de celles des processeurs développés par Intel ou AMD, tout comme d’ailleurs celles affichées par le processeur KaiXian U6780A de Zhaoxin. Autre concurrent chinois récemment arrivé sur le marché, la firme Phythium se lance aussi dans la production de processeurs multicœurs, avec l’ambition de rivaliser d’ici quelques années avec les leaders américains du marché en termes de performances.

A lire aussi : Chine : reprise économique et moins de dépendance à la technologie américaine

L’administration américaine a décidé de répliquer et a même frappé fort en 2019, sous l’impulsion de Donald Trump. Mis en cause par une enquête du Wall Street Journal accusant le géant américain d’avoir opéré illégalement des transferts de technologie vers les entreprises chinoises, le géant américain a été sommé par l’administration Trump de mettre fin à ses partenariats chinois. Et le gouvernement américain a un autre angle d’attaque puisque les constructeurs Intel ou AMD accusent les entreprises chinoises de reproduire illégalement des copies de la famille de processeurs x86 pour sortir leurs propres modèles. Le 3 décembre 2020, le gouvernement américain a aussi décidé d’appliquer des sanctions à l’entreprise SMIC (Semiconductor Manufacturing International Corporation), qui fournit principalement la firme chinoise Huawei, et que les Américains accusent d’être une entité militaire déguisée en entreprise privée. L’objectif affirmé par le Pentagone est clair : « Contrer la stratégie de développement civilo-militaire de la Chine, qui soutient les objectifs de modernisation de [son armée] en lui assurant l’accès à des technologies de pointe et à l’expertise acquises et développées par les entreprises, les universités et les programmes de recherche[1] », selon le général Mark Milley, chef d’état-major de l’armée américaine, qui prône même une réduction des interventions extérieures américaines pour pouvoir dédier plus de budgets aux développements des nouvelles technologies au service de l’armée.

Les États-Unis utilisent donc comme une arme les goulots d’étranglement qui émaillent les chaînes de production internationales des composants électroniques. Un de ces points névralgiques se trouve aux Pays-Bas, où l’entreprise ASML conçoit et fabrique les machines de production des puces les plus performantes. ASML maîtrise la technologie EUV (extrême ultraviolet) qui lui permet de graver les galettes de silicium avec la plus grande précision, chaque transistor se situant à sept nanomètres du transistor le plus proche. Les principaux clients d’ASML sont le géant taïwanais TSMC et le géant coréen Samsung. Ce dernier utilise les puces ultraperformantes ainsi produites pour ses propres besoins, tandis que TSMC fournit les géants de l’électronique internationaux, y compris chinois.

En 2020, les États-Unis ont pris une série de mesure empêchant la vente de puces produites avec des machines ou à partir d’une conception intégrant des éléments américains, quand bien même cette production aurait lieu loin du sol américain. Se dessine alors un embargo technologique contre la Chine. Huawei a vu le coup venir et a constitué un stock de puces indispensables à ces antennes 5G et à ses smartphones haut de gamme, mais fait face à une pénurie puisque incapable, pour l’heure, de produire des puces équivalentes. Et ce d’autant plus que le vol de propriété intellectuelle est sous les projecteurs depuis l’administration Trump. L’interdépendance au sein des chaînes de production fait l’effet d’une redoutable force de rappel. Il s’agit de voir maintenant si l’administration Biden maintient la pression sur l’émergence technologique de la Chine. Mais le jeu est complexe et présente différents aspects. Ainsi, dans sa course à la supériorité technologique dans le domaine du hardware informatique et des semi-conducteurs, la Chine dispose d’un leadership quasi incomplet dans le domaine de la production des « terres rares », ces métaux que l’on retrouve dans les batteries de voitures électriques, les composants informatiques, les appareils de radiographie ou les puces des smartphones. « C’est ici que bat le cœur de la transition énergétique et numérique », explique le journaliste Guillaume Pitron[2] qui a consacré une étude très documentée sur la question des terres rares. Or, l’extraction de ces denrées minérales existant en quantité très limitée dans la couche terrestre (qui, en plus d’être rares, ne sont pas renouvelables, leur formation prend des milliards d’années) est presque entièrement l’apanage de la République populaire de Chine : celle-ci, selon l’auteur, produit 67 % du germanium, un composant incontournable pour les panneaux solaires, 55 % du vanadium (fort utilisé dans l’industrie spatiale) et… 95 % des terres rares. Le paradoxe est que ces terres rares se trouvent au cœur de la transition énergétique, mais que leur exploitation industrielle génère une très forte pollution (rejet de métaux lourds, voire d’éléments radioactifs, au cours de processus qui entraînent le retraitement de dizaines de tonnes de métaux « vulgaires » pour extraire quelques kilos de terres rares). Un véritable chantier d’innovation industrielle se profile donc pour permettre à la fois de développer l’industrie des semi-conducteurs et l’intégrer dans les projets de renouvellement énergétique et les ambitieux programmes de développement des high-tech tout en réduisant l’empreinte écologique de cette industrie.

Avez-vous vu l’Europe ?

Or, à ce jeu, l’Europe semble à la fois plus travailler les discours que les réalisations concrètes. Comme le précise Guillaume Pitron : « Les green tech peuvent bien naître dans la tête d’un chercheur en sciences fondamentales, connaître une application concrète grâce à la persévérance d’un entrepreneur, être favorisés par une fiscalité attrayante et des réglementations flexibles, portées par des investisseurs audacieux et des business angels bienveillants, il n’empêche : chacune d’elles procède d’abord beaucoup plus prosaïquement d’un cratère entaillé dans le sol. » Le discours européen très lénifiant sur les green tech s’accompagne d’une dépendance technologique du continent plus qu’inquiétante en matière de semi-conducteurs et de technologie informatique, même si, ces dernières années, l’allemand Infineon, très actif dans les puces pour l’automobile, vient renforcer la présence européenne dans les chaînes de production aux côtés de STMicroelectronics et d’ASML. Le risque est que l’Europe ne se contente pas d’être une « colonie numérique », pour reprendre le mot de Catherine Morin-Desailly dans un rapport adressé au Sénat le 20 mars 2013, et soit de surcroît une « colonie informatique », dépendante aussi bien en termes de software, ne disposant d’aucun concurrent aux Google, Facebook et consorts, que sur le plan du hardware, en restant à la traîne en matière de recherche, développement et production dans le domaine essentiel des semi-conducteurs. Les Européens peinent à élaborer une stratégie claire au cœur de la guerre froide technologique qui oppose Pékin et Washington. Les Américains accélèrent et renforcent leurs liens avec les deux acteurs asiatiques à la pointe du secteur des semi-conducteurs : Taïwan et la Corée du Sud. Après TSMC l’année dernière, c’est au tour de Samsung d’annoncer en janvier 2021 un projet d’usine de production de semi-conducteurs aux États-Unis, une façon certaine de se rapprocher du complexe militaro-industriel américain. Les Chinois rêvent d’une féodalité numérique dont leurs entreprises seraient les seigneurs : le pari est en partie réussi avec les géants de l’internet (Alibaba et Tencent). Pour la partie hardware, le coup porté à Huawei par les Américains force les Chinois à mettre les bouchées doubles pour accéder à l’indépendance technologique. Leur pari est loin d’être remporté.

[1] « Face à la Chine, l’armée américaine doit continuer à s’améliorer », Le Matin.ch., 4 décembre 2020.

[2] Guillaume Pitron, La guerre des métaux rares. La face cachée de la transition énergétique et numérique, Les Liens qui Libèrent, 2018.