Au début du xxe siècle, les géopoliticiens prévoyaient que l’essor des chemins de fer permettrait le développement des liaisons à travers l’Eurasie au détriment des routes océaniques. Un nouveau rapport de force entre puissances terrestres et puissances maritimes devait en découler. Ces prédictions ne se sont pas réalisées, mais aujourd’hui l’Eurasie s’équipe à marche forcée.

Au xve siècle, les Européens ont cherché de nouvelles routes à travers l’Atlantique et l’océan Indien. Plusieurs États ont alors piqueté les océans de comptoirs qui furent finalement porteurs d’un bouleversement géopolitique à l’échelle du globe. Un phénomène comparable semble se produire aujourd’hui en ce qui concerne l’Eurasie.

Plusieurs acteurs étatiques ou privés mettent actuellement en place des infrastructures en Eurasie selon un agenda qui leur est propre. Il n’y a pas de maître d’œuvre global, pas de plan général, seulement des intérêts particuliers. L’ensemble se présente comme un phénomène à bas bruit : différents chantiers sont engagés par différents acteurs, sans lien déclaré les uns avec les autres. Mais ce tableau, pour l’instant impressionniste, ouvre à la Russie une opportunité : des routes du commerce international pourraient pour la première fois dans l’histoire passer par son territoire.

« Prendre le vent chinois dans les voiles russes »

Cette formule de Vladimir Poutine décrit l’occasion historique qu’offre à la Russie l’expansion économique chinoise. En termes de circulation internationale, elle lui ouvre deux opportunités liées à sa situation géographique : la route terrestre entre Chine et Europe sur laquelle pourrait se greffer une route en direction de l’Amérique.

La vaste entreprise mondiale « Belt and Road Initiative » coordonnée par Pékin comporte notamment un lien terrestre entre la Chine et l’Europe atlantique. L’examen de la réalité géographique à partir du globe terrestre montre que pour cela la route la plus courte passe par la Russie. Elle a au surplus le double avantage de parcourir des plaines, dans des États politiquement stables (Russie, Kazakhstan, Biélorussie, Europe du Nord). Ce n’est pas par hasard si ce faisceau de projets a été dévoilé en octobre 2013 à Astana, capitale du Kazakhstan située sur cet axe, par Xi Jinping. Ce n’est pas non plus un hasard si cela se produisit en pleine crise entre l’Union européenne et la Russie, ce que peu à l’Ouest ont remarqué. Le message était pourtant limpide : depuis cinq siècles l’avenir de l’Eurasie a été écrit par l’Ouest, aujourd’hui, l’Est offre des solutions.

Certaines publications, fondées sur des planisphères, donc une représentation dénaturée du globe terrestre, font passer une voie Chine-Europe par le sud :

– soit par l’Asie centrale puis la Transcaucasie et l’Ukraine : elle rallongerait la route de plus de 1 000 km et obligerait à 4 transbordements rail-bateau, économiquement rédhibitoires, en mer Caspienne et en mer Noire (carte 1) ;

– soit par l’Asie centrale, puis l’Iran, la Turquie et les Balkans : elle rallongerait la route de 2 000 km à travers des régions au relief tourmenté et politiquement instables. Pékin prévoit bien un axe vers l’Iran et la Turquie mais pour desservir ces marchés, pas pour rallier l’Europe de l’Ouest.

Terre vs mer

Cette voie eurasiatique n’a pas vocation à remplacer la route de Suez pour les conteneurs : un train peut transporter 80 EVP, un porte-conteneurs, de 15 000 à 21 000 actuellement sur les lignes de l’Asie orientale. Le coût de transport maritime est très inférieur mais le fer permet un gain de temps qui peut séduire certains clients.

La route terrestre présente un autre avantage, sa fréquence : si, en 2016, 33 convois partaient de Chine chaque semaine vers l’Europe de l’Ouest, on est à 80 en 2018, alors que le nombre de départs hebdomadaires par bateau stagne. Par ailleurs, le train charge au centre de la Chine et délivre directement au centre du continent européen. Cela évite le transport entre l’intérieur et la côte en Chine, puis entre la côte et l’intérieur en Europe, soit au total une semaine à ajouter à la durée de transport par voie maritime, qui est mesurée de port à port. Ce sont donc les provinces chinoises de l’intérieur, Chongqing par exemple, à près de 2 000 km du littoral, qui sont à l’initiative des services qui se multiplient. Pékin, pour qui le développement économique de l’intérieur est stratégique, subventionne ce vecteur, à peu de frais (une centaine de millions de dollars en 2017).

On envisage un flux ferroviaire de 1,5 million d’EVP pour 2025 et un potentiel ultime de 4,5 millions, pour un trafic actuel de conteneurs entre Chine et Europe par Suez de 10 à 13 millions d’EVP selon l’année.

L’axe eurasiatique Chine-Europe est par ailleurs une source d’opportunités pour l’Union économique eurasiatique (1). En 2016, 75 % des marchandises importées de Chine par conteneurs arrivaient en Russie par les ports de la Baltique, en feedering (2) à partir de la Northern Range, puis étaient expédiées vers l’intérieur de la Russie, donc à l’Est ! De nombreuses liaisons ferroviaires directes se mettent donc en place entre la Chine et la Sibérie occidentale, l’Oural, la région de Moscou. En 2019, sur ce lien, Geely construit une usine de montage de voitures en Biélorussie.

On spécule beaucoup à l’Ouest sur une concurrence sino-russe en Asie centrale qui devrait freiner le développement des « routes de la soie ». Cette espérance pourrait bien s’avérer vaine. Ce qui frappe dans la région, c’est en effet plutôt la convergence des intérêts des acteurs. Les pays d’Asie centrale tiennent à s’appuyer sur la Chine pour se garder de la Russie, et sur Moscou pour se garder de Pékin. Ils ne veulent surtout pas voir une influence supplanter l’autre. Chine et Russie ont quant à elles intérêt à coopérer : la force militaire russe contribue à sécuriser les investissements chinois et Moscou a besoin d’eux dans la région pour garantir la paix sociale à ses frontières. Tous les acteurs régionaux tirant donc profit de l’action stabilisante de l’autre.

Vers l’Amérique ?

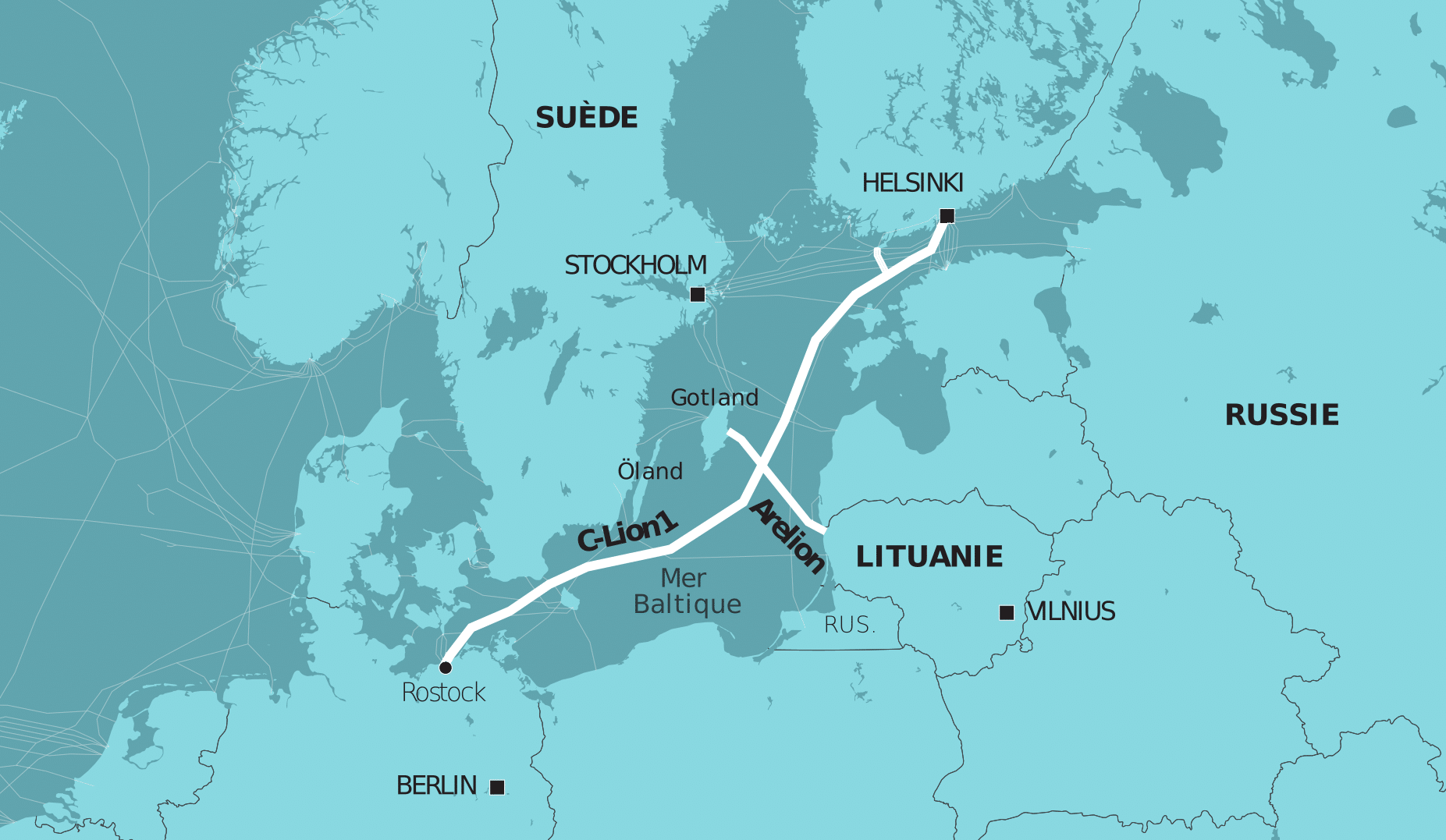

La route Chine-Europe par la Russie offre par ailleurs une autre opportunité à Moscou. On pourrait dériver sur elle un axe Chine-Amérique à travers la mer de Barentz. Il raccourcirait le trajet Shanghai-New York via Seattle, et plus encore via Panama (carte 2). L’idée avait d’ailleurs été formulée dès 2005 par des intérêts américains et norvégiens sous le nom de North East West Corridor.

En Russie, deux variantes de cet axe sont mises en avant par des lobbies régionaux :

– Bielkomour, Bieloïe morie (mer Blanche)-komi-Oural, à l’ouest de l’Oural, vise à construire deux tronçons (712 km) de raccordement ferroviaire entre trois autres tronçons déjà existants (438 km). Des intérêts chinois ont promis 5,5 milliards d’investissements en 2018.

– Barentskomour, à l’est de l’Oural, serait une voie ferrée à construire entre le Transsibérien et un port en eau profonde, à créer, à Indiga à l’est d’Arkhangelsk.

Cette liaison Chine-Amérique du Nord ouvrirait pour le Kazakhstan une voie arctique, la plus courte, vers l’Atlantique. Confortant l’Union économique eurasiatique, elle présente un grand intérêt géopolitique pour Moscou.

Plusieurs ports russes sont en concurrence pour le site du port arctique :

– Arkhangelsk bénéficie d’investissements pour approfondir son chenal d’accès de 7,5 à 9,2 m. En fond d’estuaire, longuement englacé en hiver, il n’est pas en situation favorable pour des porte-conteneurs ou des vracquiers de 20-25 m de tirant d’eau.

– Indiga le serait. Dans un golfe où les courants limitent la prise en glace, il est également plus près de l’océan libre de glaces de 500 km. La construction de ce port n’était pas prévue dans la « Stratégie de transport de la Russie, 2030 » mais, début 2019, la Sberbank s’est engagée pour son financement et une étude pour un port de 30 millions de tonnes sur ce site va être lancée.

– Mourmansk, port en eau profonde, libre de glaces toute l’année, qui fait l’objet de gros investissements publics et privés pour améliorer son accès ferroviaire et créer un avant-port charbonnier de 18 millions de tonnes ainsi que de nouveaux terminaux pourrait aussi être utilisé.

Apporter une touche russe au corridor eurasien

Bien avant ces projets chinois, Moscou promouvait déjà une autre route eurasiatique ainsi que la Route maritime du Nord. Dans les deux cas, on est passé au stade des réalisations.

À l’est de Krasnoïarsk, sur le Transsibérien et la Baïkal-Amour-Magistrale (BAM), il faudrait augmenter la capacité de transit vers les ports russes du Pacifique pour les exportations de charbon vers les gros clients de la Russie (Corée, Japon, Inde). En 2014, l’État a engagé d’importants travaux pour la passer de 120 millions de tonnes par an à 180 d’ici à 2024.

Au-delà de cet impératif charbonnier, Moscou caresse depuis trois décennies l’idée d’un lien ferroviaire Japon-Europe, très semblable à la « Route de la soie » chinoise. Le transbordement maritime nécessaire entre le Japon et Vladivostok limitait beaucoup son attrait. Au plus étroit du détroit de Tatarie, entre Sakhaline et le continent (12 km), on étudie donc la solution d’un pont ou d’un tunnel mais un lien terrestre avec le Japon ne serait réalisé que si Hokkaido, déjà reliée par tunnel au reste du Japon, l’était à Sakhaline. La perspective est lointaine.

Les performances des ports russes s’étant toutefois améliorée, en avril 2018, une liaison-conteneurs mensuelle a été inaugurée entre le Japon et l’Ouzbékistan par le port russe de Nakhodka. En 2019, l’opérateur russe FESCO et les chemins de fer de Russie ont décidé d’ouvrir une liaison ferroviaire entre le Japon et l’Europe, par Vladivostok, sur laquelle ils espèrent deux millions d’EVP en 2024.

Le Transsibérien est lui-même déjà emprunté par des conteneurs de Chine du Nord-Est destinés à l’Europe (60 000 EVP en 2017, 75 000 EVP en 2018). Le point d’entrée en Russie est Zabaïkalsk (carte 3). La mise à niveau de la voie ferrée Séoul-Vladivostok à travers la Corée du Nord a été décidée en septembre 2018 et elle est prévue pour que des conteneurs coréens puissent gagner l’Europe par le Transsibérien. La route de l’Europe serait certes plus rapide par Zabaïkalsk mais la Chine n’est pas forcément disposée à faciliter la circulation de conteneurs concurrents des siens.

Au nord, pas de nouvelle « Route de la soie »

La Route maritime du Nord (RMN) est maintenant parfois désignée sous le vocable de « Route de la soie des glaces ». Cette formule féerique est trompeuse. Ni pour Pékin, ni pour Moscou, ni pour les armateurs privés, il ne s’agit de faire circuler par l’Arctique les conteneurs, qui constituent 80 % du trafic entre l’Asie et l’Europe. Les conteneurs exigent un service journalier qui ne peut supporter une interruption de plusieurs mois pour cause d’englacement de la route. Or, même avec le réchauffement climatique, la nuit polaire, et avec elle la banquise, durera toujours six mois de l’année.

Les services Europe-Asie reposent par ailleurs sur la desserte de nombreux hubs d’escale sur la route. Des centaines d’EVP sont transbordés à chacun d’eux, multipliant la rotation des conteneurs à bord, ce qui est essentiel à la rentabilité du voyage. Par l’Arctique, de la mer du Nord au Japon, il n’en existerait aucun.

Une autre contrainte est que la Russie ne dispose que de cinq brise-glaces nucléaires. Pour assurer une navigation à travers la glace, il serait nécessaire de rassembler des convois, ce qui supposerait de longs délais d’attente faisant perdre tout intérêt au gain de temps en kilomètres. De plus un brise-glace n’ouvre qu’un chenal de 30 m de large, or les porte-conteneurs de la liaison Asie-Europe ou les gros tankers en mesurent 40 à 50 mètres, ce qui imposerait la présence de deux brise-glaces à chaque voyage.

Le flux entre Europe et Asie par la RMN restera donc limité à quelques niches de transport de vrac, en été (actuellement métaux et céréales). La RMN restera un axe mineur dans le transit Europe-Asie : en 2017, il a porté sur 300 000 tonnes, quand Suez en a vu passer 900 millions.

En revanche, avec la RMN, la Russie veut s’ériger en pôle émetteur d’une nouvelle route du commerce maritime international. En 2017, le trafic sur cette route a été de 10 millions de tonnes. En 2018, il a atteint 20 millions, dont 1,7 en cabotage entre ports russes et 490 000 en transit Europe-Asie. Pour l’essentiel, ce sont 18 millions de tonnes de ressources minérales de l’Arctique russe qui ont été expédiées par la RMN. Compte tenu des projets en cours, on en prévoit 90 à l’horizon 2025.

Dans le domaine des métaux, Norilsk évacue depuis longtemps déjà cuivre et nickel vers l’ouest en toute saison à partir de Doudinka. Le recours aux brise-glaces reste nécessaire en hiver même si l’englacement à l’ouest de ce port est déjà atténué. Deux nouveaux ports miniers sont en construction pour évacuer la production de mines en cours d’aménagement : plomb et zinc en Nouvelle-Zemble, cuivre à Pevek (carte 3). Ce dernier doit exporter trois millions de tonnes de concentrés de minerai à partir de 2020.

Un port charbonnier a été mis en service en 2017 à Dikson (d’une capacité de 10 millions de tonnes en 2019). Un autre entre en service à Bering, à l’entrée de la RMN, avec capitaux australiens (un million de tonnes en 2019, huit à terme).

Depuis 2008, le port créé à Varandeï (8 millions de tonnes) ravitaille le hub pétrolier de Mourmansk à partir des gisements de la Petchora. Décision a été prise en mars 2019 d’en construire un autre à Boukhta Sievierniaïa (10-20 millions de tonnes) pour exporter une partie du pétrole des bassins de Vankor.

L’importance stratégique du gaz naturel liquéfié

Le gaz naturel liquéfié (GNL) du groupe Novatek sera cependant le principal produit évacué par la RMN. L’usine de liquéfaction de Iamal produit 17 millions de tonnes de GNL par an depuis 2019, expédiés par méthanier brise-glace par son port de Sabetta. Les travaux d’une deuxième usine de GNL de 19,8 millions de tonnes, Arctic 2, ont commencé en mars 2019, à Gydan. Elle est prévue pour 2023. En février 2019, Novatek a engagé la prospection d’un site pour une troisième usine GNL de 4,8 millions de tonnes dès 2024 dans l’estuaire de l’Ob et annoncé pour 2035 un objectif de 70 millions de tonnes de capacité dans l’Arctique russe (95 milliards de m3). Ceci supposera de nouvelles unités.

Le GNL est expédié en toute saison vers l’Europe comme vers l’Asie. En hiver, alors que les prix sur les marchés spot sont les plus élevés de l’année, il est cependant nettement moins coûteux en temps et en énergie de se limiter à la voie occidentale, celle de l’est devant affronter 4 000 km d’une banquise qui reste aussi durable qu’épaisse. Novatek ne peut donc pas profiter pleinement des prix de vente d’Asie orientale, très supérieurs à ceux de l’Europe. Il a donc décidé de construire d’ici 2023 un hub de 20 millions de tonnes de GNL au Kamtchatka, sur une côte libre de glaces, pour stocker en été en vue de l’hiver.

Lire aussi : Géopolitique de l’énergie

En matière d’exportation gazière, le Kremlin arbitre plus qu’il ne dirige. Les acteurs gaziers russes sont à couteaux tirés et rivalisent pour l’infléchir en leur faveur. Gazprom, qui a le monopole du transport intérieur du gaz par tube, voulait garder celui de l’exportation et a toujours combattu tout projet d’usine côtière d’exportation par voie maritime, qui s’en affranchirait. Il a un solide argument à présenter au Kremlin : le transit intérieur par tubes est soumis à taxation et rapporte beaucoup au budget de l’État. Il rappelle de plus qu’exporter directement par mer vers l’Europe à partir des gisements de Sibérie crée une concurrence nuisible sur ce marché entre acteurs russes. Cela compromet la rentabilité des tubes, si importants sur le plan géopolitique pour le Kremlin, qu’il est en train d’y construire (North Stream 2, Turkish Stream).

Pour obtenir l’autorisation d’exporter directement par mer, en ouvrant une brèche dans son monopole, Novatek a dû présenter des arguments au Kremlin. Deux se sont révélés décisifs. D’une part, le trafic généré va donner un contenu à la RMN, d’importance stratégique pour le Kremlin, et y rentabiliser les investissements d’État. D’autre part, il a financé la mise au point d’une filière russe de liquéfaction du gaz, non soumise à acquisition d’équipement en dollars, donc à interdit américain. Les futures usines du groupe en seront dotées. Le matériel sera produit à Mourmansk.

En revanche, Rosneft n’a pu obtenir l’autorisation d’exportation pour son projet d’usine GNL de Petchora, avec financement singapourien, refusée en novembre 2018. Tous les nouveaux opérateurs russes de la RMN ont choisi de recourir à des navires « classe glace », capables de circuler seuls une grande partie de l’année (jusqu’à 50 cm de glace). Les méthaniers qui, eux, auront à évacuer de très grosses quantités toute l’année, seront vraiment « brise-glaces », capables de circuler par deux mètres de glace.

Le Kremlin entend profiter de la RMN pour favoriser les intérêts des acteurs économiques russes. Suivant l’appel de Vladimir Poutine, la Douma a voté le 20 décembre 2017 un texte réservant la desserte des ports de l’Arctique russe au pavillon russe, sauf autorisation spéciale (le Krystof De Marjeri, premier méthanier brise-glace, bat pavillon chypriote). Un autre texte a décidé que les navires devront être construits en Russie, là encore sauf exception accordée par les autorités. Pour ce faire, un transfert de technologie de Daewoo, qui fournit les 15 navires actuellement en commande, est en cours pour la construction de tankers « classe glace » par le nouveau chantier naval Zviezda, à Vladivostok. En 2019, il a 37 tankers brise-glaces en commande. Pour le renforcer, c’est lui et non les chantiers navals de Saint-Pétersbourg qui, à la surprise générale, a reçu la commande de la nouvelle génération de brise-glaces nucléaires russes en 2018, après avoir reçu celle des brise-glaces portuaires. Au total, le fonctionnement de la RMN va requérir quelque 150 navires de tous types et de toutes dimensions. Le parc actuel n’en comptant qu’une cinquantaine, cela ouvre de larges débouchés aux chantiers navals russes.

À ces routes est-ouest, Moscou travaille à ajouter des routes nord-sud, avec le soutien de plusieurs États voisins.

Notes

- Accord économique entre la Russie, la Biélorussie, le Kazakhstan, l’Arménie et le Kirghizistan. Plusieurs autres pays sont observateurs ou candidats.

- Transbordement de grands navires abordant sur des ports aux eaux profondes vers des navires de plus petite taille qui peuvent aborder sur des ports moins importants, plus proches de l’intérieur des continents.

Article paru dans le numéro 22 (juillet 2019).