L’océan Indien concentre l’essentiel de la croissance mondiale. Dans un corridor qui va de l’Inde à la Russie, les activités économiques croissent plus vite que dans le reste du monde. Ce qui augure de rudes combats pour le contrôle de la puissance.

Demandez à la plupart des investisseurs et ils vous diront qu’au cours des 20 prochaines années, la croissance mondiale sera centrée sur l’océan Pacifique. C’était vrai au cours des 20 dernières années. Mais dans les prochaines décennies, il est plus probable que la croissance mondiale se concentre sur l’océan Indien, et en particulier autour d’un corridor reliant Mumbai à Moscou.

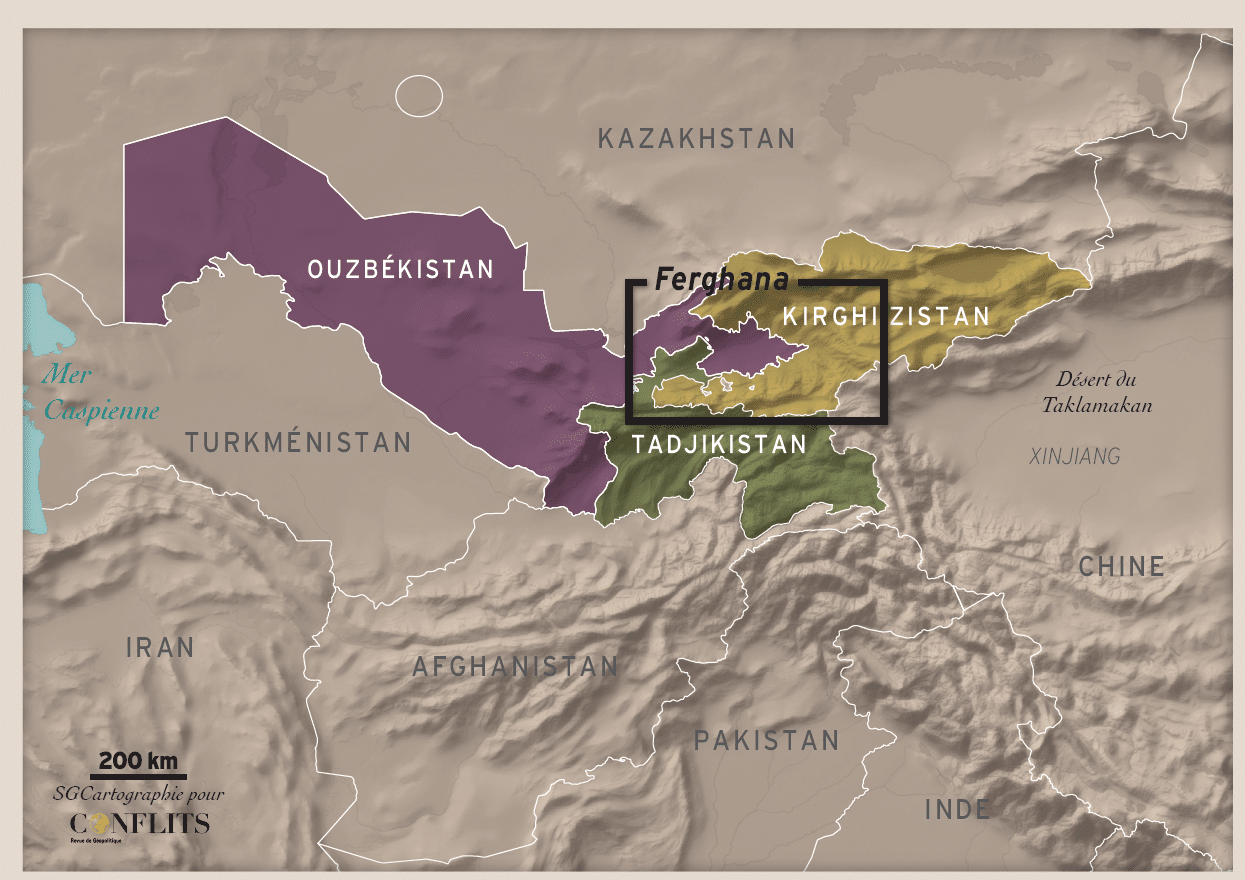

Ce corridor – une idée ancienne, récemment revitalisée – croise la « route de la soie » terrestre reliant la Chine à l’Europe. Il s’agit d’un élément important, car le développement des infrastructures le long du nouveau corridor permettra à des pays comme le Turkménistan et le Kazakhstan d’exporter vers le Moyen-Orient ou l’Inde, ainsi que par voie terrestre vers l’Europe.

Il s’agira d’un changement géoéconomique majeur. Les taux de croissance des pays situés de part et d’autre du corridor connaîtront un essor sans précédent, qui durera des décennies. Avec une population régionale combinée de 2 milliards d’habitants, le boom pourrait être plus important que celui de la Chine, qui a commencé sérieusement il y a 30 ans.

Catalyseur ukrainien

Le catalyseur immédiat de cette évolution est la guerre en Ukraine, qui a contraint la Russie à réorienter ses exportations de l’Europe vers l’Est et le Sud.

La première étape de ce double mouvement a consisté pour la Russie à vendre vers l’est à la Chine, le deuxième pays le plus peuplé du monde, et à le faire en renminbi. La Russie a été en mesure de le faire presque immédiatement, en utilisant l’infrastructure existante. En conséquence, la Chine achète désormais une grande partie de son énergie en renminbi. Cela signifie que les recettes nettes en devises étrangères de la Chine provenant du commerce doivent être en forte hausse, même si son excédent commercial n’a guère changé. Cela signifie également que la Russie accumule d’importantes réserves de change, qu’elle utilisera pour importer de Chine les biens qu’elle achetait auparavant en Europe.

La deuxième étape de la stratégie russe consiste à créer une nouvelle route commerciale vers le sud, via la mer Caspienne, l’Iran et l’Inde. Il s’agit d’une vieille idée : la Russie, l’Iran et l’Inde ont signé l’accord sur le corridor de transport international nord-sud en 2000. Aujourd’hui, la guerre en Ukraine donne un nouveau souffle à cette initiative longtemps restée sans suite. Aujourd’hui, la Russie a une nouvelle motivation puissante pour construire de nouvelles routes commerciales qui ne passent pas par les eaux contrôlées par ses antagonistes occidentaux. Elle a en outre cruellement besoin d’ouvrir de nouveaux marchés pour se diversifier par rapport à la Chine, qui semblait en passe de devenir non seulement le principal marché d’exportation de la Russie, mais aussi son seul client d’importance.

À lire également

L’océan Indien : une renaissance sous la menace islamiste

Avec l’INSTC, qui pourrait à terme s’étendre à la Turquie, à l’Arabie saoudite et aux autres États du Golfe, à l’Afrique et, enfin, à l’Asie du Sud-Est, la Russie espère construire un nouveau réseau commercial pour compléter ses relations économiques avec la Chine.

Fin du dollar

Il est essentiel que les produits russes exportés vers l’est et le sud soient vendus soit dans la monnaie locale des acheteurs, soit éventuellement en roubles. Ils ne seront certainement pas vendus en dollars américains, ce qui rendrait les industries d’exportation russes dépendantes de l’accès au système financier en dollars américains.

La croissance régionale qui en résultera dans les pays limitrophes de l’INSTC sera la première depuis 1945 à se produire sans que les capitaux à long terme nécessaires à son financement ne soient levés en dollars américains par l’intermédiaire d’institutions financières américaines.

De plus, avec la Russie, deuxième exportateur mondial de pétrole, qui vend ses exportations de pétrole dans les monnaies locales de la Chine et de l’Inde, premier et troisième importateurs de pétrole, l’Arabie saoudite se trouvera dans une situation impossible. De plus en plus, le royaume se verra contraint de commencer à vendre son pétrole dans les monnaies de ses clients.

Ce que cela signifie est simple : au cours des deux dernières années, les entreprises du secteur du pétrole et des matières premières, qui étaient basées sur le dollar américain, ont vu une part importante et croissante de leurs ventes être facturée dans les monnaies des utilisateurs de matières premières. À terme, cela créera un problème de « balances dollar », similaire aux balances sterling des années après 1945, lorsque la livre a été éclipsée en tant que monnaie de réserve, laissant l’Inde, l’Égypte, l’Irak et d’autres exportateurs avec des avoirs massifs en monnaie britannique dont ils n’avaient ni besoin, ni envie. En effet, détenir des obligations d’État entre 1945 et 1981 était une très mauvaise idée.

Il s’agit là d’un changement de donne extraordinaire. Il promet de conduire à l’un des plus grands booms ricardiens que le monde ait jamais connu.

À lire également

La présence française dans l’océan Indien : un privilège à conserver

Dans un système capitaliste, la croissance peut avoir deux sources :

1/ L’invention, qui conduit à une croissance schumpétérienne. Ainsi, par exemple, l’ampoule électrique a remplacé la bougie et la lampe à suif et a inauguré l’ère de l’électricité, qui se poursuit encore aujourd’hui. Au fur et à mesure qu’une industrie est détruite, une autre, plus productive, naît dans un cycle de destruction créatrice. Ce processus est illimité, puisqu’il est conduit par l’intellect humain, qui est lui-même illimité (à moins que Bruxelles ou Washington ne s’en mêlent).

2/ L’imitation, qui est le moteur de la croissance ricardienne. Les choses qui ont fonctionné à un endroit sont copiées ailleurs. Cela conduit à une meilleure utilisation de la terre, du travail et du capital grâce à des investissements réalisés selon la loi ricardienne de l’avantage comparatif. Une politique fondée sur l’imitation est relativement facile à mettre en œuvre, à condition qu’il y ait la paix et une certaine forme d’État de droit, ce qui permet de récolter pacifiquement les rendements du capital investi.

En outre, quelques autres conditions sont requises pour une croissance ricardienne optimale.

Une énergie abondante. Les pays limitrophes de l’INSTC disposent de réserves de pétrole et de gaz parmi les plus importantes au monde.

La capacité de construire de nouvelles infrastructures (autoroutes, ports, chemins de fer et oléoducs). Les entreprises de construction compétentes ne manquent pas et ont une grande expérience des grands projets en Chine, en Inde, en Corée du Sud, au Japon et dans d’autres pays.

Des économies abondantes. Le passage de paiements en dollars américains pour l’énergie à des paiements en monnaie locale libérera d’énormes quantités d’économies.

Des centres financiers pour mobiliser les capitaux à long terme. L’Asie compte déjà Hong Kong et Singapour. À l’avenir, d’autres, comme Dubaï, Shanghai et même Istanbul, pourraient se disputer une part du gâteau. Wall Street et la City de Londres n’y figureront probablement pas, ce qui signifie que pour la première fois, l’excès d’épargne ne sera pas recyclé d’une partie du monde à l’autre par l’Occident, mais du Sud mondial au Sud mondial par le Sud mondial.

À lire également

Les espoirs d’un nouveau boom ricardien dans les économies liées à l’INSTC peuvent sembler à première vue des châteaux en l’air. Mais le mécanisme par lequel la croissance ricardienne conduit à des booms massifs est bien établi. Si deux pays, par exemple l’Iran et l’Irak, commencent à commercer l’un avec l’autre au lieu de se livrer à des guerres sans fin, ils doivent construire toute une série de liaisons de communication pour y parvenir : routes, chemins de fer, aéroports, télécommunications, etc. Si un troisième pays se joint à eux, par exemple l’Arabie saoudite, trois ensembles de communications sont nécessaires pour relier les trois pays entre eux. Si la Turquie se joint ensuite à l’Union, six ensembles de liaisons sont nécessaires, et ainsi de suite.

Croissance des réseaux

En résumé, si n pays rejoignent le réseau, le nombre d’ensembles de liaisons de communication nécessaires est égal à n*(n-1)/2. Très vite, il devient évident qu’au fur et à mesure que de nouveaux pays rejoignent le réseau, l’essor des infrastructures dans la région sera stupéfiant. Il vient à peine de commencer.

Si cette analyse est correcte, quelles en seront les conséquences en termes macroéconomiques et de marché ?

Tout d’abord, il y aura une forte augmentation des dépenses d’investissement dans le monde. L’investissement (I) va exploser. Et comme l’investissement est égal à l’épargne (I = S), l’épargne devra augmenter considérablement.

Pour que l’épargne augmente, les taux d’intérêt réels (R) devront également augmenter considérablement.

Le problème est que les économies occidentales – la destination de l’excès d’épargne mondial au cours des dernières décennies – ne peuvent tout simplement pas se permettre une forte hausse des taux d’intérêt réels.

Néanmoins, les taux d’épargne dans les économies occidentales devront augmenter considérablement. Et la seule façon d’y parvenir sera de faire s’effondrer leurs taux de change afin d’augmenter le rendement du capital investi.

C’est ce qui s’est passé lors de la réunification de l’Allemagne. Lorsque les taux réels ont dépassé les 5 %, la livre sterling, la lire italienne et la couronne suédoise ont quitté le mécanisme de change européen. Les marchés boursiers locaux ont grimpé et les marchés obligataires se sont effondrés. Les investisseurs se souviendront également de ce qui s’est passé dans les économies asiatiques et en Russie en 1997-98, pour les mêmes raisons. Lorsque les États-Unis sont entrés dans le boom de l’internet, ces pays n’ont plus pu maintenir leurs taux de change par rapport au dollar américain.

À lire également

L’Inde et la France dans l’océan Indien : une vocation manquée

Cette fois-ci, cependant, la hausse des taux réels sera beaucoup plus importante et les banques centrales occidentales ne pourront rien y faire. Si elles interviennent pour acheter des obligations afin d’empêcher la hausse des taux réels, leurs monnaies s’effondreront et leurs taux d’inflation atteindront des niveaux jamais vus depuis le milieu des années 1970.

En conclusion, il s’agit d’un scénario extraordinairement haussier pour le Sud et pour les producteurs de matières premières, et d’un scénario extraordinairement baissier pour l’Occident, et en particulier pour les marchés obligataires occidentaux.

Aujourd’hui, 80% de la capitalisation des indices boursiers mondiaux et 90% de la capitalisation des indices obligataires mondiaux sont concentrés dans l’Ouest. Les indices mondiaux étant massivement surpondérés par rapport à l’Occident, cela implique logiquement qu’il y aura un sacré marché baissier dans l’Occident et un sacré marché haussier dans le Sud.

Les investisseurs devraient acheter des obligations et d’autres actifs à long terme dans le Sud. Ils devraient également acheter des entreprises de l’Ouest qui sont susceptibles de bénéficier des changements à venir. Ils doivent rester à l’écart des marchés obligataires et des monnaies de l’Ouest. Et ils doivent éviter autant que possible de jouer sur la consommation dans les pays occidentaux.

Le capitalisme continuera à prospérer dans le Sud.