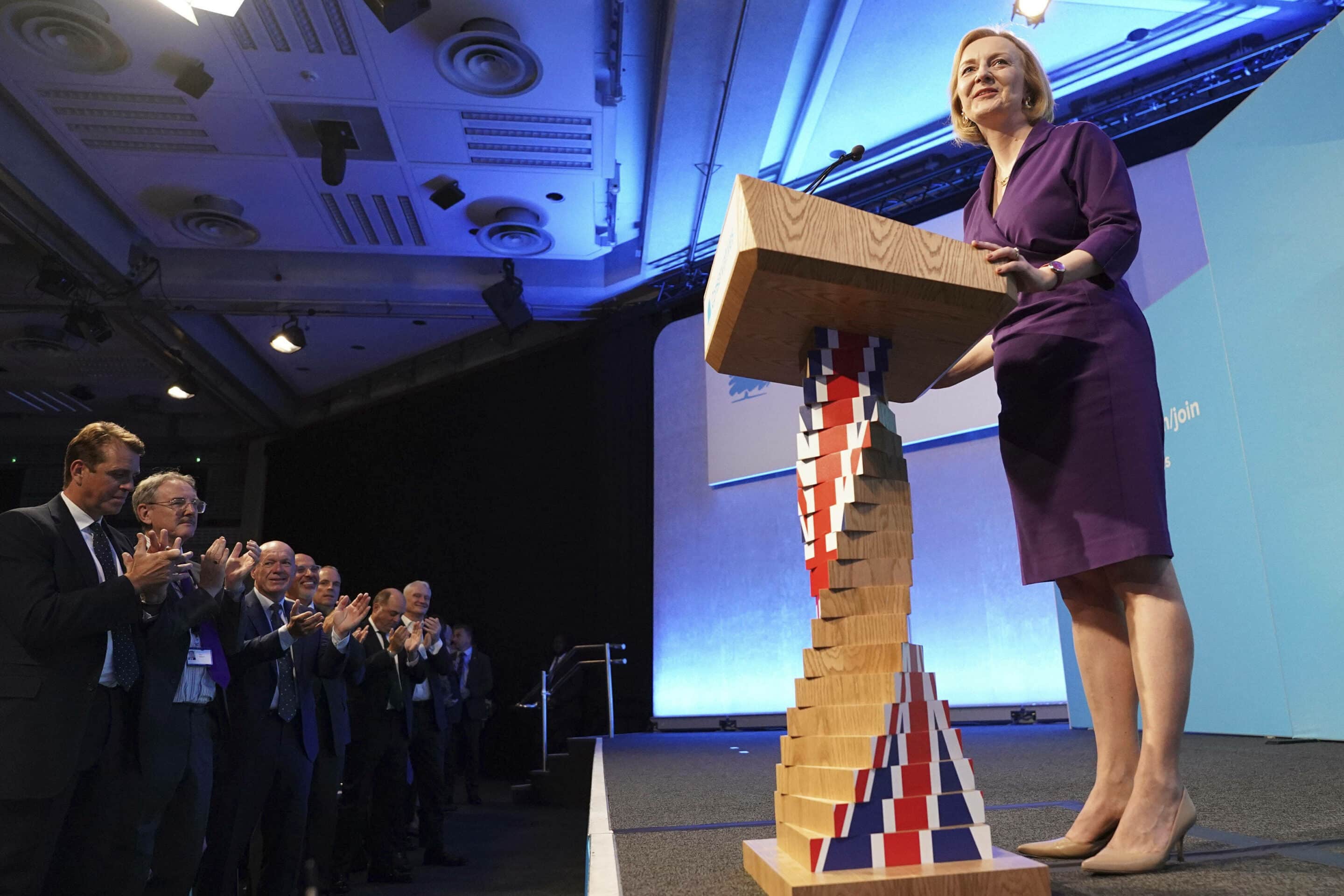

L’actuelle ministre des Affaires étrangères, Liz Truss, devient le nouveau Premier ministre du Royaume-Uni. Truss améliorera-t-elle les sombres perspectives de l’économie britannique et des marchés financiers ? La réponse conventionnelle est un « non » ferme.

Article d’Anatole Kaletsky pour Gavekal. Traduction de Conflits.

Comme l’a écrit William Shakespeare, « quand les chagrins arrivent, ils ne viennent pas seuls, mais en bataillons ». Cette maxime est tragiquement adaptée à la Grande-Bretagne d’aujourd’hui. Le pays est maudit par l’inflation la plus élevée du G7, le déclin le plus brutal des salaires réels et les déficits budgétaires et commerciaux les plus importants.

Pour ne rien arranger, le bataillon de chagrins de Shakespeare s’applique également à la politique britannique. Les trois prédécesseurs de Mme Truss ont été les trois pires dirigeants de l’histoire moderne de la Grande-Bretagne. Ce n’est pas seulement mon avis, mais celui de l’opinion publique britannique. Selon les derniers sondages, David Cameron est désormais décrit comme un mauvais Premier ministre par 38 % des électeurs britanniques, Theresa May par 41 % et Boris Johnson par 49 %.

De faibles attentes

Avant ce bataillon de chagrins, les prochains premiers ministres les plus méprisés étaient Tony Blair à 33 % et Margaret Thatcher à 32 %. Mais Truss semble en passe de faire encore pire que ses désastreux prédécesseurs, avec une opinion publique sur ses capacités de Premier ministre encore plus basse que celle de Johnson.

Au début du mois de juillet, lorsque j’ai prédit à tort que le retrait de Johnson renforcerait la livre sterling, je me suis permis cette mise en garde : « le Parti conservateur pourrait d’une manière ou d’une autre s’arranger pour choisir un nouveau Premier ministre encore plus mauvais que Johnson ».

C’est ce qui semble s’être produit. À en juger par les promesses qu’elle a faites lors de la campagne pour la direction du parti, Truss va aggraver les conflits diplomatiques avec l’Europe, intensifier la belligérance envers la Chine, attiser le nationalisme écossais et défier Washington en déchirant le protocole sur les relations transfrontalières entre l’Irlande du Nord et la république d’Irlande que Johnson a signée avec l’UE.

Un risque désespéré

Plus controversée encore, elle tentera une expérience économique désespérément risquée : à un moment où la Grande-Bretagne souffre déjà de l’inflation la plus élevée d’Europe, elle veut réduire les impôts, augmenter les subventions à l’énergie, accroître les dépenses de défense de 1 % du PIB et augmenter considérablement les déficits budgétaires du Royaume-Uni, tout en imputant toutes les pressions inflationnistes à l’incompétence de la Banque d’Angleterre.

Selon la pensée économique conventionnelle, cette expérience économique s’avérera désastreuse. Si l’inflation est le symptôme de trop d’argent pour trop peu de biens et de services, comment peut-on la guérir en augmentant le pouvoir d’achat des ménages et des entreprises ?

Certes, de nombreux autres dirigeants occidentaux se tournent vers des politiques peu orthodoxes, telles que les subventions énergétiques et les réductions d’impôts, pour anesthésier la douleur des sanctions russes et de la guerre en Ukraine. Mais Mme Truss veut défier l’orthodoxie à une échelle bien plus grande, tout comme l’homme qu’elle nommera probablement chancelier de l’Échiquier : son ami proche Kwasi Kwarteng.

S’il est nommé, Kwarteng sera le tout Premier ministre des finances britannique à être titulaire d’un doctorat en économie. Ce bagage intellectuel, ainsi qu’une spécialisation en histoire économique au lieu de la modélisation mathématique stérile qui domine actuellement l’économie universitaire, lui donneront la confiance nécessaire pour passer outre les conseillers du Trésor et les responsables de la Banque d’Angleterre chaque fois que lui ou Mme Truss l’exigeront.

Je suis un économiste assez conventionnel, ce qui me fait penser que la Grande-Bretagne continuera à souffrir autant ou plus que tout autre pays du G7 de l’inflation et de la récession créées par la guerre en Ukraine. Cela semble également être le point de vue des investisseurs en général, qui ont fait monter les prix des actifs britanniques immédiatement après l’annonce de la démission de Johnson, puis les ont vendus agressivement lorsque le parti conservateur s’est rallié à Truss.

Mais un scénario moins pessimiste ne vaut-il pas la peine d’être envisagé, ne serait-ce qu’en tant que risque final à faible probabilité ? Est-il possible que l’approche peu orthodoxe de Truss face à la stagflation fonctionne réellement ?

Le mystère macroéconomique

La combinaison de l’inflation et de la récession est le plus grand mystère de la macroéconomie. Personne ne comprend vraiment ce qui motive un processus inflationniste continu, par opposition à une hausse ponctuelle des prix et à une réduction des revenus réels du type de celles qui s’expliquent facilement par une grave rupture d’approvisionnement, un embargo commercial ou une guerre.

La vieille doctrine monétariste selon laquelle l’inflation est « toujours et partout un phénomène monétaire », causé simplement par les banques centrales qui impriment trop de monnaie, a été réfutée de manière convaincante par l’expérience, d’abord au Japon à partir de 1990, puis dans le monde entier depuis 2009.

Les théories alternatives selon lesquelles l’inflation est causée par un faible taux de chômage ou par des emprunts ou des dépenses publiques excessives sont encore plus douteuses. L’inflation a de nombreuses causes possibles, qui diffèrent largement en fonction des conditions sociales, économiques et technologiques dans les différents pays à différents moments.

Il est donc possible, bien que peu probable, que l’inflation puisse être réduite avec succès par la combinaison des politiques promises par Truss : imposer des contrôles de prix sur l’énergie et certains autres produits essentiels, réduire les salaires réels en brisant les grèves et en renforçant la législation antisyndicale, faire pression sur la Banque d’Angleterre pour qu’elle resserre sa politique monétaire, puis utiliser des réductions d’impôts ou des dépenses publiques ciblées pour soutenir les secteurs commerciaux et les groupes sociaux politiquement favorisés.

Il est également possible, et plutôt probable qu’une économie avancée comme celle du Royaume-Uni puisse fonctionner très bien avec une inflation nettement plus élevée que l’objectif conventionnel de 2 %. Et il est tout à fait probable que le fait de creuser d’importants déficits publics, au lieu de s’en tenir à des objectifs budgétaires austères, n’aura aucun effet perceptible sur l’inflation ou les taux d’intérêt sur toute échelle de temps politiquement pertinente, en particulier si la baisse des salaires réels maintient la consommation à un niveau faible.

Si tout ou partie de ces affirmations s’avèrent vraies, l’économie peu orthodoxe de Truss pourrait permettre d’éviter la profonde récession que presque tout le monde au Royaume-Uni considère désormais comme inévitable, et ce sans créer une spirale inflationniste désastreuse.

Après tout, Donald Trump et Ronald Reagan étaient tous deux des prodigues fiscaux qui ont ignoré leurs conseillers économiques en réduisant les impôts et en creusant des déficits auparavant impensables. Pourtant, les désastres largement prédits n’ont jamais eu lieu, du moins pas sous leurs yeux. Thatcher a été encore plus audacieuse en défiant l’orthodoxie économique. En 1981, 364 économistes de premier plan écrivirent au Times pour dénoncer Thatcher et son chancelier Geoffrey Howe comme des illettrés de l’économie, après qu’ils eurent bouleversé l’économie keynésienne en mettant en œuvre un resserrement fiscal sauvage au milieu de la plus profonde récession de l’histoire moderne de la Grande-Bretagne.

Un consensus confus

Parce que les énormes hausses d’impôts et les réductions de dépenses ont été accompagnées d’une réduction tout aussi importante des taux d’intérêt, qui a entraîné une dépréciation de 30 % de la livre sterling au cours des 12 mois suivants, le budget sensationnel de Howe de mars 1981 s’est avéré être le point le plus bas de la récession britannique, inaugurant une décennie de croissance record.

Truss et Kwarteng pourraient-ils obtenir des résultats aussi inattendus en faisant le contraire de Thatcher et Howe : réduire les impôts et augmenter considérablement les emprunts publics pour stimuler la croissance, tout en contrôlant l’inflation par des taux d’intérêt plus élevés et une réévaluation à la hausse de la livre sterling ? C’est ce que semble avoir en tête Truss. Et Kwarteng a montré sa sympathie pour cette idée dans une interview révélatrice l’année dernière :

« Il y a cette grande phrase dans l’un de mes livres préférés, The Economic Consequences of the Peace [de] John Maynard Keynes. Il dit qu’avant la guerre, nous avons dépensé des millions, après la guerre, nous avons dépensé des centaines de millions, et nous avons découvert que nous étions tous beaucoup plus riches, alors [en riant] c’était un ordre de dépenses complètement différent et rien de mauvais n’est arrivé. »

Si le nouveau gouvernement britannique tente une expérience d’expansion fiscale radicale et qu’elle fonctionne comme prévu, Truss entrera dans l’histoire comme le seul premier ministre conservateur réussi depuis Thatcher.

En tant qu’économiste conventionnel, je pense qu’il est peu probable qu’une énorme expansion des emprunts publics soit la bonne politique dans une période d’inflation à deux chiffres. Je m’attends donc à ce que l’expérience Truss-Kwarteng échoue. Mais en tant que praticien de la finance et investisseur, je partage la préférence de Kwarteng pour l’histoire économique plutôt que la théorie économique, et pour les données du marché plutôt que la modélisation mathématique.

Dans les années 1980, l’establishment keynésien a soutenu Thatcher pour avoir expérimenté des politiques économiques radicalement non orthodoxes. De nos jours, l’establishment économique est thatchérien et les hétérodoxes sont des keynésiens radicaux. Si l’expérience de Truss en matière d’expansion fiscale et de contraction monétaire réussit, elle rétablira, ironiquement, la domination de l’économie keynésienne en prouvant que les gouvernements qui contrôlent leur propre monnaie peuvent, et doivent, emprunter librement en période de faible demande des consommateurs et des entreprises.

Ce point de vue keynésien fondamental est parfois exagéré en une doctrine extrême appelée Théorie monétaire moderne et parodiée comme un « arbre à argent magique ». En août, je me suis livré à cette parodie, qualifiant de « conte de fées » l’espoir que les États-Unis surmonteraient l’inflation sans passer par une grave récession. Mais de nombreux investisseurs semblent croire à ce conte de fées, à en juger par les prix du marché pour le dollar américain et les actions et obligations américaines. Si les marchés croient que les États-Unis ont trouvé un arbre à argent magique, peut-être que le Royaume-Uni peut en trouver un aussi. Bien que cela semble peu probable, il peut être utile de garder l’esprit ouvert.