Taux faibles, inflation, nombreuses monnaies en circulation : la situation financière mondiale est mauvaise. La FED n’a quasiment pas de marge de manœuvre, ce qui fait entrer le monde dans une crise de liquidité.

Charles Gave. Article original paru sur Gavekal. Traduction de Conflits

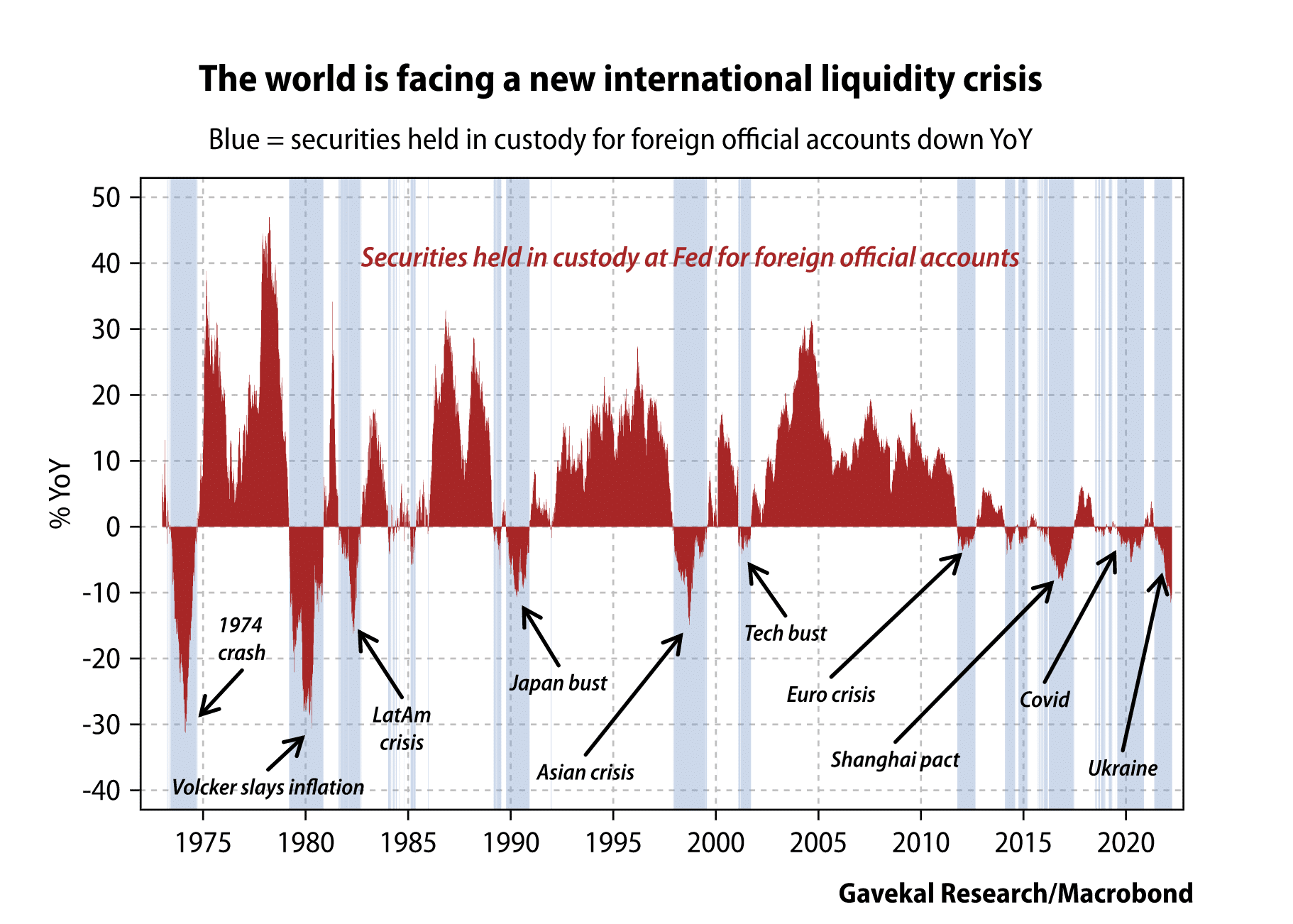

Les lecteurs savent que je surveille de près une ligne des comptes de la Réserve fédérale américaine appelée « titres détenus en dépôt pour des comptes officiels étrangers et internationaux ». Cette rubrique détaille les actifs en dollars américains détenus à la Fed par des banques centrales non américaines en tant que réserves de change. Par le passé, lorsque ces actifs ont baissé d’une année sur l’autre, les marchés ont eu tendance à connaître des difficultés, souvent importantes.

Au cours des 50 dernières années, toutes les crises financières, à l’exception d’une seule, se sont produites lorsque ces actifs détenus par la Fed étaient en baisse d’une année sur l’autre (voir le graphique ci-dessous). La crise de 2008-09 a fait exception à la règle. Mais cet épisode était unique ; il n’a pas été déclenché par une crise de liquidité internationale, mais par une crise de liquidité nationale créée par l’incompétence de Ben Bernanke, Hank Paulson et compagnie.

Aujourd’hui, le monde est entré dans une nouvelle crise de liquidité internationale. La guerre en Ukraine a entraîné une forte hausse du prix du pétrole, ce qui a conduit les pays à puiser dans leurs réserves de dollars américains pour payer l’or noir dont ils ont besoin.

À lire également

Bitcoin, la monnaie de demain ? Entretien avec Adli Takkal Bataille

Dans presque toutes les crises de liquidité internationales de ces 40 dernières années, une grande banque, une très grande entreprise ou un État souverain a fait faillite. À ce moment-là, la Fed a généralement baissé ses taux, accordé des liquidités aux banques centrales étrangères amies et envoyé le Fonds monétaire international pour offrir des conseils tels que des hausses d’impôts, des réductions de la protection sociale et une dévaluation avec ouverture du compte de capital – ce qui a permis aux entreprises américaines d’acheter des actifs locaux sous-évalués avec un dollar américain surévalué.

La crise de liquidité internationale actuelle est d’un type que nous n’avons pas vu depuis plus de quatre décennies : une crise inflationniste. Depuis 1983, chaque crise de liquidité internationale a été déflationniste. Cette fois-ci, avec une inflation à deux chiffres et des taux d’intérêt américains à 0,5 %, il sera difficile pour la Fed de réduire ses taux.

Le problème est qu’une crise de liquidité internationale signifie qu’il y a une pénurie de dollars américains en dehors des États-Unis, souvent en raison de la hausse du prix du pétrole. Cette pénurie de dollars américains a tendance à entraîner d’abord un renforcement du dollar américain, puis une hausse des rendements du Trésor américain à 10 ans, car les comptes qui ont besoin de dollars américains pour payer le pétrole vendent leurs obligations en dollars américains pour obtenir les liquidités dont ils ont besoin.

Habituellement, lorsque le dollar américain et les taux longs américains augmentent simultanément, les épargnants japonais vendent leurs obligations en yens, échangent les yens contre des dollars américains et achètent des bons du Trésor américain pour empocher la différence de taux. En conséquence, le yen baisse, et logiquement les taux longs japonais devraient augmenter. Mais aujourd’hui, la Banque du Japon a décidé de plafonner le rendement des obligations d’État japonaises à 10 ans à 0,25 %. Ainsi, la masse monétaire au Japon continue d’augmenter tandis que le yen continue de baisser. Cela rend le Japon de plus en plus compétitif, à tel point que même les responsables politiques chinois commencent à s’agacer, de même que les constructeurs automobiles américains et les fabricants de machines-outils allemands. La seule solution consistera pour la BoJ à supprimer son plafond de rendement à 10 ans. À ce moment-là, les investisseurs devraient vendre les JGB à 10 ans et acheter le yen.

La difficulté pour les États-Unis est que la Fed doit relever ses taux d’intérêt pour contrer l’inflation. Mais si elle le fait, cela entraînera une hausse encore plus forte du dollar américain, qui menacera d’anéantir l’économie industrielle américaine. Et si les États-Unis continuent de relever leurs taux, les économies qui ont besoin d’acquérir des dollars américains pour acheter du pétrole verront leur monnaie s’effondrer. Ce sera un problème majeur pour l’Europe si elle interdit les importations de pétrole russe. Alors que l’Europe a pu payer une grande partie de son pétrole russe en euros, elle devra payer le pétrole provenant d’ailleurs en dollars américains. Le résultat sera un effondrement de l’euro et la faillite du système industriel européen à forte intensité énergétique. Et si les États-Unis baissent leurs taux et commencent à imprimer de l’argent pour tenter de renflouer l’Europe, le dollar américain s’effondrera et l’inflation américaine atteindra des sommets.

Dans tout cela, une chose est certaine : les marchés obligataires au Japon, en Europe et aux États-Unis ne valent pas le papier sur lequel ils sont imprimés, car les banques centrales locales perdent le contrôle qu’elles pensaient avoir sur les taux longs (une croyance idiote au départ). Cette situation ridicule a été entièrement créée par les sommités qui ont dirigé nos banques centrales au cours des 20 dernières années.

« Alors, que feriez-vous si vous étiez à la tête de la Fed ou de la BCE ? » demandait récemment un client de Gavekal. « C’est simple », ai-je répondu. « Je démissionnerais. »

À lire également