Terre natale d’Antoine Lavoisier, de Louis Pasteur et de Marie Curie, et plus récemment de Jean Dausset, Luc Montagnier et Jules Hoffman, la France est un grand pays de la chimie. Aux xixe et xxe siècles, ses inventeurs et ses entrepreneurs ont pleinement participé à la révolution industrielle de la pharmacie moderne. Aujourd’hui encore, ses instituts de recherche et ses grands laboratoires pharmaceutiques tiennent une place centrale au sein de l’économie mondiale du médicament. Mais l’inflation récente des contraintes réglementaires, le poids des prélèvements obligatoires et du système de fixation des prix, sans parler de l’acuité de la concurrence internationale, tendent à pénaliser l’industrie pharmaceutique française en passe d’être déclassée.

Un des secteurs phares des exportations françaises

La France demeure le cinquième marché pharmaceutique mondial derrière les États-Unis, la Chine, le Japon et l’Allemagne et donc le deuxième marché européen, bien qu’elle soit susceptible d’être surclassée dans les prochaines années (selon IQVIA, l’Italie et le Brésil devraient la dépasser à l’horizon 2023). Toutefois, le secteur qui emploie près de 100 000 personnes dans l’Hexagone, dont environ 43 000 réparties sur 271 sites de production, est une des locomotives de la compétitivité française à l’export. En 2019, la vente de médicaments français à l’étranger représentait 6,8 % des exportations totales, ce qui fait de l’industrie pharmaceutique le 4e excèdent commercial français derrière l’agroalimentaire (13 %), l’aéronautique / aérospatiale (12,9 %) et la construction automobile (10 %). Avec 30 milliards d’euros en 2019, les exportations comptent pour plus de 50 % du chiffre d’affaires des entreprises pharmaceutiques françaises. Le secteur est également un poste important des importations, qui s’élèvent à 21,3 milliards d’euros en 2019. Il s’appuie sur des grands groupes comme Sanofi, les laboratoires Servier, Ipsen ou les laboratoires Pierre Fabre, et sur un réseau dynamique de sous-traitants tels que Delpharm, Unither ou Fareva.

Néanmoins menacé par un arsenal de contraintes publiques

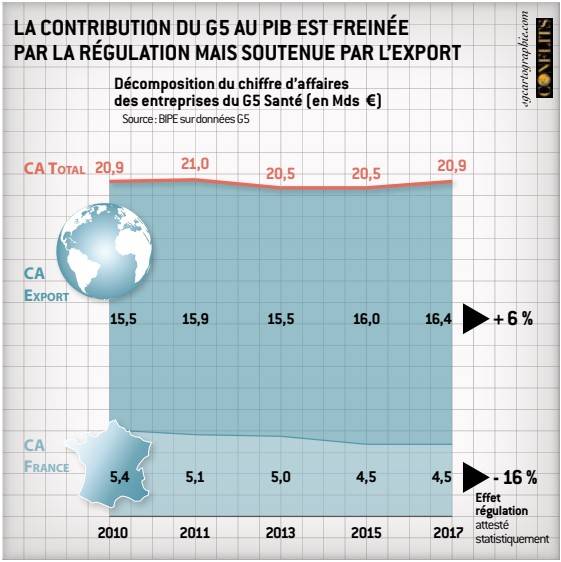

Le secteur souffre cependant d’un déficit de compétitivité qui résulte principalement d’une politique publique obsédée par le contrôle des prix et la surveillance sanitaire. Historiquement, les laboratoires pharmaceutiques français plutôt issus de l’officine ont développé tardivement leurs départements de recherche et développement. Dans les années 1950, ils accusent un retard conséquent vis-à-vis de leurs concurrents allemands ou britanniques, et surtout vis-à-vis des firmes américaines dans le domaine des antibiotiques. La fixation des prix du médicament s’opérant en fonction des limites du budget de la Sécurité sociale, les prix des médicaments remboursables sont fatalement tirés vers le bas sans considération de la loi de l’offre et de la demande. La logique de la comptabilité publique l’emporte sur la logique du marché. Une fois les prix baissés à des niveaux destructeurs pour la compétitivité, les entreprises ne dégagent plus suffisamment de profits pour alimenter leurs investissements vitaux dans la R&D. Cette perte de compétitivité s’explique aussi par des facteurs structurels handicapants : le niveau élevé des taux de prélèvements obligatoires sur les entreprises (taux supérieurs de 16 à 72 points à celui des autres pays d’Europe occidentale, impôts de production, huit taxes spécifiques au secteur), le poids contraignant de la réglementation, des normes environnementales et de sécurité coûteuse complexes ainsi que la concurrence des pays émergents.

A écouter également : Podcast : Géopolitique de la santé. Patrick de Casanove

Autre danger pour la compétitivité, mais surtout pour la souveraineté industrielle française, les délocalisations. À la recherche de nouveaux relais de croissance, les entreprises ont effectivement développé des stratégies d’internationalisation qui ont engendré des vagues de délocalisations notamment dans les fonctions supports. La population d’entreprises s’est ainsi contractée de près de 12 % entre 2008 et 2019 sur le territoire. Comme les autres pays occidentaux, la France est devenue particulièrement dépendante de la Chine et de l’Inde pour la production de principes actifs et de matières premières réglementées. Cette activité à faible valeur ajoutée ne nécessitant pas d’importants investissements en R&D a été massivement délocalisée vers l’Asie depuis plusieurs années. La crise de la Covid-19 a mis en pleine lumière cette vulnérabilité de la chaîne d’approvisionnement des matières premières essentielles à la fabrication des médicaments. Elle permet aussi de se questionner à nouveau sur le manque d’autonomie stratégique de la France et sur l’absence d’une véritable politique industrielle stimulant la compétitivité.

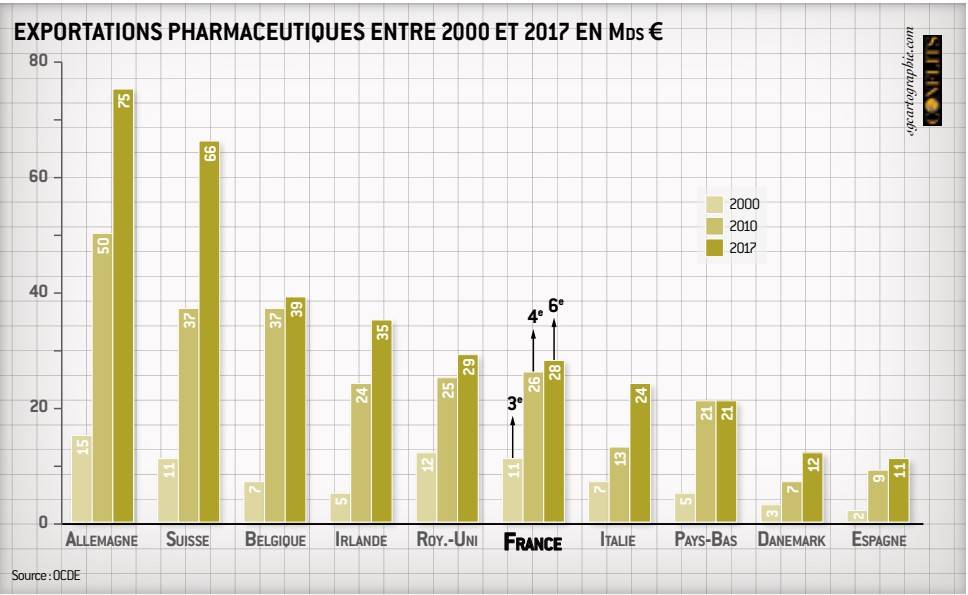

Premier producteur européen en valeur de 1995 à 2008, la France n’occupe aujourd’hui que la 4e position derrière la Suisse, l’Allemagne et l’Italie sachant qu’elle est talonnée par l’Angleterre et l’Irlande. Cette fragilisation du tissu industriel s’exprime aussi en termes d’innovation : sur les 315 produits thérapeutiques qui ont obtenu une autorisation de mise sur le marché (AMM) européenne entre 2016 et 2019, seulement 25 sont produits sur des sites français. En fait, la production pharmaceutique française est en quasi-stagnation depuis 2010. Ses exportations ont peu progressé depuis dix ans (mis à part en 2019), alors qu’elles ont considérablement augmenté en Suisse, en Allemagne, en Irlande et en Italie.

A lire également : Inde : le laboratoire pharmaceutique du monde

Si la France veut reconquérir son rang, les entreprises du secteur tout comme les pouvoirs publics doivent aujourd’hui faire face à un double défi : d’une part, améliorer la compétitivité des sites de production pour les médicaments matures (49 % des emplois de production concernent des médicaments matures dont le brevet est expiré) et d’autre part renforcer les capacités de production des biomédicaments.

Un secteur R&D fébrile

La France est encore une des grandes puissances mondiales de l’innovation pharmaceutique. Que ce soient pour la quantité et la qualité de ses chercheurs, le nombre de publications pharmaceutiques, le nombre de brevets déposés par million d’habitants, la réputation des instituts de recherche, le montant des dépenses de R&D rapporté au PIB, la capacité du pays à offrir un environnement propice à la collaboration ou encore la capacité à transformer des projets théoriques en nouveaux produits ou services, la France est aujourd’hui considérée comme la 5e puissance mondiale en termes de R&D et 9e pour sa capacité à innover. Sur la période 2010-2017, l’Organisation mondiale de la propriété intellectuelle (WIPO) classe la France à la 7e place en nombre de brevets pharmaceutiques et plus précisément à la 7e place pour les brevets de biotechnologies et la 8e pour les technologies médicales (derrière les États-Unis, la Chine, le Japon, l’Allemagne, la Suisse, la Corée du Sud et les Pays-Bas).

A lire également : Systèmes de santé en Europe : des contrastes

En effet, la France bénéficie d’un écosystème de santé dynamique. Il repose d’abord sur d’excellents hôpitaux publics ouverts à l’innovation et des grands groupes internationaux qui investissent 50 % de leur R&D sur le territoire national. Il est aussi stimulé par des start-up dynamiques qui s’appuient sur de nombreux investisseurs d’amorçage, des incubateurs réputés et une politique fiscale incitative avec notamment le crédit d’impôt recherche. Ainsi entre 2019 et 2020, la France est passée du 16e au 12e rang mondial des nations les plus innovantes en start-up par million d’habitants. En 2019, la France est d’ailleurs devenue la première destination européenne pour les investissements en R&D.

Néanmoins, les capacités d’innovation françaises sont fragiles et menacées de déclassement dans les prochaines années. D’abord, le nombre de start-up qui passe le milliard de capitalisations, les fameuses licornes, reste très restreint au regard des investissements réalisés lors des premières levées. Par conséquent, le secteur manque d’entreprises de taille intermédiaire qui pourraient servir de relais entre les start-up et les grands groupes. Ensuite, les transferts de technologie entre le monde académique et le secteur industriel sont encore en France deux à trois fois moins efficaces que dans les pays anglo-saxons. Les secteurs privés et publics restent très hermétiques. Non seulement ils peinent à coopérer, mais ils entretiennent même une forme de méfiance mutuelle qui empêche les transferts d’expertise et de technologie. L’émergence de solutions thérapeutiques innovantes est également considérablement ralentie par les lourdeurs de la réglementation française portant sur les essais cliniques et les demandes d’accès au marché et de remboursement. En 2019, il fallait cinq cent dix-neuf jours entre l’obtention d’une AMM et la disponibilité effective du médicament sur le marché français. Enfin, le principe de précaution finit de décourager nombre d’acteurs de réaliser leurs essais cliniques en France.

Le secteur pharmaceutique est finalement un bon exemple du sempiternel paradoxe français : des fleurons industriels soutenus par des innovations de pointe et pleinement insérés dans la mondialisation, mais petit à petit étouffés par une pression fiscale et réglementaire croissante qui détruisent leur compétitivité.