Dollar et renminbi se livrent une guerre non seulement monétaire mais aussi politique. L’usage de la monnaie témoigne de la puissance dominante des États qui sont en mesure d’imposer leurs règles au monde.

En septembre 2022, le dollar américain, tel que mesuré par l’indice DXY, est en hausse de 17,3 % en glissement annuel, soit plus de deux écarts types par rapport à une année normale. Sur la même période, le taux d’inflation américain est en hausse de 8,5 %.

Il s’agit d’une combinaison inhabituelle puisqu’un dollar américain fort a généralement été considéré comme déflationniste pour l’économie américaine. Un dollar fort tend à signifier que premièrement la plupart des produits importés aux États-Unis deviennent moins chers ; deuxièmement les travailleurs américains deviennent moins compétitifs, ce qui retarde la croissance des salaires aux Etats-Unis ; et troisièmement les exportateurs américains seront limités, mais les entreprises étrangères qui vendent leurs produits aux États-Unis seront stimulées. Cela pose la question de savoir comment l’inflation américaine se comporterait si le dollar américain commençait à s’affaiblir. Peut-être aurait-elle l’air aussi moche que l’inflation britannique, ce qui rendrait le travail de la Réserve fédérale (Fed) encore plus difficile.

A lire également :

Le Renminbi numérique fait son apparition

Bien sûr, un dollar américain plus faible ne semble pas vraiment être dans les cartes pour le moment. Considérez ce qui suit :

– La zone euro est confrontée à une crise énergétique pour cet hiver et à la menace d’une réaction politique. Par conséquent, les investisseurs ont de nombreuses raisons de ne pas déployer leurs capitaux dans la zone euro.

– Il en va de même pour la Grande-Bretagne, avec la particularité que l’inflation y est beaucoup plus élevée et que les habitudes de dépenses publiques y sont de moins en moins ancrées.

– Il est difficile de s’enthousiasmer pour le yen japonais, tant que la Banque du Japon continue de contrôler la courbe des taux, alors que la Fed poursuit parallèlement le resserrement de sa politique monétaire.

– Malgré la flambée des prix de l’énergie, le dollar canadien n’a pas réussi à remonter. Les investisseurs pourraient s’inquiéter de l’immobilier canadien, ou peut-être ne sont-ils tout simplement pas aussi enthousiastes que les médias canadiens face au dernier exercice de vertu du Premier ministre du pays.

– Les monnaies d’Amérique latine ont été mitigées, mais les investisseurs craignent clairement qu’une vague gauchiste déferle sur la Colombie et le Chili ; le Brésil étant peut-être le prochain pays à suivre.

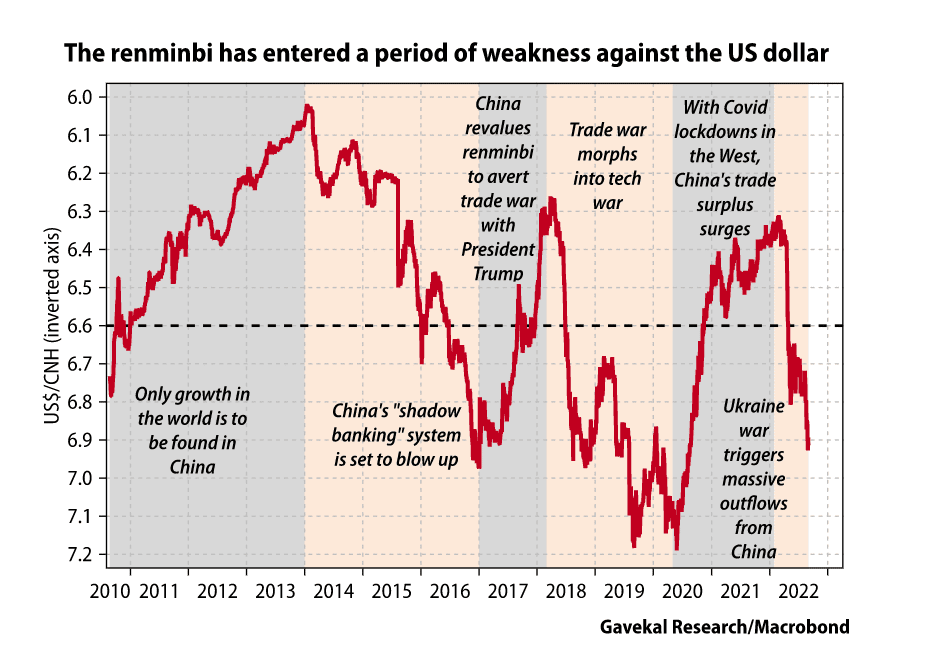

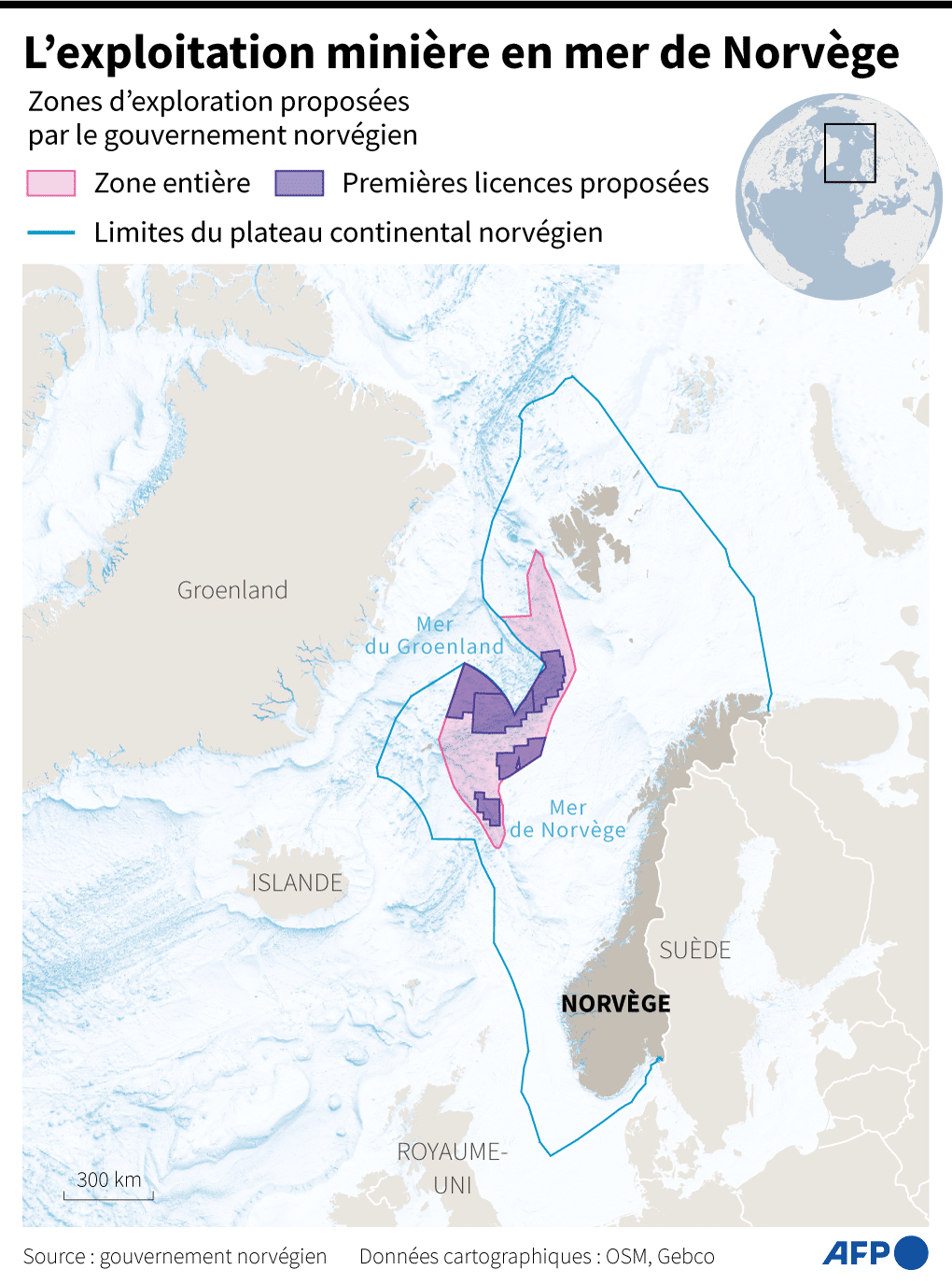

– Et puis il y a la Chine, comme le montre le graphique ci-dessous.

Parmi les principales devises, le renminbi est celui qui est le plus « tendance », car la Banque populaire de Chine intervient fortement pour gérer le taux de change. Il s’est maintenu en moyenne à environ 6,6 RMB pour un dollar américain pendant plus de dix ans, mais a connu des périodes de faiblesse (en rose) et de force (en gris). Il est clair que la guerre en Ukraine a marqué le début d’une période de faiblesse.

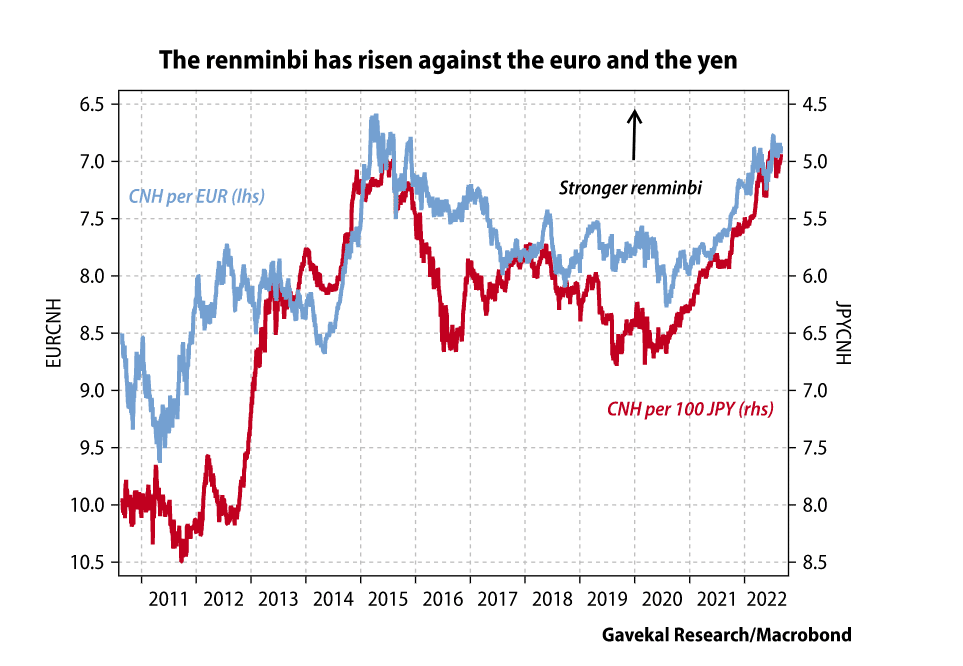

Pourtant, la faiblesse du renminbi par rapport au dollar américain masque plutôt sa force par rapport à l’euro, au yen japonais, à la livre sterling et à la plupart des autres grandes devises. Si le dollar a été, au cours de l’année écoulée, le roi incontesté du monde des devises, le renminbi a été un prince vaillant. En fait, depuis le début du Covid, la force du renminbi par rapport à l’euro et au yen a été assez implacable.

A lire également :

Bitcoin et CBDC : la nouvelle cryptopolitique

La faiblesse récente du renminbi par rapport au dollar américain

Les investisseurs en Chine ont dû digérer leur lot de mauvaises nouvelles, notamment :

– La poursuite de la politique du zéro Covid, qui anéantit la croissance, notamment le verrouillage dur durant près de deux mois de Shanghai, le centre urbain le plus important du pays sur le plan économique.

– Le nouveau ralentissement de l’immobilier et les craintes de contagion qui en découlent pour le secteur financier au sens large.

– Les craintes que la Chine évolue d’un système politique fondé sur la « gestion par comité » vers un système fondé sur le « règne d’un seul homme ».

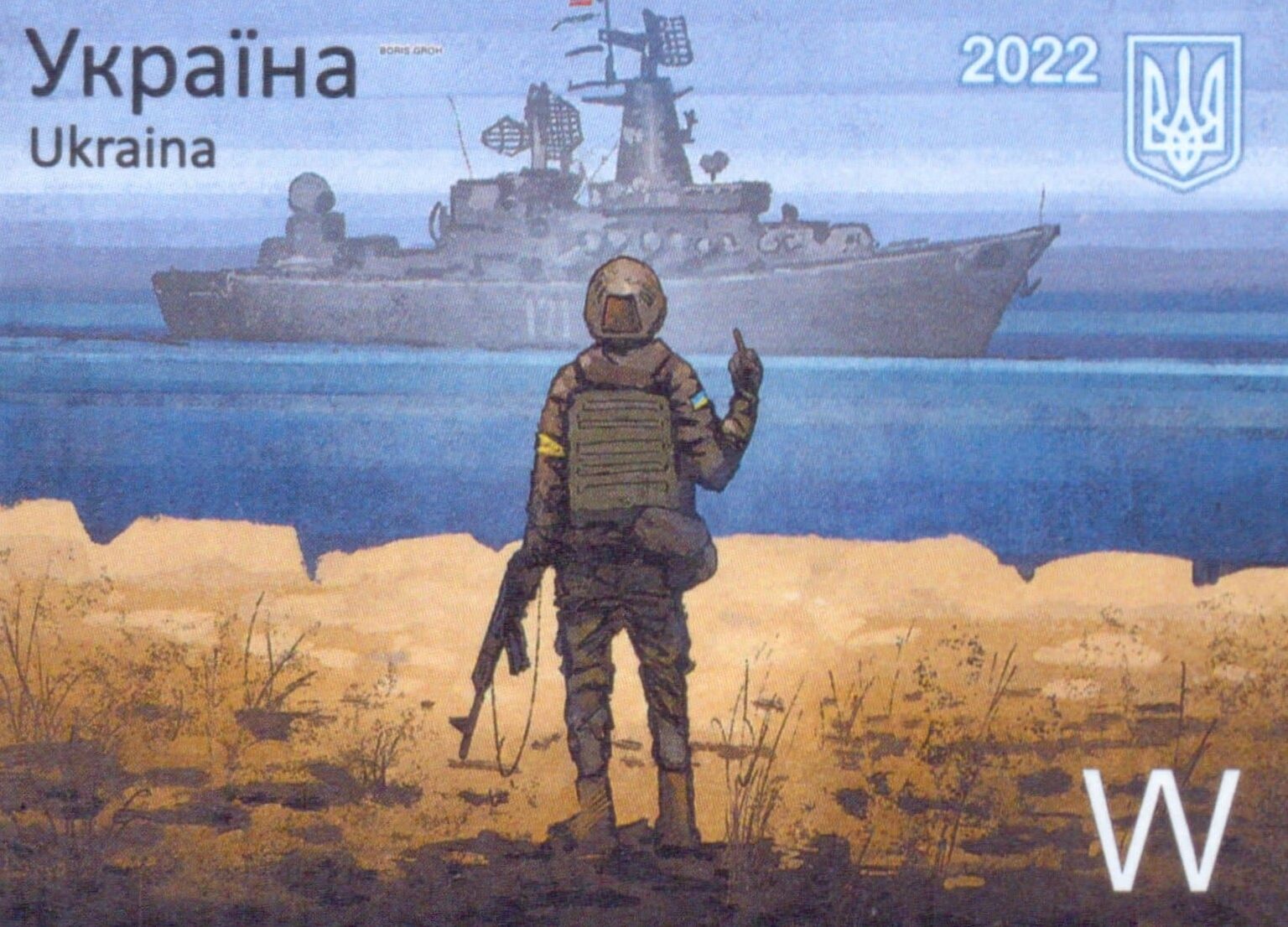

Pourtant, ces raisons de la faiblesse du renminbi ne sont rien comparées aux effets secondaires des sanctions occidentales contre la Russie après son invasion de l’Ukraine. Un investisseur qui détenait des obligations et des actions russes a vu ses actifs gelés du jour au lendemain – un traumatisme pour tout individu ou investisseur. Par conséquent, détenir des actifs chinois n’est plus seulement un pari d’allocation d’actifs, mais un risque de carrière. Après tout, si la Chine devait envahir Taïwan et si l’Occident punissait la Chine, comme il l’a fait pour la Russie, un investisseur détenant des actifs chinois recueillerait-il beaucoup de sympathie ?

Il existe de bonnes raisons de douter qu’un tel scénario se déroule à Taïwan, mais pourquoi prendre le risque ? C’est d’autant plus vrai que les autres nouvelles en provenance de Chine, sous la forme d’un effondrement continu de l’immobilier et d’une folle politique de Covid, sont mauvaises.

Dans l’ensemble, le dilemme auquel sont confrontés les investisseurs est de savoir si la vente d’actifs chinois déclenchée par la guerre en Ukraine commence à s’atténuer. Par définition, la vente d’actifs chinois par des étrangers doit finir par s’atténuer. Ces investisseurs finiront par manquer de liquidités à vendre et, à ce moment-là, qui sera le vendeur marginal du renminbi ?

Qui vendra du renminbi dans l’année à venir ?

La dernière fois que le renminbi a atteint le taux actuel de 6,9 RMB pour un dollar américain, c’était en septembre 2020, lorsque l’excédent commercial de la Chine était de 35 milliards de dollars américains. En juillet 2022, cet excédent était passé à 101 milliards de dollars.

Certes, dans notre nouvelle ère de grandes dépenses publiques et d’expansion monétaire rapide, 100 milliards de dollars américains ne semblent pas si importants. Mais 100 milliards de dollars, c’est quand même une sacrée somme. En supposant que cet argent revienne en Chine (et compte tenu des contrôles des capitaux, c’est probable), chaque jour ouvrable voit en moyenne 4,6 milliards de dollars d’ordres d’achat de renminbi. Cela soulève la question suivante : qui prendra l’autre côté de la transaction lorsque les étrangers auront fini de vendre leurs actifs chinois ? Il y a quatre réponses possibles à cette question :

Réponse no 1 : Les Chinois eux-mêmes vendront le renminbi pour tenter de faire sortir leurs économies de Chine. Cela pourrait se produire, surtout si l’économie chinoise continue de ralentir. Cependant, les marchés baissiers qui se développent sur les marchés d’actions et d’obligations occidentaux, combinés à une inflation galopante, ne constituent pas une proposition d’investissement alternative convaincante. En outre, le moyen le plus évident pour les riches Chinois de faire apparaître leurs économies à l’étranger est d’utiliser des véhicules offshore dans des pays comme Hong Kong, Macao et les îles Vierges britanniques, et d’exporter en « double facturation », ce qui permet de conserver une partie du produit d’une vente à l’étranger dans une devise étrangère. En fait, cela se produit peut-être déjà, ce qui implique que l’excédent commercial de 100 milliards de dollars US est en fait sous-estimé !

A lire également :

Chine contre Alibaba. La fourmi et les cigales

Réponse no 2 : Dans le but de stimuler une croissance intérieure en berne, la Banque centrale chinoise pourrait intervenir sur le marché pour faire baisser le renminbi. Pourtant, si elle vendait activement des renminbis et achetait des dollars américains dans le but d’absorber les énormes excédents commerciaux de la Chine, ses réserves de change devraient augmenter, tout comme la présence de la Chine sur le marché du Trésor américain. Or, rien de tel ne se produit. Au contraire, les réserves de la Banque centrale chinoise oscillent entre 3 trn et 3,2 trn de dollars américains depuis 2017.

Réponse no 3 : Les 100 milliards de dollars US d’excédents commerciaux mensuels de la Chine sont un coup de chance et vont bientôt s’estomper en chemin. Nous ne devrions donc pas perdre de temps à nous inquiéter de ce qu’il adviendra de l’argent quittant les économies occidentales (principalement les États-Unis) et frappant la Chine. Et si l’excédent commercial finit par être un phénomène éphémère, le renminbi continuera à dériver vers le bas.

Réponse n o 4 : L’excédent commercial de la Chine est réel et une fois que les étrangers auront cessé de vendre des actifs chinois, les risques sur le taux de change du renminbi seront très unilatéraux.

L’évolution la plus importante

Une de mes analogies favorites est que les réserves et les échanges de devises sont comparables aux systèmes d’exploitation des ordinateurs. Aujourd’hui, la plupart des gens utilisent Windows parce que la plupart des autres personnes utilisent Windows. D’énormes gains d’efficacité peuvent être obtenus si tous les employés connaissent le système d’exploitation et les applications liées comme Excel, Word et PowerPoint. Il en va de même pour les devises. Aujourd’hui, la plupart des échanges sont libellés en dollars américains parce que le dollar américain est la principale devise commerciale du monde depuis la Seconde Guerre mondiale, et parce que toutes les nations, à l’exception des États parias, ont été configurées pendant des années pour commercer en dollars américains. Même aux heures les plus glaciales de la guerre froide, l’Union soviétique vendait encore son pétrole, son blé et son or en dollars américains.

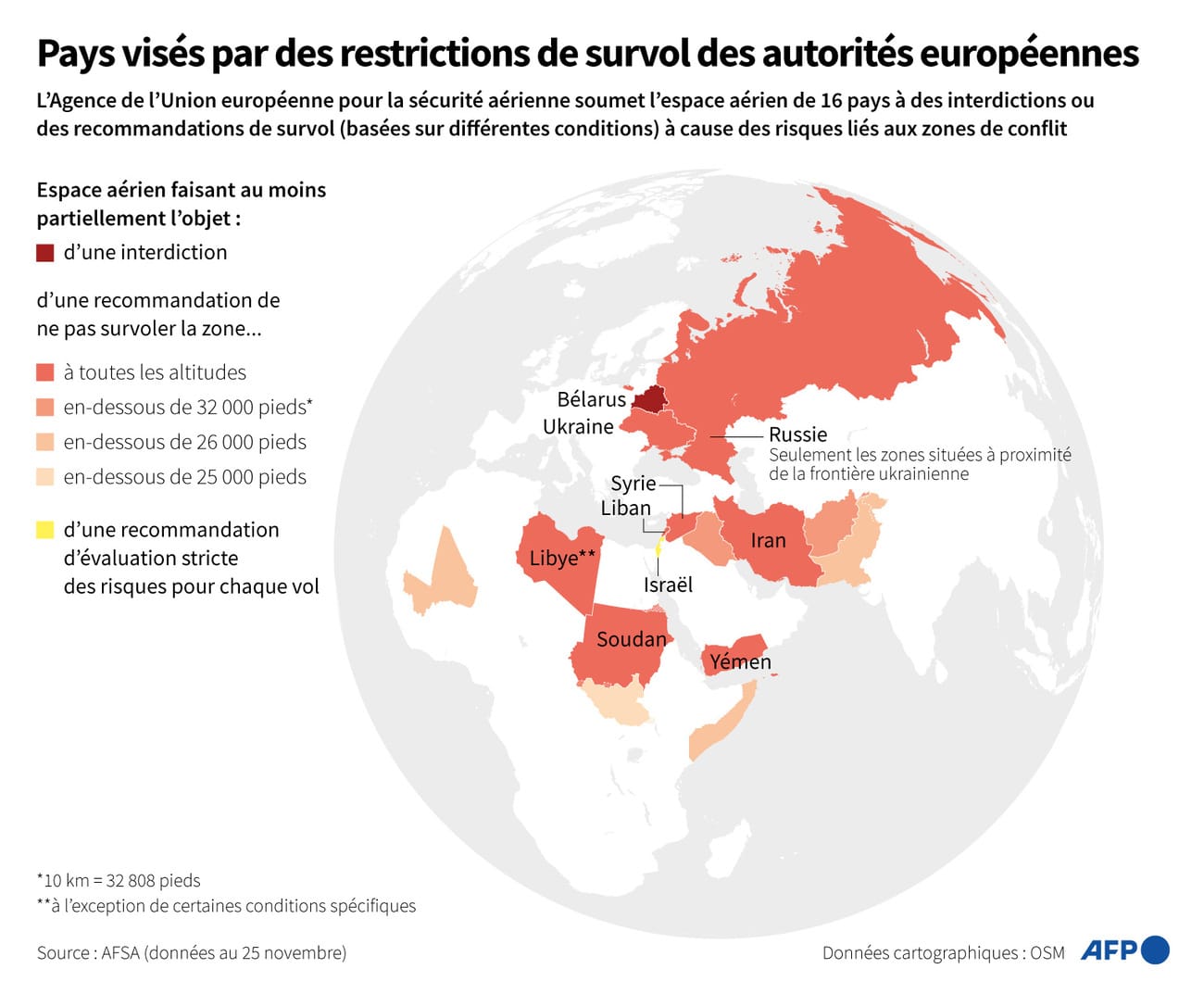

Mais cela a changé. Depuis que les chars russes ont pénétré en Ukraine en février dernier, la Russie se trouve de plus en plus dans l’incapacité de vendre ses marchandises en dollars ou en euros. Le premier exportateur mondial de matières premières n’a donc guère d’autre choix que de vendre ses produits en renminbi, en roupies indiennes et en dirhams des Émirats arabes unis. Le renminbi est de loin la principale activité non libellée en dollars, car le transport de marchandises de la Russie vers un marché extérieur à la Chine est devenu extrêmement compliqué en raison des restrictions imposées aux cargos et de l’impossibilité de traverser la mer Noire.

Il y a quelques années, les importations de la Chine en provenance de Russie s’élevaient à environ 4 milliards de dollars par mois, payés en dollars américains. Aujourd’hui, les importations de la Chine en provenance de Russie s’élèvent à 10 milliards de dollars par mois, principalement en renminbi.

Depuis février 2022, le plus grand exportateur de matières premières du monde (la Russie) et le plus grand importateur de matières premières du monde (la Chine) sont passés du dollar américain au renminbi. Ce phénomène est très important, car, dans une certaine mesure, il équivaut à un changement de système d’exploitation.

Imaginez un utilisateur d’Apple qui, pour une raison ou une autre, a décidé de passer à Android et de s’embêter à transférer ses photos, sa musique et ses mots de passe. En conséquence, il est peu probable que l’utilisateur fasse volte-face quelques mois plus tard et revienne au système iOS d’Apple. Il en va de même pour les devises, car comme le commerce entre la Chine et la Russie continue de croître en renminbi, on peut supposer que ces flux ne reviendront pas en dollars américains. À leur tour, les entreprises qui importent des produits de base de Russie devront désormais conserver moins de dollars américains dans leurs fonds de roulement et moins de lignes de crédit en dollars américains.

A lire également :

Patrick Artus : « la dette a été remplacée par la monnaie »

Mais cela ne s’arrête pas là. Le 22 juillet, BHP a annoncé qu’elle venait de livrer à la Chine sa première cargaison de minerai de fer réglée en renminbi. Cela soulève un certain nombre de questions complémentaires :

- a) Pourquoi maintenant ? Est-ce parce que la Chine peut se tourner vers BHP et lui dire : « Nous aimerions vous acheter davantage, mais vous devez accepter d’être payé en renminbi. Sinon, nous achèterons simplement plus à la Russie » ?

- b) Une fois cet accord conclu, la Chine sera-t-elle satisfaite de laisser l’accord renminbi contre minerai de fer comme une opération ponctuelle ? Ou fera-t-elle pression sur BHP pour qu’elle effectue d’autres transactions de matières premières en renminbi, peut-être du cuivre, du nickel, de la potasse et du charbon ? Le dentifrice peut-il être remis dans le tube ?

- c) La Chine va-t-elle maintenant se tourner vers Rio Tinto, Vale, Anglo American et d’autres et dire : « Si vous voulez vendre en Chine, vous devez suivre l’exemple de BHP » ? Plus précisément, pourquoi ces entreprises ne feraient-elles pas de même ?

Conclusion

La force récente du dollar américain est indéniablement impressionnante. Elle repose sur le fait que la plupart des économies en dehors des États-Unis sont confrontées à de profondes incertitudes et que la Fed a été la seule banque centrale occidentale à se montrer légèrement belliciste. Mais cette force peut masquer d’importants changements structurels : le plus important est que le plus grand pays exportateur de matières premières et le plus grand pays importateur de matières premières tournent le dos au dollar américain.

Aujourd’hui, les investisseurs pensent que le risque d’une invasion de Taïwan rend la Chine « non investissable ». Il est intéressant de noter qu’il y a deux ans, l’énergie était également jugée non investissable. Non seulement l’énergie n’était pas conforme aux GSE, mais elle était apparemment une technologie obsolète qui devait être dépassée. Pourtant, il s’avère que cette classe d’actifs non investissable a dégagé les meilleurs rendements au cours des deux dernières années. Aujourd’hui, la Chine est non investissable pour des raisons différentes, mais similaires. Pour la plupart des gestionnaires de fonds, posséder la Chine représente un risque de carrière trop élevé, tout comme posséder l’énergie il y a deux ans.

En 2020, les investisseurs devaient se poser une question simple : en 2022, l’économie mondiale aurait-elle besoin de plus ou moins d’énergie ? La réponse aurait dû être assez évidente : beaucoup plus, mais les investissements n’étaient pas faits pour rendre cette utilisation possible. Il s’ensuivait donc que l’achat d’énergie était amplement justifié – même face à un risque de carrière.

Aujourd’hui, la question que les investisseurs devraient se poser est de savoir si, dans deux, cinq ou dix ans, une plus grande partie des échanges de matières premières avec la Chine sera évaluée en renminbi. Et si davantage de biens vendus par la Chine au reste du monde seront facturés en renminbi plutôt qu’en dollars américains. Si la réponse à ces deux questions est oui, une certaine exposition au renminbi aujourd’hui, en dépit (ou peut-être à cause) du risque de carrière, est tout à fait logique.

A lire également :