Alors que la guerre en Ukraine entre dans sa deuxième année, il est clair que les sanctions occidentales n’ont pas réussi à paralyser l’économie de la Russie ni à mettre fin à son effort de guerre. Le soutien économique de la Chine en est l’une des principales raisons. En peu de temps, la Chine a remplacé l’Union européenne en tant que premier acheteur d’énergie et premier fournisseur de marchandises de la Russie, donnant à la Russie à la fois l’argent et les produits manufacturés dont elle a besoin.

Article paru dans la Revue Conflits n°51

Par Yanmei Xie et Thomas Gatley

Si le soutien économique de la Chine à la Russie peut être maintenu indéfiniment, il a probablement atteint un plateau. Les importations d’énergie se sont stabilisées au cours des derniers mois. Les entreprises chinoises sont heureuses de vendre des marchandises à la Russie, mais n’ont guère envie d’y investir, compte tenu de la médiocrité de l’environnement commercial et du risque que les futures sanctions américaines ne laissent leurs actifs en rade. Les sanctions ont réussi à ralentir ou à retarder certains grands projets sino-russes, notamment un terminal GNL dans l’Arctique et la construction d’un deuxième grand gazoduc sibérien.

Commerce de l’énergie : une question de stratégie, pas de prix

Le total des échanges commerciaux entre la Chine et la Russie atteint 240 milliards de dollars en 2023, soit plus du double de la valeur de 2018 et bien plus que l’objectif de 200 milliards de dollars fixé pour 2024 par les présidents Vladimir Poutine et Xi Jinping. Les principales composantes de ce boom commercial sont les achats d’énergie russe par la Chine et les achats russes de produits manufacturés, allant des voitures qui permettent aux ménages russes de se déplacer aux machines-outils qui soutiennent la production de matériel de guerre.

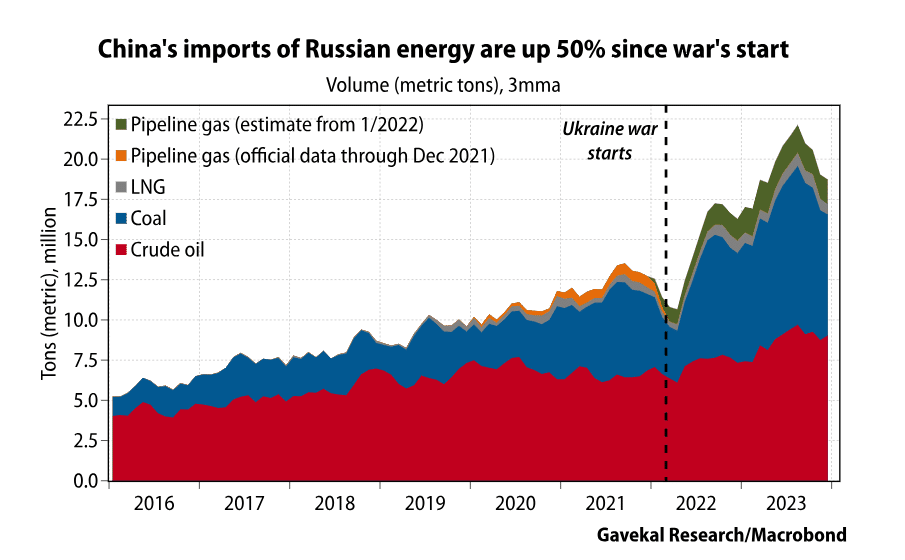

Sur une base annuelle, le volume d’énergie que la Chine importe de Russie a augmenté de plus de 50 % depuis le début de la guerre. En termes de valeur, la Chine importe aujourd’hui environ 85 milliards de dollars US d’énergie russe par an, contre 55 milliards de dollars US juste avant le début de la guerre. Le pétrole est le principal responsable de cette augmentation, mais la Chine a également doublé le volume de ses importations de charbon russe et augmenté ses importations de gaz de plus de 80 %, principalement grâce au gazoduc Power of Siberia. La Russie est devenue le premier fournisseur de pétrole brut de la Chine, le deuxième pour le charbon et le troisième pour le gaz naturel.

Les exportations de pétrole et de gaz ont financé 45 % du budget fédéral russe en 2021 et près d’un tiers en 2023. Pour la Chine, la principale motivation n’est pas l’énergie bon marché, mais la sécurité de l’approvisionnement. Le rabais qu’elle a obtenu sur le pétrole russe en 2022-2023 était d’environ 5 à 7 dollars le baril par rapport au pétrole provenant d’autres sources : un avantage appréciable, mais qui ne change pas la donne. Elle achète désormais le pétrole russe à un prix supérieur au plafond imposé par les États-Unis et l’Europe. Les deux parties en tirent un avantage financier. La Chine paie un peu moins pour le pétrole russe (77 USD le baril en 2023) que pour ses autres approvisionnements (82 USD) ; la Russie bénéficie d’un acheteur à grande échelle prêt à payer bien plus que le prix plafond.

Malgré les rapports indiquant que la Russie a réduit son charbon de 50 à 60 % après que les pays occidentaux ont cessé d’acheter, le prix unitaire payé par la Chine pour le charbon russe a grimpé de 40 % en 2022 et restait bien supérieur au niveau d’avant-guerre. Il en va de même pour le GNL. Le prix payé par la Chine pour le gazoduc russe en 2023 était près de 60 % plus élevé que le prix d’avant-guerre. Par BTU, la Chine paie probablement la Russie au moins autant, sinon plus, que le Turkménistan, son autre principale source de gaz par gazoduc.

Les avantages de l’approvisionnement russe en termes de sécurité sont considérables. En raison de la perte d’autres marchés, la Russie est désormais un fournisseur captif à qui Pékin pourra dicter ses conditions à l’avenir. La majeure partie de l’énergie russe – tout le charbon, les trois quarts du gaz et la moitié du pétrole – est acheminée vers la Chine par voie terrestre, en contournant les points d’étranglement des voies maritimes. Plus de la moitié du pétrole chinois et près d’un quart de ses importations de GNL proviennent du Moyen-Orient, via les eaux désormais troubles de la mer Rouge et du détroit d’Ormuz. Près de 70 % des importations chinoises de pétrole et de GNL transitent par le détroit de Malacca, que Pékin considère comme vulnérable à un blocus de la marine américaine ou indienne en cas de conflit.

Le soutien de la Chine à l’économie énergétique russe a des limites claires. Depuis plus de dix ans, Moscou fait pression pour construire un second gazoduc, Power of Siberia 2, mais Pékin a toujours refusé de s’engager. Poutine espérait conclure un accord lors de la visite de Xi à Moscou en mars 2023. Mais dans leur déclaration commune, ils ont seulement promis de faire « des efforts conjoints importants pour faire avancer les travaux d’étude et les négociations ».

Le gazoduc acheminerait une partie du gaz naturel russe, précédemment vendu à l’Europe et aujourd’hui bloqué, vers la Chine via la Mongolie. Mais le projet n’apporterait que des avantages limités et comporterait beaucoup de risques pour Pékin. En ajoutant Power of Siberia 2, l’approvisionnement en gaz naturel russe dépasserait largement les deux tiers des importations de la Chine, une part trop élevée pour le confort de Pékin. Le projet risquerait également de faire l’objet de sanctions américaines. Washington a sanctionné le gazoduc russe Nord Stream 2 vers l’Allemagne, alors qu’il était construit et prêt à fonctionner. Il a également sanctionné le projet Arctic LNG 2, presque achevé, dans lequel deux entreprises publiques chinoises détiennent des participations, ainsi que les terminaux de livraison associés.

A lire aussi,

Géopolitique des relations russo-chinoise. Entretien avec Pierre Andrieu

Un grand marché pour les voitures, les appareils électroménagers et les machines-outils

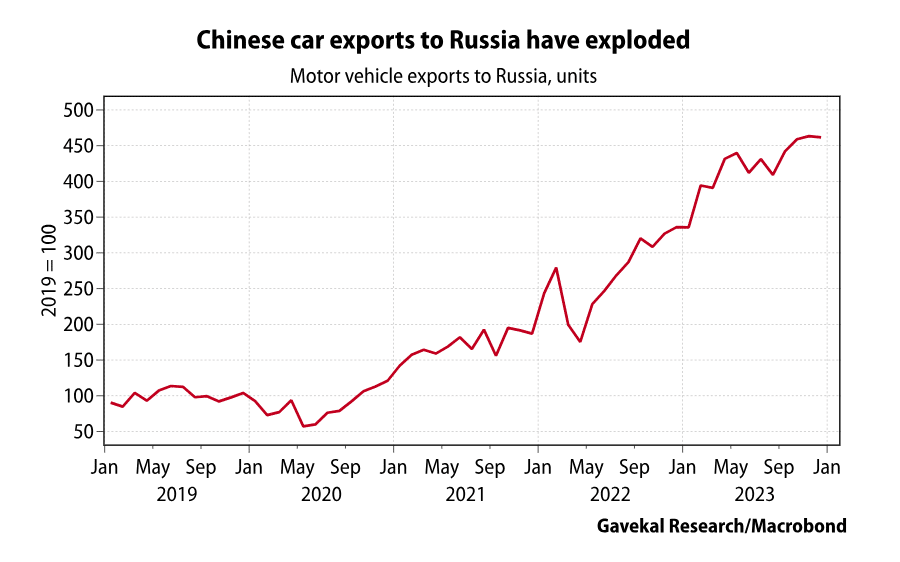

L’autre moitié de l’équation commerciale est le flux de marchandises de la Chine vers la Russie. Seul grand pays industriel à ne pas sanctionner Moscou, la Chine a remplacé l’Europe comme principale source de produits manufacturés pour la Russie. Des considérations stratégiques et opportunistes sont ici présentes à parts égales.

La plupart des entreprises occidentales ont quitté la Russie par crainte des sanctions et des atteintes à leur réputation. Les entreprises chinoises ne subissent aucune pression en matière de réputation – en fait, le fabricant de PC Lenovo et l’entreprise de covoiturage Didi ont subi les foudres des médias sociaux en Chine pour avoir annoncé leur intention de quitter la Russie en 2022 – et sont impatientes de combler le vide. C’est dans le domaine des ventes de voitures que l’effet est le plus frappant : les marques chinoises représentent désormais 80 % du marché russe. Les ventes d’appareils ménagers et d’électronique grand public ont également connu une croissance impressionnante.

Ces secteurs de consommation sont largement non sanctionnés et le resteront certainement, même si l’armée russe a l’habitude d’arracher les puces électroniques des appareils électroménagers pour équiper le matériel de combat.

Les exportations chinoises de produits à double usage sont plus problématiques. Les États-Unis ont dressé une liste noire des entreprises chinoises accusées d’acheminer vers la Russie des produits américains interdits. En février, l’Union européenne a sanctionné pour la première fois trois entreprises chinoises pour avoir fourni à la Russie des produits à double usage interdits. Mais si les entreprises chinoises vendent des produits chinois sans composants américains ou européens, elles sont hors de portée des sanctions occidentales.

Par ailleurs, il existe des cas évidents d’entreprises chinoises aidant la Russie à échapper aux sanctions, notamment en ce qui concerne l’achat de semi-conducteurs. Selon l’institut KSE, basé à Kiev, les importations de puces russes n’ont diminué que brièvement après que les entreprises occidentales ont imposé des contrôles à l’exportation, et ont rebondi si fortement par la suite que la Russie a fini par importer 44 % de puces en plus en valeur en 2022 qu’elle ne l’avait fait avant l’invasion, en 2021. Les vendeurs de Chine, y compris Hongkong, ont représenté 87 % des importations russes de puces au 4e trimestre 22, contre 33 % en 2021. Plus de la moitié des puces vendues par la Chine à la Russie ont été produites ailleurs, ce qui suggère que des entités chinoises réacheminaient des puces interdites vers la Russie. Des puces fabriquées en Occident ont été identifiées dans tous les types d’équipements militaires russes capturés par l’Ukraine. En décembre 2023, le Trésor américain a sanctionné un réseau de personnes et d’entreprises chinoises pour avoir acquis des équipements de semi-conducteurs et des armes pour la Russie.

Les limites d’une « amitié sans limites »

La plupart des catégories d’échanges commerciaux présentent un schéma cohérent : une augmentation considérable au cours des douze à quinze premiers mois suivant le début de la guerre, suivie d’un plateau. Cela suggère que la volonté ou la capacité d’absorber les exportations de l’autre partie a atteint ses limites. Au cours de l’année ou des deux années à venir, le niveau actuel des échanges peut être maintenu, mais les perspectives de croissance sont modestes.

Et malgré l’augmentation massive de leurs ventes en Russie, les entreprises chinoises n’ont manifesté qu’un intérêt timide pour les investissements dans ce pays. Avant la guerre, le stock d’investissements directs chinois en Russie était négligeable : seulement 3,3 milliards de dollars américains à la fin de 2021, soit 1 % du stock total d’IDE de la Russie, selon la Banque centrale russe. Le ministère chinois du commerce a enregistré la même année un stock plus élevé, mais encore modeste, de 11,4 milliards d’USD, soit seulement 0,4 % du total des investissements chinois à l’étranger. La Russie ne publie plus ces données ; le Mofcom a enregistré 233 millions d’USD d’investissements chinois en Russie en 2022, soit moins d’un tiers du flux annuel moyen de la décennie précédente.

La Chine tire profit des sanctions contre la Russie

Les investissements chinois en Russie concernent principalement l’énergie, l’exploitation minière et les infrastructures connexes, et sont généralement le fait de conglomérats d’État chinois spécialisés dans les ressources naturelles. Ces entreprises sont sensibles au risque de sanctions en raison de leurs nombreuses opérations à l’étranger. Les contrôles occidentaux à l’exportation ont également rendu difficile l’approvisionnement en équipements et en composants. La construction du projet Arctic LNG 2 a été interrompue pendant huit mois en 2022 afin de remplacer les équipements européens par des équivalents chinois.

Les entreprises privées chinoises sont tout aussi prudentes. Lorsque le gouvernement russe a proposé des installations de production automobile libérées par des entreprises occidentales à des conditions préférentielles, les entreprises chinoises n’étaient disposées à utiliser les usines que pour l’assemblage de kits importés, tout en conservant le droit de suspendre la production et de quitter les lieux sans pénalité.

Le manuel de l’État sanctionné

La Chine gère ses relations économiques avec la Russie en s’inspirant d’un manuel qu’elle a mis au point au fil des années de relations avec d’autres États lourdement sanctionnés, notamment la Corée du Nord et l’Iran. Elle est passée maître dans l’art de maximiser les transactions tout en sachant quelles sont les lignes rouges à ne pas franchir – ce qui, dans le cas de la Russie, signifie ne pas vendre de matériel militaire mortel.

Pékin conseille aux entreprises d’État, qui ont d’importantes expositions à l’étranger et sont donc vulnérables à la liste noire des États-Unis, de se conformer aux sanctions. Les banques d’État chinoises respectent les sanctions financières avec la même diligence que leurs homologues occidentales. Les entreprises privées sont livrées à elles-mêmes pour calculer les risques et les bénéfices.

Conformément à ce manuel, plusieurs entreprises chinoises se sont retirées des marchés russes, même dans les secteurs stratégiques de l’énergie et de la machinerie. Sinopec a gelé les négociations sur un investissement dans une usine pétrochimique russe en 2022. CNOOC et CNPC ont suspendu leurs contrats de financement et d’achat dans le cadre du projet russe Arctic LNG 2 en raison des nouvelles sanctions imposées par les États-Unis en décembre 2023. L’entreprise publique Weichai Diesel Engine Corp. a cessé de fournir des moteurs à la Russie et s’est retirée d’une coentreprise en 2022, après que son partenaire russe KamAZ a été sanctionné.

Les entreprises chinoises qui enfreignent les sanctions ne sont généralement pas importantes pour Pékin et peuvent être considérées comme des acteurs renégats isolés. Lorsqu’elles se font prendre et deviennent elles-mêmes des cibles de sanctions, Pékin ne réagit généralement que par des protestations de pure forme. Les relations économiques de la Chine avec la Russie sont donc durables et imperméables aux pressions politiques de l’Occident. Mais elles sont limitées à la fois par le pouvoir d’achat restreint de la Russie et par le désir de Pékin d’éviter les lignes rouges des sanctions.

A lire aussi,