À l’échelle mondiale, le coût économique de la réduction considérable du trafic sur l’une des routes maritimes les plus fréquentées est pour l’instant marginal, avec peu d’impact sur l’approvisionnement en pétrole ou les prix de l’énergie. Mais le coup porté aux exportateurs chinois, après une année 2023 difficile, est bien réel et ne cesse de croître.

Par Tom Holland et Tom Miller.

Les États-Unis ont frappé des cibles houthies au Yémen pour la huitième fois lundi, afin de dissuader le groupe rebelle d’attaquer les navires en mer Rouge. À l’échelle mondiale, le coût économique de la réduction considérable du trafic sur l’une des routes maritimes les plus fréquentées est pour l’instant marginal, avec peu d’impact sur l’approvisionnement en pétrole ou les prix de l’énergie. Mais le coup porté aux exportateurs chinois, après une année 2023 difficile, est bien réel et ne cesse de croître. Le trafic de conteneurs vers les ports de la mer Rouge investis par la Chine se tarit, tandis qu’une pénurie de conteneurs se profile à l’horizon. Pourtant, Pékin s’est tenu à l’écart de la mêlée, principalement parce que les risques politiques d’une implication sont trop élevés. Une autre explication intrigante est que Pékin protège les cargaisons de pétrole russe qui continuent d’emprunter la mer Rouge.

Les exportations chinoises vers l’Europe se sont élevées à plus de 500 milliards de dollars l’année dernière, la plupart d’entre elles transitant par la mer Rouge et le canal de Suez. Les dirigeants houthis affirment qu’ils n’attaqueront pas les navires chinois, mais toutes les exportations chinoises ne sont pas transportées par des navires immatriculés en Chine. Certaines des plus grandes compagnies maritimes redirigent les navires autour du cap de Bonne-Espérance, ce qui ajoute 7 à 12 jours aux trajets entre l’Asie et l’Europe.

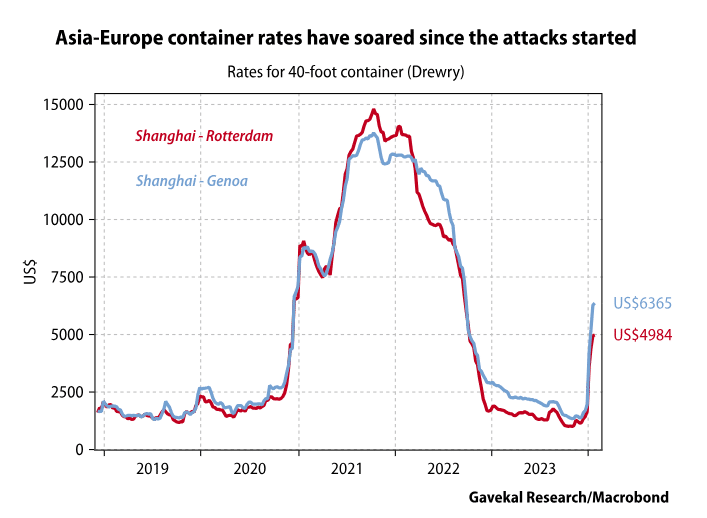

Hausse des coûts d’expédition des conteneurs

Le coût du transport d’un conteneur de la Chine vers l’Europe a plus que doublé depuis décembre, pour atteindre environ 5 000 dollars vers l’Europe du Nord et environ 6 500 dollars vers la Méditerranée. Les taux de fret au comptant devraient encore augmenter au cours du mois prochain.

« Le coût du transport d’un conteneur de la Chine vers l’Europe a plus que doublé depuis décembre. »

Un problème plus urgent pour les exportateurs chinois est l’indisponibilité pure et simple des conteneurs. L’allongement des délais d’expédition retarde le retour des conteneurs vides en Chine. Les exportateurs seront confrontés à une grave pénurie de conteneurs au début ou à la mi-février, lorsque les usines s’efforceront d’exporter leurs stocks avant de fermer pour le Nouvel An chinois. Le Baltic Exchange estime qu’il manque 780 000 boîtes standard ; Ningbo-Zhoushan, le troisième port à conteneurs le plus fréquenté au monde, est déjà touché. La pénurie immédiate de conteneurs devrait s’atténuer d’ici mars, mais le réacheminement du fret autour de l’Afrique devrait se poursuivre au cours du premier semestre, même si les risques en mer Rouge s’estompent.

Les coûts d’expédition plus élevés seront supportés à la fois par les exportateurs chinois et par les consommateurs européens. En Chine, ce sont les fabricants dont les marges sont faibles ou qui livrent des marchandises en flux tendu qui souffriront le plus. Bien que l’impact inflationniste en Europe soit probablement faible, les exportations basées sur des prix très compétitifs, comme les véhicules électriques chinois, sont vulnérables. Les constructeurs automobiles européens qui dépendent de composants expédiés de Chine peuvent également s’attendre à des pertes ; Tesla et Volvo ont été contraints de suspendre leur production. Pour les entreprises qui cherchent à réduire les risques de leurs chaînes d’approvisionnement, ce dernier choc de l’offre chinoise est une raison supplémentaire de réduire la dépendance à l’égard des usines chinoises et de déplacer la production plus près des marchés finaux.

Le rétrécissement de la mer Rouge est également un problème pour les compagnies maritimes chinoises qui ont investi massivement dans les infrastructures portuaires de la région. Elles ont tenu compte de l’avis de Pékin, qui considère ce canal de navigation très fréquenté comme un nœud stratégique sur la route de la soie maritime. COSCO Shipping Ports détient une participation de 20 % dans le terminal à conteneurs du canal de Suez, situé dans le port de Port Saïd, à l’entrée nord du canal. Le débit de conteneurs était d’un peu moins de 4 millions d’EVP en 2023, ce qui le place au troisième rang des 14 terminaux de COSCO à l’étranger. Son port de Pireaus en Grèce, qui s’est classé deuxième, dépend également du trafic du canal. En outre, COSCO gère le Red Sea Gateway Terminal dans le port d’Ain Sokhna, à l’entrée sud du canal. Elle investit dans un nouveau port à conteneurs avec Hutchinson Ports de Hong Kong.

L’Égypte peut s’attendre à de nombreux autres investissements chinois, à condition que la crise actuelle soit résolue. Lors du troisième forum « Belt and Road » d’octobre dernier, la zone économique du canal de Suez a signé des accords avec des entreprises chinoises pour un montant de près de 15 milliards de dollars. L’entreprise publique China Energy International prévoit un projet d’ammoniac vert et d’hydrogène de 6,7 milliards de dollars dans la zone industrielle de Sokhna, tandis que l’entreprise United Energy Group, cotée à Hong Kong, souhaite établir un site de fabrication de chlorure de potassium d’une valeur de 8 milliards de dollars. La région de Suez abrite déjà une zone industrielle parrainée par Tianjin qui accueillerait plus de 140 entreprises.

Sur la rive orientale de la mer Rouge, les entreprises chinoises ont investi massivement dans le port saoudien de Jazan, qui est exploité par l’entreprise publique China Harbour Engineering Company. La China Enterprise Special Development Zone accueille des entreprises de transformation de l’acier, de la pétrochimie et du silicium ; la major de l’aluminium Chinalco possède une fonderie d’une valeur de 1,2 milliard de dollars à proximité. La protection de ses actifs à Jazan – situés juste à la frontière avec le Yémen et visés par les attaques de drones des Houthis – est l’une des raisons pour lesquelles Pékin a tenu à négocier l’accord de paix conclu l’année dernière entre l’Arabie saoudite et l’Iran. La dernière série d’attaques des Houthis menace la viabilité des investissements plus vastes de la Chine dans toute la région de la mer Rouge.

A lire aussi:

Rester en dehors de la mêlée

Compte tenu de ces intérêts économiques majeurs, Pékin a été curieusement absente des efforts internationaux visant à résoudre la crise du transport maritime. Lors du Forum économique mondial de Davos, le premier ministre chinois Li Qiang a insisté sur la nécessité de maintenir les chaînes d’approvisionnement mondiales « stables et fluides », sans mentionner spécifiquement la mer Rouge. Mais la fermeture de l’une des routes commerciales les plus fréquentées de Chine doit être une source d’inquiétude. Après tout, la Chine a ouvert sa première base navale à l’étranger à Djibouti, à l’entrée de la mer Rouge, précisément pour garantir un passage sûr à ses navires dans une région risquée. Pourtant, la Chine s’est abstenue de voter une résolution du Conseil de sécurité des Nations unies condamnant les attaques des Houthis et a refusé de se joindre à l’opération Prosperity Guardian, la force multinationale de sécurité dirigée par les États-Unis. Elle a aussi manifestement ignoré les demandes américaines visant à amener l’Iran à maîtriser ses mandataires houthis. Au lieu de cela, le ministre des affaires étrangères, Wang Yi, a mis en garde contre la tentation de « jeter de l’huile sur le feu des tensions ».

La réticence de la Chine à coopérer est compréhensible, compte tenu des tensions géopolitiques avec les États-Unis et leurs alliés. L’adhésion à la « Prosperity Guardian » validerait l’hégémonie américaine dans la région, ce que la Chine tente de contrer. Mais il semble étrange que le pays qui possède la plus grande marine du monde et dont les capacités en mer bleue ne cessent de croître ne prenne aucune mesure pour protéger ses intérêts économiques.

L’une des explications est que la position de la Chine est calibrée pour apaiser ses partenaires arabes. Cela signifie qu’elle se tient à l’écart des politiques locales instables, en particulier lorsque de nombreux Arabes se félicitent de la démonstration de défi des Houthis en faveur de la Palestine. La Chine a investi un capital diplomatique et économique considérable pour courtiser les États arabes. Fin 2022, le dirigeant chinois Xi Jinping a annoncé une « nouvelle ère » pour les relations sino-arabes en signant un « partenariat stratégique global » avec l’Arabie saoudite. Il a également joué un rôle déterminant dans l’intégration de l’Arabie saoudite, de l’Égypte, de l’Iran et des Émirats arabes unis dans le groupe des économies émergentes des BRICS l’été dernier. Le total des investissements et des projets de construction de la Chine au Moyen-Orient a dépassé les 220 milliards de dollars.

Un autre facteur est que l’implication publique dans les efforts de paix plus larges impliquerait une diplomatie délicate. Lorsqu’elle a servi de médiateur pour la détente entre l’Arabie saoudite et l’Iran, Pékin s’est engagée à construire une « nouvelle architecture de sécurité » pour le Moyen-Orient, dans le cadre de son « Initiative de sécurité globale ». Sa puissance économique devrait lui permettre d’exercer une certaine influence sur Téhéran, qui arme et entraîne les combattants houthis. En 2021, la Chine a accepté d’investir 400 milliards de dollars en Iran sur 25 ans en échange de pétrole à prix réduit. Elle a acheté plus d’un million de barils de brut iranien par jour l’année dernière, ce qui fait d’elle le plus gros client de l’Iran. Il est fort probable que Pékin exerce une certaine pression à huis clos ; selon un rapport non confirmé, il aurait demandé à Téhéran de mettre un terme aux attaques des Houthis. Mais la réticence de Pékin à participer à l’effort de paix international suggère qu’elle n’a pas la confiance diplomatique nécessaire pour prendre la tête du mouvement.

A lire aussi:

Détroit de Bab el-Mandeb : le commerce mondial va-t-il s’arrêter ?

Tout sur le pétrole

Il pourrait toutefois y avoir une autre explication : la sécurité énergétique. La principale priorité de Pékin au Moyen-Orient est la sécurité de l’acheminement du pétrole et du gaz, qui transite principalement par le golfe Persique. Cet aspect n’est pas affecté. Mais Pékin doit également tenir compte de ses importations croissantes de pétrole russe transporté par voie maritime.

En 2021, environ 65 % des exportations de pétrole russe vers la Chine ont été acheminées par voie maritime et environ 35 % par l’oléoduc Sibérie orientale-Océan Pacifique.

Depuis l’invasion de l’Ukraine, les exportations de pétrole russe vers la Chine ont augmenté d’au moins deux tiers, passant de 1,6 million de bpj en 2021 à 2,7 millions de bpj en 2023, selon les estimations de Gavekal basées sur les données des douanes chinoises. Étant donné que les exportations via l’oléoduc sont restées stables depuis l’invasion, à environ 700 000 bpj, cela signifie que les exportations par voie maritime ont dû bondir.

Les données sur les exportations de pétrole russe sont floues, mais les estimations de Gavekal suggèrent qu’au moins 1 million de bpj – soit un à deux pétroliers par jour – continuent d’être expédiés vers la Chine depuis les ports russes de la mer Baltique et de la mer Noire via le canal de Suez et la mer Rouge, en dépit des attaques. Les Houthis se sont engagés à ne pas cibler les navires russes, et il semble qu’aucun navire russe ne se soit encore détourné pour éviter la mer Rouge. Cela ne signifie pas qu’il n’y a pas de risque ; un navire-citerne transportant du pétrole russe vers l’Inde a été touché par un drone houthi le 23 décembre. Mais cela signifie qu’il y a une autre raison pour laquelle la Chine n’a aucun intérêt à irriter les Houthis : elle ne veut pas mettre en péril les cargaisons de pétrole russe destinées à ses côtes.

Pour Pékin, les risques politiques et stratégiques d’une implication accrue dans la gestion de la crise l’emportent largement sur les coûts économiques de l’inaction. La meilleure politique consiste à rester à l’écart, à lancer quelques fusées rhétoriques, à ne pas profiter des efforts de sécurité des États-Unis et à veiller à ce que le pétrole russe continue de couler. De cette manière, la Russie peut bénéficier des missiles américains tout en évitant les réactions politiques, les représailles militaires ou la réduction de ses importations de pétrole.

A lire aussi: