« L’argent est la bulle qui n’éclate jamais », déclare l’investisseur et passionné de bitcoin, Naval Ravikant. Si une « bulle » est définie comme une croyance auto-renforcée qu’un actif conservera une valeur marchande qui dépasse de loin son utilité prévue pour la consommation, la production ou la génération de revenus, alors c’est la bonne façon de penser à l’argent – et au moment où il atteint de nouveaux sommets, la bonne façon de penser au bitcoin. Si la cryptomonnaie favorite du monde continue à être acceptée comme moyen d’échange, son utilité et sa valeur continueront à augmenter. Sinon, la bulle va éclater.

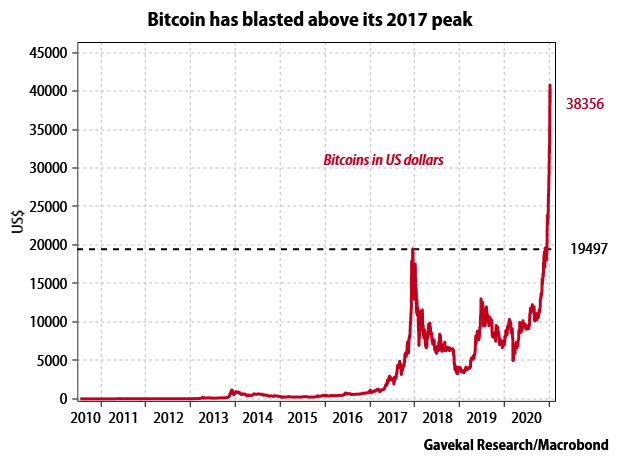

Les gouvernements et les banques centrales du monde entier donnent certainement aux utilisateurs de monnaie fiduciaire des raisons d’envisager d’autres moyens d’échange et d’autres réserves de valeur. Ce n’est pas une coïncidence si le bitcoin a dépassé son pic de 2017 à la fin de l’année dernière, après que la Réserve fédérale eut promis de maintenir les taux d’intérêt près de zéro et que ses presses aient fonctionné, alors que le Congrès américain a adopté un plan de relance de 900 milliards de dollars US – ce qui est aujourd’hui qualifié de « maigre ». Les entités réglementées exceptées, détenant de l’argent qu’une banque centrale tente explicitement de dévaluer, alors que prêter de l’argent à un gouvernement très endetté à des rendements réels négatifs n’est pas pour tout le monde.

Ajoutez à cela l’incontinence officielle, les rendements réels négatifs, les nouvelles technologies passionnantes et la peur de passer à côté, et vous obtenez un bon rallye. Mais y a-t-il les ingrédients d’une bonne affaire ? Autrement dit, les cryptomonnaies peuvent-elles devenir un moyen d’échange généralement accepté dans une partie suffisante de l’économie mondiale ? Parce que si ce n’est pas le cas, on ne sait pas très bien quel usage il offre et quelle valeur il peut avoir. J’ai posé des questions similaires juste avant que le bitcoin ne culmine à la fin de 2017. Il a rapidement perdu 80 % de sa valeur et n’a repris que récemment.

Graphique

Bien que la volatilité reste un problème, bitcoin a gagné des adeptes parmi les entreprises comme la société de renseignement MicroStragegy, cotée au Nasdaq, qui a investi l’année dernière une partie de ses fonds de trésorerie dans la cryptomonnaie. Avec chaque année où il survit et gagne des utilisateurs, le bitcoin a plus de chances de réussir en raison des effets de réseau (plus d’utilisateurs le rendent plus utile) et de l’effet lindy (plus une denrée non périssable survit longtemps, plus elle devrait persister). Une façon plus fondamentale d’évaluer la probabilité que le bitcoin fasse ce saut est d’évaluer comment il se compare à l’or et aux monnaies fiduciaires sur la base de la fonctionnalité principale de la monnaie, à savoir être un moyen d’échange, une unité de compte et une réserve de valeur.

Valeur du Bitcoin en dollar américain

Trois types de biens

Il existe trois types de biens économiques évalués par le marché, comme l’a souligné l’économiste allemand Karl Knies au XIXe siècle, et comme l’a précisé Ludwig von Mises au XXe siècle :

– Un bien de consommation, qui procure une satisfaction directe.

– Un bien de production, qui est utilisé dans le processus de production et de distribution des biens de consommation.

– Un moyen d’échange qui, après avoir été généralement accepté, gagne le titre d’argent.

Tous les biens entrent dans une ou plusieurs de ces catégories.

Quelques biens ont été utilisés à ces trois fins. L’or, par exemple, peut être consommé (bijoux), est utilisé dans la production (électronique) et a déjà servi d’argent, et certains spéculent qu’il le fera à nouveau.

Les monnaies Fiat[1] et les bitcoins ne peuvent cependant servir que de moyen d’échange ; ils ne peuvent être consommés et ne produisent rien. Ce n’est pas nécessairement un problème, mais contrairement à l’or, l’argent, la terre, le pétrole ou les beaux-arts, la valeur du bitcoin et de la monnaie fiduciaire est entièrement dérivée de son utilisation, ou de son utilisation potentielle, comme moyen d’échange. Si le bitcoin n’a pas cette fonctionnalité, il ne peut pas être une réserve de valeur, car il n’aura aucune valeur à stocker.

A lire aussi : Patrick Artus : « la dette a été remplacée par la monnaie »

Une bataille difficile pour devenir de l’argent

L’argent est le concours de popularité ultime, avec de puissants effets de réseau. Carl Menger, fondateur de l’école autrichienne, a fait valoir en 1892 que les biens « les plus vendables » (les plus commercialisables ou liquides) ont les meilleures chances de devenir de l’argent. Et à mesure qu’un consensus se crée autour de ce résultat, les possibilités de commercialisation d’un support s’améliorent, créant un effet de réseau qui tendra à assurer sa domination ultime sur ses rivaux. Comme l’a dit von Mises : « Il y aurait une tendance inévitable à ce que les moins commercialisables des séries de biens utilisés comme moyen d’échange soient rejetés un par un jusqu’à ce qu’il ne reste plus qu’une seule marchandise, qui soit universellement utilisée comme moyen d’échange ; en un mot, l’argent ».

La raison pour laquelle le monde ne s’est pas contenté d’une seule monnaie est que les gouvernements ont découpé l’économie mondiale en plusieurs zones monétaires, obligeant les habitants de chaque zone à utiliser une monnaie fiduciaire désignée. En Allemagne, certains habitants peuvent échanger des dollars américains, des bitcoins ou de l’or, mais ils doivent tous utiliser des euros, simplement pour payer leurs impôts. Cela donne à l’euro un grand avantage dans le concours de popularité pour devenir la monnaie allemande, et c’est pourquoi on aura du mal à payer un café à Berlin avec du bitcoin, de l’or ou même des dollars américains.

Cela signifie que le bitcoin, comme l’or, doit se battre pour devenir de l’argent. Si beaucoup de gens se félicitent de l’avantage du bitcoin, qui est hors de portée de tout gouvernement, cela a l’inconvénient de ne pas pouvoir insister pour que les gens utilisent des bitcoins. À tort ou à raison, il y a de bonnes raisons pour lesquelles les moyens de change les plus populaires sont, de loin, les monnaies fiduciaires.

Il est possible qu’un gouvernement gère si mal sa monnaie que la confiance s’en trouve ébranlée et que les utilisateurs soient poussés vers d’autres solutions. Mais même dans ce cas, l’histoire montre que les gouvernements peuvent rétablir la confiance et réimposer une version révisée de leur monnaie fiduciaire. En Allemagne, le mark papier hyper gonflé a été remplacé en 1923 par le rentenmark, puis le reichsmark, et enfin l’euro. Les monnaies Fiat sont toujours acceptées en Allemagne, en Argentine et au Vietnam, malgré les transgressions passées.

Il est concevable que le bitcoin, ou l’or, puisse se tailler une place qui transcende les frontières nationales. Le bitcoin pourrait devenir un moyen d’échange généralement accepté pour les transactions effectuées en ligne ou par-delà les frontières. Il pourrait devenir le moyen de paiement privilégié des criminels ou de ceux qui tentent d’échapper aux contrôles des capitaux. Mais il doit encore être suffisamment attrayant comme moyen d’échange dans ces domaines pour justifier la difficulté de l’utiliser pour les devises et l’or.

Néanmoins, supposons qu’en dépit de l’avantage injuste des monnaies fiduciaires, ces temps inhabituels signifient qu’un autre moyen d’échange a une chance d’être largement accepté. De quels attributs aurait-il besoin ? Et comment le bitcoin se compare-t-il à la monnaie fiduciaire (l’opérateur historique) et à l’or (un autre concurrent) sur chaque front ?

Fongibilité

Léger avantage au bitcoin et aux fiats ; l’or fait assez bien l’affaire.

Les bitcoins légitimes et les fiats « dollars » sont parfaitement substituables, ou fongibles. La légitimité a un coût (supporté par les contribuables dans le cas des fiats, et par les utilisateurs pour les bitcoins), mais les deux systèmes garantissent effectivement que la plupart des unités monétaires en circulation sont légitimes et parfaitement fongibles. En revanche, les pièces d’or diffèrent en poids et en pureté, du moins dans les moindres détails. Cela dit, les pièces d’or sont assez faciles à analyser et beaucoup sont munies de timbres réputés (une feuille d’érable canadienne ou le Krugerrand sud-africain). En pratique, l’or analysé est « assez fongible », sinon aussi parfaitement fongible que les bitcoins ou la monnaie fiduciaire.

Divisibilité

Léger avantage au bitcoin et aux fiats, l’or étant en deuxième position.

Les bitcoins et les fiats peuvent être divisés à l’infini, par simple addition de décimales. L’or peut être coupé et fondu en différentes coupures, mais le processus est lourd et, à l’extrême, les gens pourraient être contraints de faire un commerce absurde de petits tessons. Les concessions sur l’or peuvent être plus facilement divisées ou fusionnées, ce qui permet d’atténuer certains problèmes, mais en se concentrant sur le bien sous-jacent, l’avantage va au fiat et au bitcoin.

Stockage et transport

Avantage du bitcoin, mais l’or et la monnaie fiduciaire sont suffisants pour la plupart.

Les bitcoins sont partout et nulle part. On peut y accéder de n’importe où, mais ils ne bénéficient d’aucune protection gouvernementale. Contrairement à l’or, une clé privée de bitcoin ne va pas déclencher l’intérêt des douanes à un poste frontière. En pratique, les clés privées peuvent être perdues ou volées (on estime que 4 millions de bitcoins ont déjà été perdus définitivement), et il existe généralement une piste suffisante pour qu’un gouvernement motivé puisse la suivre. Néanmoins, les bitcoins semblent avoir un score relativement bon en matière de transportabilité, de stockage et même de dissimulation.

L’argent des Fiat peut être stocké dans une banque, mais sur les marchés développés, ces dépôts génèrent aujourd’hui généralement des rendements réels négatifs (analogues aux frais de stockage). Et les comptes bancaires ne sont pas accessibles à beaucoup sur les marchés émergents. Les dépôts bancaires ne sont pas non plus attrayants pour les criminels ou ceux qui esquivent les règles comme le contrôle des capitaux – ou pour les personnes qui n’ont pas confiance en leur gouvernement. On peut conserver de l’argent liquide en espèces, mais cela signifie une érosion réelle, en supposant une certaine inflation. L’argent liquide, utilisé en grandes quantités, présente également des problèmes de stockage et de transport.

La nature physique de l’or ajoute à ses coûts de stockage et de transport. Sa présence physique l’expose également au vol et à la confiscation officielle. Certes, la valeur élevée de l’or par rapport à son poids et à sa taille le rend plus facile à stocker et à transporter que la plupart des choses, mais il est toujours désavantagé par rapport au bitcoin et au fiat.

A lire aussi : Un siècle de « guerres de monnaie »

Coûts de transaction

Avantage fiat.

Si le gouvernement d’un pays le souhaite, l’argent du fiat aura toujours un avantage. Même si un autre moyen d’échange offre des coûts de transaction moins élevés, les gouvernements pourraient subventionner les transactions par fiat en gérant une chambre de compensation aux frais des contribuables.

Les gouvernements peuvent également augmenter les coûts de transaction sur le bitcoin en rendant son utilisation illégale, peut-être justifiée par des raisons environnementales. Cela augmenterait les risques et les coûts potentiels pour ceux qui font du commerce au mépris de la loi.

Il est également possible que les gouvernements obtiennent ce qu’ils veulent sans avoir à balancer un gros bâton. Si l’on peut effectivement voyager partout avec des bitcoins, le transfert de propriété est coûteux et risque de l’être encore plus. Les mineurs de bitcoins ajoutent des blocs à la chaîne, qui enregistrent les transactions validées sur le grand livre. Ils sont récompensés de leurs efforts par de nouveaux bitcoins (pour l’instant) plus des frais de transaction (payés par les expéditeurs de bitcoins et déterminés par un marché concurrentiel). Pourtant, pour tout le génie intégré au réseau, le coût de validation des nouveaux blocs de la chaîne doit augmenter à mesure que la valeur marchande du réseau augmente. La récompense potentielle de la corruption du système et du vol de bitcoins augmente en parallèle. Ainsi, le coût de la corruption du système doit également augmenter pour que de telles attaques ne soient pas rentables.

Actuellement, les mineurs sont incités à défendre le réseau car ils sont bien récompensés par l’extraction de nouvelles pièces (les frais de transaction sont un beau bonus en plus). Toutefois, à l’avenir, les récompenses pour les nouvelles pièces diminueront de moitié tous les 210 000 blocs et cesseront complètement lorsque le 21 millionième bitcoin sera extrait vers 2140. Cependant, à mesure que les récompenses minières diminueront, le coût de validation du réseau de bitcoins continuera d’augmenter en fonction de sa valeur plus élevée. Et comme les mineurs sont à la recherche de profits, les frais de transaction, en tant que part de la valeur du réseau, doivent augmenter avec le temps.

Il existe des propositions pour atténuer ce problème, par exemple en ajoutant des couches supplémentaires au réseau (par exemple le réseau Lightning). Mais si je comprends bien, la nature d’un système décentralisé, avec ses redondances requises et ses protections contre la corruption, le rend intrinsèquement coûteux à entretenir. Un système centralisé comme celui sur lequel fonctionnent les monnaies fiduciaires sera probablement toujours moins cher, et même s’il ne l’est pas, ces coûts peuvent toujours être répercutés sur les contribuables.

La propriété de l’or peut être transférée à bon marché à quelqu’un d’autre en utilisant le même coffre-fort, mais lorsqu’il faut le déplacer dans un autre coffre-fort, les coûts augmentent.

Un pouvoir d’achat stable

C’est Fiat qui fait le mieux, suivie par l’or, le bitcoin étant à la traîne.

Ce classement peut surprendre les lecteurs, car la croissance de l’offre est limitée tant pour le bitcoin que pour l’or, mais pas pour les fiats. Mais il faut aussi tenir compte de la variabilité de la demande et de la volatilité des prix à court terme (qui est au moins aussi importante pour l’utilité d’une monnaie que la conservation de sa valeur à long terme).

Une monnaie fiduciaire bien gérée verra son offre plus ou moins ajustée à la demande, ce qui permettra de maintenir sa valeur assez stable à court et moyen terme. Aujourd’hui, la plupart des gestionnaires de fiat visent à gonfler modestement – souvent de l’ordre de 2 % par an – ce qui signifie que la valeur va diminuer progressivement au fil du temps. Mais si cette inflation est raisonnablement stable et prévisible, la monnaie du fiat sera probablement acceptée comme argent. Les acteurs économiques peuvent avoir une assez bonne idée de ce qu’un dollar américain acquis aujourd’hui pourra acheter demain (c’est en fin de compte de là que l’argent tire sa valeur). La demande est également soutenue par la capacité des gouvernements à exiger le paiement des impôts dans la monnaie choisie, et parfois par d’autres méthodes d’encouragement. Si l’on combine une gestion de l’offre, même à moitié décente, avec une demande artificiellement imposée, la monnaie du fiat sera probablement moins volatile que celle des concurrents potentiels.

L’or arrive en deuxième position en raison de ses multiples sources de demande. Comme nous l’avons déjà mentionné, il a servi de bien économique de base dans les trois cas. Ainsi, une personne qui achète de l’or aujourd’hui peut s’attendre à trouver trois types d’acheteurs demain : les consommateurs, les producteurs et les investisseurs. La demande de chaque type d’acheteur peut varier, introduisant une volatilité des prix qui devrait dépasser celle d’une monnaie fiduciaire gérée décemment. Mais la diversité des acheteurs potentiels lui donne un avantage sur le bitcoin.

La permanence du bitcoin

La dernière fois que j’ai écrit sur le bitcoin, vers le pic de 2017, j’ai soutenu que toute sa valeur provenait de la possibilité de devenir un moyen d’échange, qu’il était confronté à un désavantage injuste par rapport aux fiat et qu’il souffrait du risque de saut de version vers une nouvelle et meilleure cryptomonnaie. Bien que le bitcoin ait perdu 80 % de sa valeur l’année suivante, il n’est manifestement pas mort. Plus le bitcoin reste longtemps en circulation et plus il étend son avantage de liquidité (ou de « vendabilité ») par rapport aux autres cryptos, plus il a de chances de devenir de l’argent. Et en tant que partisan général des marchés libres et du choix individuel, j’espère qu’il réussira. Mais au-delà des espoirs et des rêves, la volatilité reste un problème. Et sans demande imposée par les gouvernements ni utilisation non monétaire, la durabilité de la valeur des bitcoins sera toujours remise en question, et elle pourrait encore atteindre zéro.

Pour conclure, les monnaies fiduciaires ont le dessus dans le concours de popularité de la monnaie. De multiples monnaies fiduciaires existent aujourd’hui parce que les gouvernements ont artificiellement divisé le monde et imposé le jeton de leur choix. On peut se demander si une monnaie alternative peut coexister avec les fiats, sans le soutien des gouvernements. L’or a coexisté en tant que réserve de valeur, mais comme les autres marchandises, les terres et les beaux-arts, il est évalué pour des usages autres que comme moyen d’échange. Pour qu’il ait de la valeur à stocker, il doit y avoir des raisons plausibles pour que les bitcoins deviennent de l’argent. Je ne suis pas encore convaincu que ce soit le cas.

A lire aussi : La fin du dieu dollar ?

[1] Une monnaie fiat est une monnaie dont la valeur provient essentiellement du fait qu’un gouvernement impose son cours légal sur un territoire donné. Elle s’oppose historiquement aux monnaies-marchandises (commodity monies) comme l’or, et se distinguent des crypto-monnaies qui tirent leur valeur de la confiance dans les systèmes crypto-économiques les soutenant. Les exemples les plus connus de monnaie fiat sont l’euro, le dollar étasunien, le yuan chinois et le yen japonais.