Les sanctions contre la Russie fragilisent le système financier mondial. Outre les hausses de prix des matières premières, c’est l’équilibre des produits dérivés qui est menacé. La zone euro est particulièrement exposée, ce qui pourrait conduire à une crise majeure.

Un article de Charles Gave paru sur Gavekal. Traduction de Conflits.

En 2002, Warren Buffett a décrit les produits dérivés comme des « armes financières de destruction massive ». Il a averti que les produits dérivés se développaient « sans contrôle » et que les gouvernements n’avaient aucun moyen de surveiller ou de contrôler les risques qu’ils posaient. En 2008, Buffet a eu spectaculairement raison. Dans les semaines et les mois à venir, il pourrait avoir raison une fois de plus.

Les produits dérivés sont un jeu à somme nulle. Si je vends une option d’achat, quelqu’un d’autre l’achète. À l’échéance du contrat, les gains et les pertes s’annulent ; l’effet net sur la création de richesse est nul. Mais si je vends une option d’achat sur ma position sous-jacente, je peux réduire mon risque. C’est la justification des marchés dérivés.

A lire aussi : Puissance et économie : les impasses de la France

Ainsi, les produits dérivés n’augmentent pas le rendement du capital investi du système, mais ils peuvent réduire le risque pour les participants au système. En ce sens, les marchés dérivés peuvent être comparés à un marché de produits d’assurance qui permet aux participants qui veulent supporter moins de risques de les transférer à d’autres acteurs qui sont prêts et capables d’en supporter davantage. En conséquence, le système peut supporter un effet de levier plus important, et c’est ce qu’il fait.

Les sanctions russes et la crise à venir

Le danger systémique de ce marché survient si l’une des institutions vendant des assurances fait faillite. Les contreparties qui ont acheté des assurances de gré à gré auprès de l’institution en faillite découvrent soudain qu’elles sont exposées aux risques qu’elles pensaient avoir couverts. En conséquence, elles se précipitent soit pour acheter une nouvelle assurance, soit pour réduire leur effet de levier. Le prix de l’assurance s’envole, la volatilité augmente, les appels de marge se multiplient, les transactions s’arrêtent, le marché se bloque et les cours des actions et des obligations s’effondrent. C’est ce qui s’est passé en 2008 lorsque Lehman Brothers et AIG ont fait faillite.

Avance rapide jusqu’à aujourd’hui. La Russie est l’un des plus grands producteurs mondiaux de pétrole, de gaz, de métaux industriels, de blé et d’autres matières premières. Et inévitablement, il y a de gros volumes de contrats dérivés en cours sur les matières premières russes, achetés et vendus par les consommateurs et les producteurs qui cherchent à se couvrir contre le risque de variation des prix des matières premières sous-jacentes.

Malgré les efforts déployés depuis 2008 pour contenir le risque systémique, il est probable que l’exposition aux produits dérivés sur les matières premières russes crée des chaînes de risque interconnectées qui s’étendent à tout le système.

Par exemple, l’année dernière, le trésorier d’une compagnie aérienne européenne a pu décider de se couvrir contre le risque de hausse des prix du kérosène en achetant une option d’achat réglée en espèces sur le pétrole brut Brent. Dans le même temps, le vendeur aurait pu être une compagnie d’assurance russe cherchant à limiter le risque potentiel de baisse de ses avoirs en actions de sociétés énergétiques russes.

Aujourd’hui, alors que le contrat approche de son échéance, le vendeur russe ne peut accéder aux dollars américains qu’il est tenu de livrer. Il invoque la force majeure et fait défaut.

A lire aussi : L’armée russe : la gardienne de la « forteresse Russie »

Si la transaction initiale a été effectuée de gré à gré, le trésorier de la compagnie aérienne découvre soudain qu’il n’est pas couvert contre la hausse actuelle des prix du carburant. Il se précipite soit pour acheter du carburant physique, soit pour mettre en place une nouvelle couverture. Dans un cas comme dans l’autre, cela a pour effet d’accentuer la tendance à la hausse des prix de l’énergie.

Si la transaction initiale a été effectuée sur une bourse de produits dérivés, le trésorier de la compagnie aérienne sera toujours couvert, car sa contrepartie est la chambre de compensation de la bourse, et non l’assureur russe. Mais cela ne signifie pas que le risque systémique d’une réaction en chaîne est totalement atténué. Dans un premier temps, c’est la chambre de compensation de l’assureur qui supportera les pertes liées au défaut. Si celles-ci sont importantes, ou si une série de clients font défaut, le courtier compensateur – souvent la filiale d’une grande banque – pourrait être en difficulté.

Dans un cas comme dans l’autre, le système connaîtra une nouvelle hausse de la volatilité, les participants au marché tentant de réduire leur risque global. À son tour, la volatilité accrue entraînera une augmentation des exigences de marge, qui menacera de tuer la liquidité, et une vague d’appels de marge. Les acteurs se précipiteront pour vendre des actifs liquides afin d’obtenir des liquidités pour couvrir les expositions non couvertes et répondre à leurs appels de marge. Les prix des actifs non couverts augmenteront, ceux des actifs vendus chuteront.

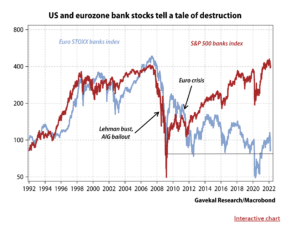

C’est ce qui s’est passé en 2008. En peu de temps, l’indice bancaire américain S&P 500 s’est effondré de -87,5%. Depuis, l’indice bancaire américain est remonté à son niveau de 2007, ce qui implique que la rentabilité du système bancaire américain s’est rétablie.

Les actions des banques de la zone euro ont également été vendues en 2008, mais elles ont moins chuté que les banques américaines et se sont rétablies plus rapidement. Cependant, elles ont ensuite été frappées par la crise de l’euro de 2011, et n’ont pas réussi à se redresser depuis. Cela suggère que le système bancaire de la zone euro n’a jamais rétabli sa rentabilité, ce qui implique à son tour que les positions en capital des banques européennes restent aujourd’hui précaires.

Cette situation est évidemment loin d’être idéale, étant donné la probabilité que la part du lion des problèmes causés par l’incapacité des institutions russes à honorer leurs contrats de dérivés sur matières premières rebondisse sur les banques de la zone euro. L’impact sera d’autant plus sévère que les pertes risquent d’être subies dans le financement du commerce des matières premières physiques, activité dans laquelle les banques françaises sont très présentes. Le résultat probable sera un nouvel effondrement de l’indice bancaire de la zone euro.

Crise de la zone euro

Les investisseurs doivent continuer à surveiller de près :

L’indice VIX. Je préviens depuis longtemps que des niveaux VIX supérieurs à 27 indiquent que les marchés se situent dans les queues de la courbe de distribution des risques. Aujourd’hui, le VIX est à 32, ce qui signifie que les modèles de valeur à risque disent aux gestionnaires de fonds du monde entier d’augmenter leurs liquidités.

L’écart entre les obligations notées Baa et les bons du Trésor américain à 10 ans. Si l’écart est supérieur à 200 points de base, commencez à vous inquiéter. S’il est supérieur à 250 points, vendez, car une récession est imminente. Aujourd’hui, l’écart est de 237 points de base. Pendant des années, les bureaux de négociation ont arbitré cet écart en vendant des bons du Trésor américain pour acheter des obligations d’entreprises à rendement plus élevé. Aujourd’hui, ils perdent de l’argent sur ces transactions. Mais le dénouement est plus facile à dire qu’à faire. Qui veut acheter des obligations d’entreprises de qualité inférieure avec des rendements réels négatifs ?

L’indice bancaire de la zone euro. En seulement trois semaines, il a chuté de 30 %. Avec la flambée des prix du pétrole, du gaz et du charbon, les pays d’Europe du Sud vont être confrontés à des problèmes de solvabilité et les écarts de taux souverains de la zone euro se creusent à nouveau. Pour l’euro, la prochaine crise pourrait être la dernière.

La crise financière de 2008 a eu lieu en raison de la discontinuité qui a frappé le système financier américain lorsque le Trésor a refusé de garantir les obligations émises par Fanny Mae. Aujourd’hui, le monde pourrait être confronté à une nouvelle crise financière en raison de la discontinuité qui a touché les marchés dérivés des matières premières à la suite des sanctions financières imposées par l’Occident à la Russie.