Les semi-conducteurs sont le principal enjeu technologique des années à venir. Ils sont indispensables au développement du numérique et de l’industrie, donc de l’économie. La Chine est en retard par rapport aux Etats-Unis et à Taïwan. Capter le marché des semi-conducteurs est donc un défi majeur pour la souveraineté des pays.

Traduction de Conflits Article de Dan Wang initialement publié sur le site Gavekal

Depuis 2014, la Chine s’est fixée pour objectif de construire une industrie des semi-conducteurs importante et compétitive au niveau mondial, et a poursuivi cet objectif avec le programme industriel le plus richement financé de l’histoire. Bien que les résultats de cet effort aient été résolument mitigés, il a suscité une réaction brutale de la part des États-Unis, le leader mondial dans la plupart des segments des semi-conducteurs. Les États-Unis ont bloqué les investissements technologiques transfrontaliers de la Chine et imposé des sanctions qui menacent de limiter, de paralyser ou même de détruire les principales entreprises chinoises de semi-conducteurs.

A lire également : Semi-conducteurs : la guerre froide de Pékin et de Santa Clara

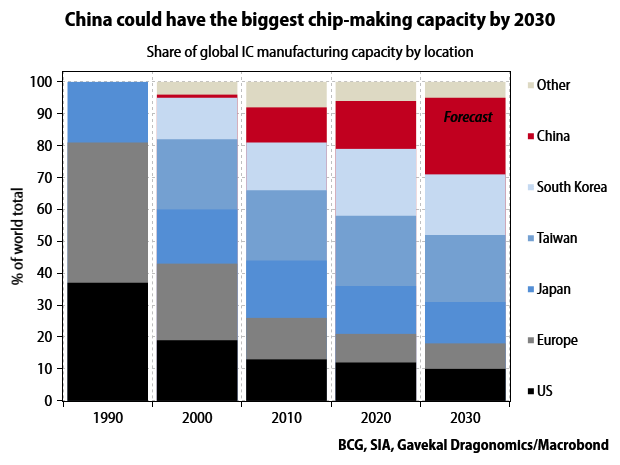

En réponse, la Chine a fait de l’autonomie technologique un élément central de sa stratégie économique et multiplie les mesures visant à améliorer les capacités de ses producteurs de semi-conducteurs. Les fabricants mondiaux de semi-conducteurs et d’équipements de production (y compris les Américains) continuent de considérer le marché chinois comme essentiel à leur réussite et tenteront d’y maintenir une présence active malgré la pression du gouvernement américain. La décennie à venir devrait voir de nouveaux investissements massifs dans la fabrication de puces en Chine et un changement progressif de la structure du marché mondial, les entreprises chinoises devenant plus compétitives dans certains segments.

Les conclusions de ce rapport sont les suivantes :

– La Chine détient une part importante (15-22%) de la capacité totale de production de semi-conducteurs dans le monde, mais la position des fabricants de puces nationaux est faible. Les entreprises internationales dominent la plupart des segments à forte valeur ajoutée et représentent la majorité de l’industrie des puces basée en Chine.

– Les fabricants chinois de semi-conducteurs sont également très dépendants des fournisseurs internationaux (essentiellement américains) d’équipements, de logiciels et de matériaux nécessaires à la fabrication des puces. Il n’y a aucune perspective à court terme de réduire cette dépendance.

– La Chine a de bonnes chances de créer des entreprises compétitives au niveau mondial dans la conception de puces et la fabrication de mémoires au cours des prochaines années. Il est également probable qu’elle augmentera considérablement sa part des puces non de pointe, en particulier dans les applications liées à la 5G.

– L’une des principales conséquences des sanctions technologiques imposées par les États-Unis est que les entreprises technologiques chinoises, qui ont toujours été réfractaires au programme techno-nationaliste de Pékin, considèrent désormais que leurs intérêts commerciaux sont alignés sur l’objectif d’autonomie du gouvernement. Cet alignement accélérera le rythme des progrès de l’industrie chinoise des semi-conducteurs.

– La politique industrielle généreuse de la Chine a incité les États-Unis et l’Europe à suivre son exemple. Il en résultera une surabondance de capacités mondiales en matière de puces, voire un ralentissement de l’innovation.

A lire également : Danger sur Taïwan

-

La place de la Chine dans la chaîne de valeur des circuits intégrés

La rivalité technologique entre les États-Unis et la Chine est en grande partie une bataille pour les semi-conducteurs. Les semi-conducteurs (également connus sous le nom de puces ou de circuits intégrés) sont à la base de toutes les technologies numériques et sont désormais présents dans un vaste éventail de produits. Au cours des cinq dernières décennies, l’intensité en puces de l’économie mondiale a connu une croissance exponentielle. Le module lunaire Apollo, lors de la mission lunaire de 1969, utilisait des dizaines de milliers de transistors pour un poids total de 70 livres ; aujourd’hui, un MacBook d’Apple (poids total de 3 livres) contient 16 milliards de transistors. L’intensité des puces continuera d’augmenter parallèlement à la diffusion des téléphones mobiles, à l’installation de réseaux 5G et à une croissance générale de la demande de puissance de calcul.

La Chine maîtrise de nombreux produits manufacturés, mais pas encore les semi-conducteurs. Elle a toujours importé la plupart des puces dont elle a besoin. La Chine tente depuis longtemps de devenir plus autosuffisante dans cette technologie critique, qui revêt une dimension de sécurité nationale car les systèmes militaires avancés nécessitent des semi-conducteurs. Le gouvernement accorde également de l’importance aux compétences en matière de puces, car elles permettraient aux entreprises chinoises d’accéder à des niches à plus forte valeur ajoutée et d’acquérir un avantage sur les nouveaux produits.

Malgré les hauts et les bas des entreprises individuelles, et malgré la migration d’une grande partie de la production de puces vers l’Asie au cours du dernier quart de siècle, les États-Unis continuent de dominer les nœuds clés de l’industrie des semi-conducteurs. Les parties où ils ne sont pas leaders sont largement contrôlées par les pays riches avec lesquels ils ont des alliances formelles ou informelles. Cette domination est à la base du leadership technologique et géopolitique mondial des États-Unis. Elle pose également un problème à la Chine, qui aspire à un leadership technologique mondial et à une puissance géopolitique accrue.

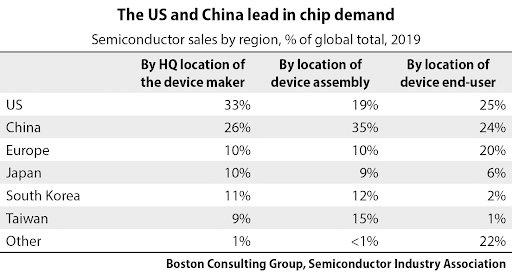

En vertu de sa position de principale plaque tournante de la production électronique mondiale, la Chine est le plus grand marché de puces au monde, et elle deviendra probablement bientôt le plus grand producteur de puces en volume. Pourtant, malgré les efforts déployés par l’État depuis deux décennies pour renforcer les capacités nationales, la part de valeur ajoutée des entreprises chinoises dans la chaîne d’approvisionnement mondiale des semi-conducteurs est faible. Et la Chine dépend encore presque entièrement des États-Unis et de leurs alliés pour les équipements, les matériaux et les logiciels dont elle a besoin pour construire ses propres fabriques de puces.

A lire également : Taïwan : la plateforme des semi-conducteurs

À partir de 2014, la Chine a considérablement intensifié ses efforts pour atteindre la souveraineté en matière de semi-conducteurs avec le programme de politique industrielle le plus financé de l’histoire. Cela a déclenché une réaction des États-Unis, qui ont imposé des contrôles des exportations et des investissements qui ont paralysé les principales entreprises technologiques chinoises. En réponse, le gouvernement chinois a intensifié ses efforts d’autosuffisance en matière de puces et d’autres technologies clés, tout comme de nombreuses entreprises de premier plan. Par le passé, les entreprises privées étaient souvent réticentes aux édits techno-nationalistes de Pékin, mais elles comprennent désormais que leur réussite à long terme dépend de leur capacité à réduire leur dépendance vis-à-vis des chaînes d’approvisionnement basées aux États-Unis. Les entreprises de puces et d’équipements des États-Unis et des pays alliés, qui doivent être sensibles aux préoccupations des États-Unis en matière de sécurité, mais dont le principal marché est la Chine, sont prises entre deux feux.

La première étape de l’analyse de la volonté de la Chine de devenir autonome en matière de semi-conducteurs consiste à comprendre sa position actuelle dans le secteur. Il y a deux façons d’aborder la question : quels types de produits finis la Chine fabrique-t-elle et quelle est la place de la Chine dans les différentes étapes de la chaîne de production ?

A lire également : La 5G : géopolitique, une technologie majeure

État des lieux

Les ventes mondiales de semi-conducteurs s’élevaient à 440 milliards de dollars américains en 2020, un chiffre qui devrait croître à un taux annuel d’au moins 5 % au cours des cinq prochaines années. En termes de produits finis, ces ventes peuvent être réparties en quatre segments principaux :

- Les microprocesseurs et les dispositifs logiques, qui traitent les données (188 milliards de dollars US).

- Les dispositifs de mémoire, qui stockent les données (118 milliards de dollars US).

- Dispositifs discrets, capteurs et optoélectroniques, qui remplissent des fonctions électriques uniques (79 milliards de dollars US).

- Les dispositifs analogiques, qui transforment les signaux continus (comme la lumière et le son) en signaux binaires (56 milliards de dollars américains).

Dans chacun de ces grands segments, les utilisations finales sont généralement réparties dans les catégories suivantes : communications (principalement les téléphones mobiles), ordinateurs, produits de consommation (comme les consoles de jeux), automobile, industrie et gouvernement (y compris le secteur militaire).

La Chine est à la fois un énorme marché et un énorme exportateur de puces de tous types. Mais les chiffres doivent être soigneusement décortiqués en raison de la complexité des chaînes d’approvisionnement : les circuits intégrés font l’objet d’échanges transfrontaliers sous forme finie ou non, qu’ils soient seuls ou intégrés à d’autres dispositifs. Une puce peut être fabriquée à Taïwan, emballée dans une usine d’assemblage et de test en Malaisie, puis expédiée en Chine pour être installée dans un appareil qui sera ensuite exporté aux États-Unis. Une autre complication est que le lieu physique de production ne correspond pas nécessairement à la propriété du producteur. Les entreprises à capitaux étrangers produisent la majorité de la valeur ajoutée de la production de circuits intégrés en Chine et représentent également la majeure partie des exportations chinoises de puces finies. Enfin, le prix des puces varie considérablement, allant des puces bon marché pour les micro-ondes aux puces coûteuses pour les smartphones, de sorte que les mesures en volume et en valeur peuvent diverger considérablement.

La « demande de semi-conducteurs » peut donc être définie de trois façons au moins. Un iPhone assemblé par Foxconn en Chine puis expédié en Allemagne peut être considéré comme une demande de semi-conducteurs émanant d’Apple (la société responsable du produit), de l’usine de Foxconn en Chine (l’assembleur) et de l’acheteur allemand de l’iPhone. Quelle que soit la manière dont on la découpe, la Chine est désormais l’une des deux plus grandes sources de demande mondiale de semi-conducteurs, avec les États-Unis. Elle représente un quart à un tiers du marché, une part qui augmentera dans presque tous les scénarios.

A lire également : Le Renminbi numérique fait son apparition

La part de la production de semi-conducteurs détenue par des entreprises chinoises est beaucoup plus faible. Les fabricants étrangers représentent plus de 40 % de la capacité de production en Chine, probablement plus de la moitié du volume de production de puces, et jusqu’à 94 % des revenus de la fabrication de puces en Chine. Les plus grandes fabs sous contrôle étranger sont des entreprises taïwanaises et sud-coréennes, notamment TSMC (à Nanjing), Samsung (Xi’an) et SK Hynix (Wuxi). Selon les analystes de Jefferies, environ la moitié de la capacité mondiale de SK Hynix pour les puces de mémoire vive dynamique (DRAM) se trouve en Chine.

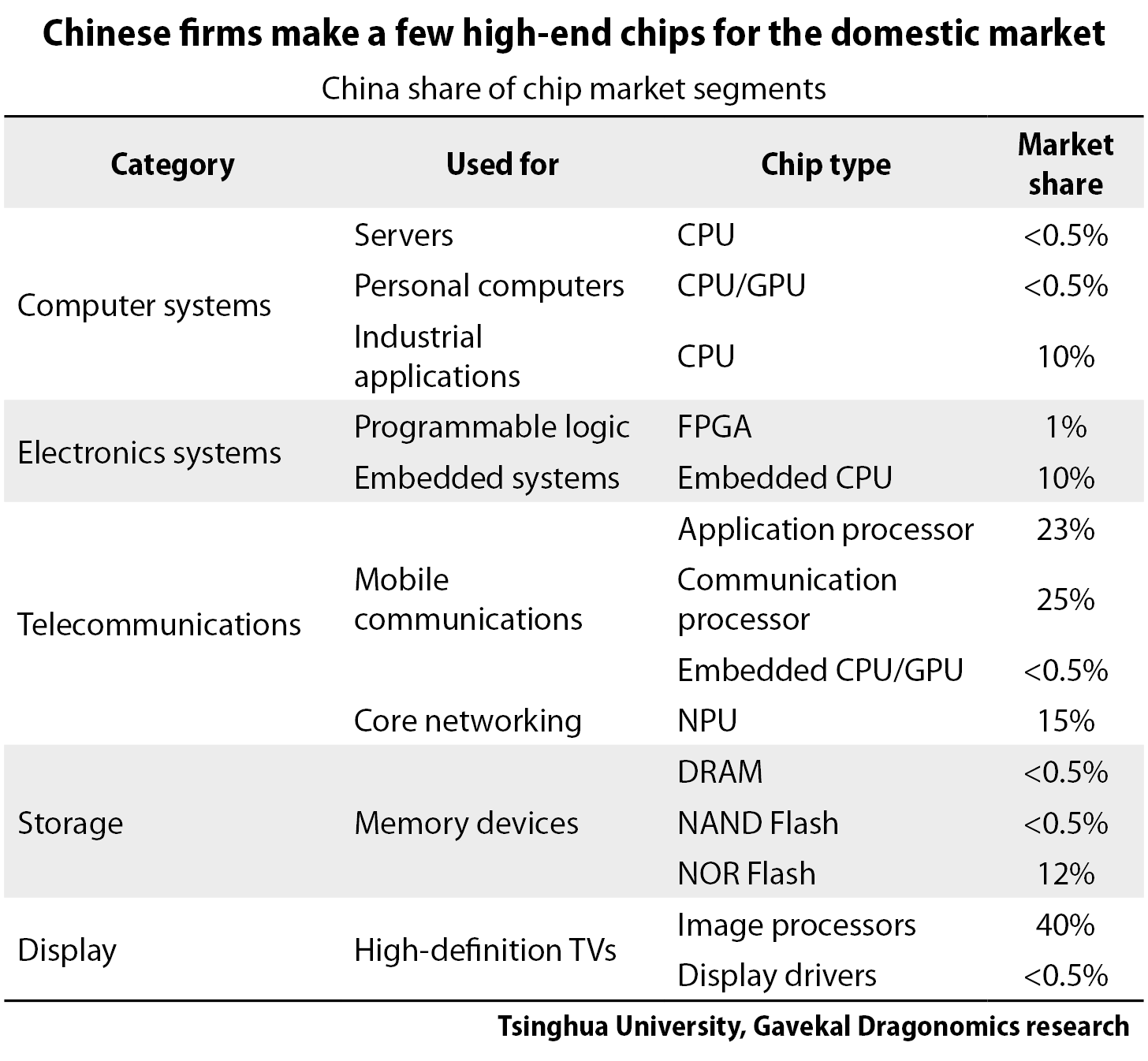

Les producteurs chinois sont des acteurs assez importants dans quelques segments du marché. Clouer des chiffres précis est un défi, mais les estimations du tableau ci-dessous, qui proviennent de chercheurs de l’Université Tsinghua en 2018, sont considérées comme globalement exactes. Les producteurs chinois de puces ont une part de marché domestique de 20 % ou plus pour les processeurs de téléphones mobiles et les processeurs d’images pour les téléviseurs haute définition ; leur part de marché mondiale est probablement bien inférieure. Ils ne sont pas des producteurs importants de puces pour la mémoire, la logique ou les graphiques haut de gamme, les types de puces les plus précieux.

A lire également : Transition énergétique ou chinoise ?

Des faiblesses chinoises

Si l’on considère l’ensemble de la chaîne de production des semi-conducteurs, les faiblesses de la Chine deviennent plus évidentes. Le processus de production comprend les étapes suivantes :

– La conception de l’architecture fondamentale de la puce, ou « core IP ». Elle est réalisée par un petit groupe d’entreprises, notamment Intel aux États-Unis et ARM au Royaume-Uni.

– Conception de puces spécifiques, à l’aide d’outils logiciels qui simulent la physique des circuits de la puce, appelés automatisation de la conception électronique.

– Fabrication de plaquettes à partir de silicium ultra-purifié.

– La fabrication de puces sur ces plaquettes, un processus qui nécessite un ensemble d’équipements, de produits chimiques et de gaz hautement spécialisés, collectivement appelés outils de fabrication.

– Assemblage, test et conditionnement des puces fabriquées pour éliminer les défauts et emballer les puces dans des boîtiers en plastique. Cela nécessite également un ensemble d’outils ATP spécialisés.

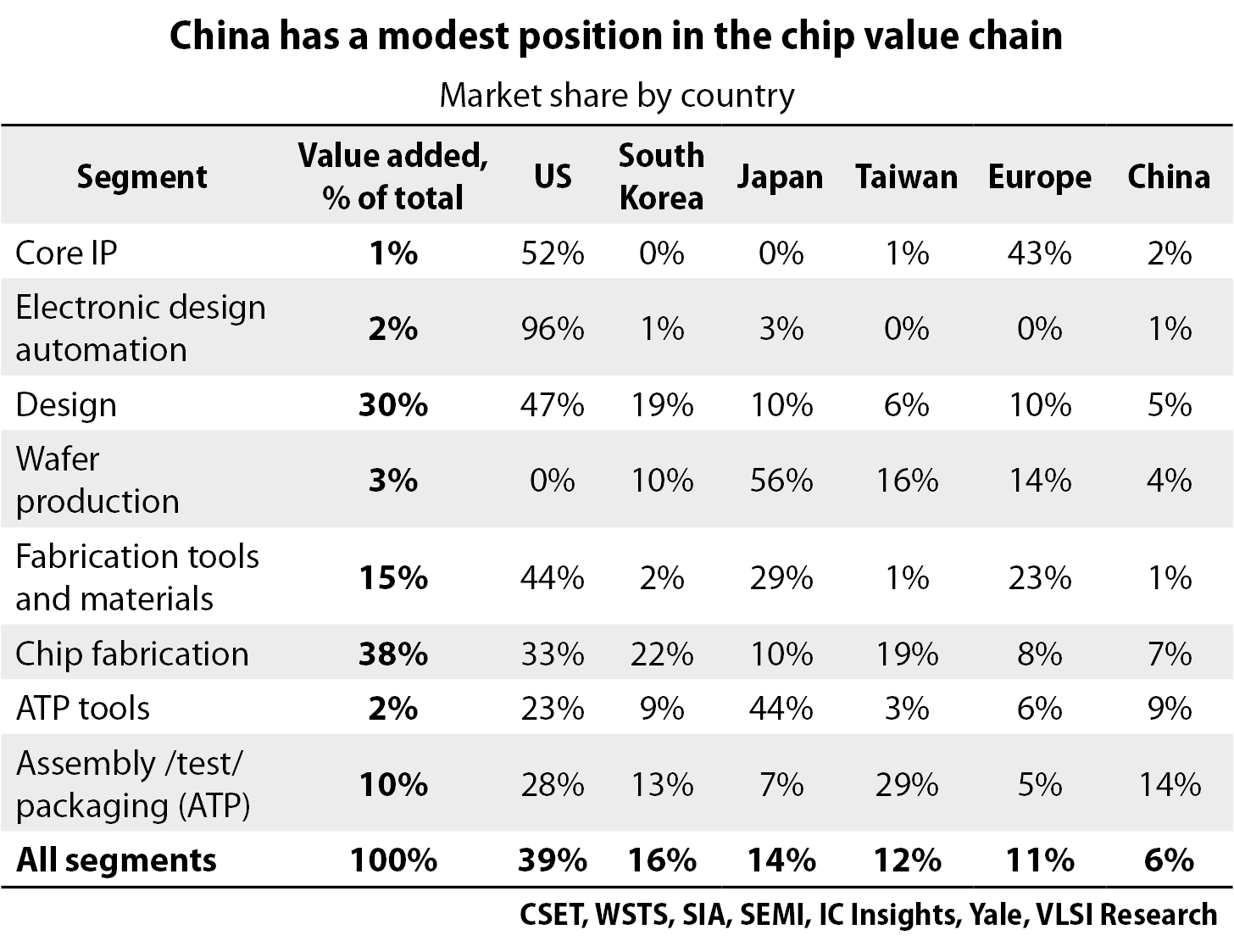

Comme le montre le tableau ci-dessous, les États-Unis occupent la première ou la deuxième place dans chaque segment principal, à l’exception de la production de plaquettes, qui se fait principalement au Japon, en Corée du Sud et à Taïwan. La Chine est un acteur mineur dans tous les segments, à l’exception de l’ATP, qui est également le segment le moins avancé en termes de technologie et de valeur ajoutée. Elle gagne toutefois rapidement des parts dans quelques segments, notamment la conception et la fabrication de puces.

La part de la valeur ajoutée totale ne correspond pas exactement au degré de difficulté technologique. L’ATP est une activité à faible valeur ajoutée qui représente une part importante de la chaîne de valeur, simplement parce que les volumes sont très élevés. C’est également l’un des segments les plus fragmentés, car les barrières à l’entrée sont relativement faibles. En revanche, les outils de fabrication représentent une part bien moindre de la valeur totale de la chaîne, mais leur fabrication est l’une des activités les plus avancées sur le plan technologique et l’expertise est concentrée dans une poignée d’entreprises qui bénéficient de barrières à la concurrence exceptionnellement élevées. Ces entreprises, situées aux États-Unis, au Japon et aux Pays-Bas, produisent les équipements nécessaires pour graver les circuits dans les plaquettes de silicium destinées aux semi-conducteurs, et une seule (ASML) produit les dispositifs de lithographie par ultraviolets extrêmes que TSMC utilise pour fabriquer ses puces de pointe.

A lire également : Chine, Inde, Japon : géants de la production et de l’importation

Les deux segments les plus importants, la conception et la fabrication, englobent chacun un large éventail d’activités haut de gamme et bas de gamme et sont devenus, au cours du dernier quart de siècle, des univers distincts mais interdépendants. Le succès de la fabrication est le fait d’un petit nombre d’entreprises capables de réaliser les gigantesques investissements en capital nécessaires pour maintenir la marche implacable de la loi de Moore – le doublement du nombre de transistors sur un circuit intégré tous les 18-24 mois. La quasi-totalité des processeurs d’ordinateurs sont produits par deux entreprises, Intel et AMD, et AMD sous-traite la majeure partie de sa fabrication. Le nombre de fabricants de DRAM est passé de 20 à 3 depuis 2000. Les trois plus grandes entreprises mondiales de semi-conducteurs – Intel, Samsung et TSMC – dépensent chacune plus de 20 milliards de dollars par an en investissements. En avril, TSMC a déclaré qu’elle allait investir 100 milliards de dollars US au cours des trois prochaines années.

Au début des années 1990, cette contrainte en matière de dépenses d’investissement a entraîné une segmentation fonctionnelle et géographique de l’industrie.

A lire également : En Chine, vaccination à vitesse éclair

Le problème de l’externalisation

Les entreprises américaines et européennes étaient heureuses d’externaliser la partie la plus risquée et la plus capitalistique du processus à des fabricants sous contrat (fonderies) à Taïwan et en Corée du Sud, afin de pouvoir se concentrer sur le segment rentable de la conception. En 1990, plus de 80 % de la fabrication mondiale de circuits intégrés était réalisée aux États-Unis et en Europe, le reste au Japon. Trois décennies plus tard, ce rapport s’est inversé : environ 80 % de la capacité mondiale de fabrication de circuits intégrés se trouve désormais en Asie de l’Est. Mais près de la moitié de la valeur de la conception des circuits intégrés est toujours réalisée aux États-Unis, par des entreprises « sans usine » allant de petites boutiques de conception à des géants comme Qualcomm et Nvidia.

L’externalisation de la fabrication de puces vers Taïwan et la Corée du Sud a suscité peu d’inquiétude à Washington, en partie parce que l’industrie américaine encourageait cette évolution, et en partie parce que Taïwan et la Corée du Sud (ainsi que Singapour, la Malaisie et Israël qui ont développé des capacités de niche) étaient considérés comme des pays amis. Au début des années 2000, il ne semblait pas non plus y avoir de problème à ce qu’Intel place une partie de sa capacité d’ATP et de mémoire en Chine, car les premiers efforts de la Chine pour développer sa propre industrie des semi-conducteurs étaient inefficaces. Mais l’inquiétude du gouvernement américain s’est accrue au fur et à mesure que la Chine renforçait ses politiques de soutien aux semi-conducteurs.

A lire également : Face à la Chine, Taïwan aura du mal à conserver son indépendance